Редактор Боб

Не стоит ждать резкого роста цен на золото в новом году. Драгметалл может обновлять максимумы, но прирост в $1,5-2 тыс. за унцию маловероятен — Альфа-Капитал

- 19 декабря 2025, 09:23

- |

Макроэкономист «Альфа-Капитал» Александр Джиоев назвал спрос на золото стабильным, но предупредил, что цены на этот драгоценный металл в какой-то момент могут обвалиться. Вот несколько факторов для этого:

- ETF, спрос которых значительно «драйвит» цены на золото, в какой-то момент могут решить зафиксировать полученную прибыль.

— Глобальные золотодобытчики при текущих высоких ценах стремятся увеличивать производство, что в среднесрочной перспективе также будет давить на цены.

— Кроме того, для мировых ЦБ, вероятно, есть, «терминальный уровень» цен, после которого закупки золота становятся уже нецелесообразными.

В итоге, по мнению Джиоева, ожидать сильный рост цен на золото в следующем году не стоит. Драгметалл, вероятно, продолжит обновлять исторические максимумы, но уже вряд ли вырастет на $1,5-2 тыс. за унцию за год.

Источник

- комментировать

- 234

- Комментарии ( 0 )

Вероятность снижения ставки ЦБ на 100 б.п. 19 декабря выросла на фоне необычно быстрого замедления инфляции — Т-Инвестиции

- 18 декабря 2025, 16:04

- |

Мы ожидаем, что на заседании в декабре регулятор будет обсуждать варианты снижения ключевой ставки от 50 до 150 б.п. Вероятность снижения на 100 б.п. выросла на фоне необычно быстрого замедления инфляции. В пользу более узкого шага (в 50 б.п.), однако, тоже есть аргументы — ожидания по повышению НДС и потенциально турбулентному закрытию года. При этом решение может сопровождаться сбалансированной коммуникацией, открывающей дорогу дальнейшему снижению в 2026 году

Источник

Сохраняем позитивный взгляд на Индекс МосБиржи с целью 3300 п. (апсайд 21%). Драйверы — снижение ставки ЦБ и умеренное ослабление рубля. Предпочтение — акции и длинные ОФЗ - БКС

- 18 декабря 2025, 14:53

- |

Аналитики БКС в стратегии на 2026 сохраняют «Позитивный» взгляд на Индекс МосБиржи с целевым уровнем 3300 пунктов на 12-месячном горизонте (потенциал роста 21%, с дивидендами — 28%). Основные драйверы — продолжение цикла снижения ключевой ставки и умеренное ослабление рубля. Лучшими классами активов признаны акции и длинные ОФЗ.

Ключевые тезисы:

Главный драйвер — монетарное смягчение. Ожидается снижение ключевой ставки ЦБ до 12% к концу 2026 года, что поддержит переоценку акций. Текущий дисконт рынка к историческому среднему значению P/E превышает 25%.

Сдерживающий фактор — геополитика. Хотя позитивные новости могут дать импульс к росту до 10%, для устойчивой переоценки необходимо снижение доходностей ОФЗ. Текущая геополитическая премия в оценке незначительна (~5%).

Наибольший потенциал роста ожидается в отраслях, ориентированных на внутренний спрос: технологии и ИТ, девелопмент, ритейл, финансы, телекомы и e-commerce. Мы пересмотрели прогноз курса рубля на 2026 г. и теперь ожидаем 93 руб. за доллар США на конец 2026 г. Такой курс не на руку экспортерам, а внешние ограничения лишь усугубляют их положение

( Читать дальше )

Мы ожидаем, что чистая прибыль МТС-Банка будет расти на 19% ежегодно с рентабельностью капитала около 17% и сохраняем рекомендацию покупать — Т-Инвестиции

- 18 декабря 2025, 13:07

- |

МТС-Банк по итогам 2025 года намерен выплатить дивиденды в соответствии с действующей дивидендной политикой. Об этом в разговоре с Интерфаксом заявил вице-президент ПАО «МТС» Алексей Катунин.

У банка есть дивидендная политика, и он будет ей следовать. Да, банк рассчитывает выплатить дивиденды (по итогам 2025 года)

Дивполитика предполагает, что организация распределяет между акционерами от 25 до 50% чистой прибыли по МСФО с 2025 года. За третий квартал она составила 6 млрд рублей, что на 46,8% больше год к году. За девять месяцев — 9,5 млрд рублей.

Наш прогноз чистой прибыли МТС-Банка по итогам года — на уровне 12,9 млрд рублей.

Аналитики Т-Инвестиций придерживаются рекомендации «покупать» по акциям компании. Мы ожидаем, что чистая прибыль банка будет расти на 19% ежегодно с рентабельностью капитала около 17%.

Источник

Аналитики JP Morgan, Bank of America и Metals Focus сохраняют оптимизм по золоту, прогнозируя достижение ценой $5000 за унцию к 2026 г.

- 18 декабря 2025, 12:08

- |

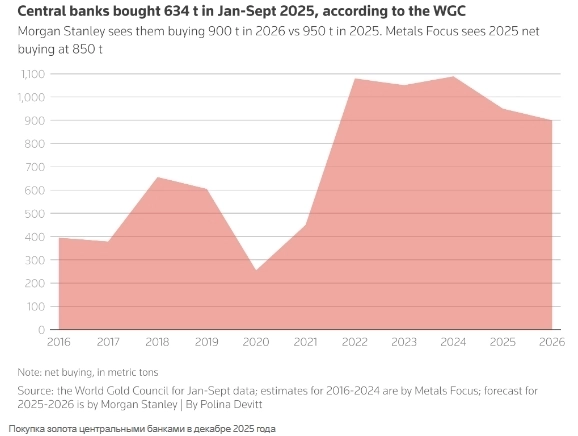

Несмотря на рекордный рост в 2025 году, аналитики JP Morgan, Bank of America и Metals Focus сохраняют оптимизм, прогнозируя достижение ценой золота $5000 за унцию к 2026 году.

Ключевые драйверы роста:

Спрос со стороны центральных банков: Диверсификация резервов от долларовых активов продолжает поддерживать рынок.

Инвестиционный спрос: Золото рассматривается как защитный актив на фоне геополитических рисков, тарифных споров и бюджетного дефицита США.

Появление новых покупателей: На рынок вышли корпоративные казначеи и эмитент стейблкоинов Tether.

Прогнозы банков:

JP Morgan: Ожидает средние цены выше $4600 во II квартале 2026 года и более $5000 в IV квартале.

Bank of America и Metals Focus: Прогнозируют достижение уровня в $5000 за унцию к концу 2026 года.

Morgan Stanley: Предсказывает цену в $4500 к середине 2026 года.

Факторы сдержанности:

Некоторые аналитики, включая экспертов Macquarie, указывают на возможное замедление роста спроса со стороны ЦБ и ETF в 2026 году, а также на давление на ювелирный спрос. Однако рост розничных инвестиций в слитки и монеты может частично это компенсировать.

( Читать дальше )

Аналитики Совкомбанка пересмотрели прогноз по ключевой ставке в сторону более глубокого снижения, на 100 б.п. до 15,5% на фоне более быстрого замедления инфляции, чем прогнозировал ЦБ

- 18 декабря 2025, 11:03

- |

Аналитики Совкомбанка пересмотрели прогноз по ключевой ставке в сторону более глубокого снижения. Они ожидают, что Банк России на ближайшем заседании 19 декабря снизит ставку на 100 базисных пунктов — до 15,5%. Ранее аналитики прогнозировали сокращение на 50 б.п.

Мы полагаем, что ЦБ будет выбирать между снижением ставки на 50 и 100 б.п. Главным аргументом за снижение ставки на 100 б.п. является более быстрое замедление инфляции, чем прогнозировал ЦБ

Прогнозы на следующие заседания

Банк России, вероятно, сохранит жесткую риторику и нейтральный сигнал, чтобы не допустить преждевременного значительного смягчения денежно-кредитных условий.

— Рост инфляционных ожиданий в декабре–январе: снижение ожидается не ранее февраля 2026 года.

— Влияние проинфляционных факторов в январе: повышение НДС и других налогов; рост тарифов ЖКХ (+1,7%).

— Возможная пауза в цикле снижения ставки: может быть объявлена на заседании 13 февраля.

Ставка в 2026 году

— Средняя ключевая ставка в 2026 году: 14,8% (против 19,2% в текущем году).

( Читать дальше )

Замедление инфляции в ноябре-декабре – не более, чем краткосрочная аномалия. Истинное лицо инфляции увидим в январе-феврале. Но ЦБ с ней точно справится — MMI

- 18 декабря 2025, 10:22

- |

В среду мы получили большую порцию статистики, последнюю перед заседанием ЦБ по ставке:

• Ценовые ожидания бизнеса вновь мощно выросли, вернувшись на уровни конца 2024г

• Инфляционные ожидания населения: рост с 13.3 до 13.7% — это также уровни конца 2024г

• Наблюдаемая инфляция (как народ оценивает рост цен за последние 12 мес) – без изменений – 14.5%

• ИБК: небольшое снижение с 3.4 до 2.7 пунктов, но выше летних минимумов – экономика продолжает рост, но очень неспешно

• Недельная инфляция: широко известная учёным декабрьская аномалия продолжается 0.05% (0.11% в декабре, 5.37% с начала года)

Комментарии излишни… Вы и сами понимаете, что означает сохранение драматично-высоких ИО для ДКП. Замедление инфляции в ноябре-декабре – не более, чем краткосрочная аномалия. Истинное лицо инфляции увидим в январе-феврале. Но ЦБ с ней точно справится!

Источник

В 2026 году финансовые результаты ряда российских банков улучшатся на фоне снижения ключевой ставки ЦБ — Аналитики Эйлер

- 17 декабря 2025, 18:06

- |

Аналитики Эйлер улучшили прогнозы по Сбербанку, ВТБ, Т-Технологиям и Совкомбанку после их отчетности за III квартал 2025 года и сохраняют позитивный взгляд на эти банки.

Ожидается, что IV квартал 2025 года будет сложным из-за сезонного роста расходов и высоких отчислений в резервы. Однако в 2026 году финансовые результаты улучшатся на фоне снижения ключевой ставки ЦБ.

Смягчение денежно-кредитной политики в 2026-2027 годах поддержит деловую активность, спрос на кредиты и снизит кредитные риски. Качество активов начнет улучшаться со второй половины 2026 года. Рост активов может сдерживаться отсутствием существенного смягчения регулирования.

Акции банков торгуются на привлекательных уровнях, не учитывающих потенциал прибыли. В 2026 году рентабельность капитала (ROE) может остаться высокой у Сбербанка (22%) и Т-Технологий (30%) и вырасти у Группы ВТБ (20%) и Совкомбанка (19%).

Ожидаются высокие дивиденды:

— Сбербанк: 50% от чистой прибыли за 2025 год (38 руб./акция, доходность 12-13%).

— Группа ВТБ: 35% от прибыли (11,8 руб./акция, доходность 16%).

( Читать дальше )

Рост инфляционных ожиданий повышает консерватизм ЦБ, снижая вероятность широкого шага в пятницу. Хотя смягчение неизбежно, базовый сценарий -50 б.п. — Т-Инвестиции

- 17 декабря 2025, 16:23

- |

Опрос населения

У людей со сбережениями ожидания — 12,3% (без изменений), наблюдаемая инфляция выросла до 13,1%.

У тех, кто без сбережений, ожидаемая — 14,6%, наблюдаемая — 15,6% (оба показателя выросли).

Опрос бизнеса

Ценовые ожидания приблизились к уровню четвертого квартала 2024 года.

Ожидания роста цен снизились до 9,9%.

Ожидания по спросу — упали до 10,5%, по производству — до 11,5%.

Рост инфляционных ожиданий населения и компаний всегда повышает консерватизм Банка России. Снижается вероятность широкого шага снижения ключевой ставки в эту пятницу, хотя само смягчение уже выглядит неизбежным. Наш базовый вариант по-прежнему −50 б.п. Настроения рынка немного охлаждаются на этой новости, хотя впереди недельная инфляция, данные по которой могут быть более важными. Перед повышением НДС рост ожиданий выглядит неизбежным и вполне рациональным. Регулятор сейчас скорее оценивает масштаб изменения, чем сам факт повышения. А вот текущие оценки бизнес-климата остаются в негативе, подтверждая продолжение охлаждения экономики и готовя почву для продолжения более решительного снижения ставки в 2026 году.

( Читать дальше )

Акции АЛРОСА в настоящее время не представляют интереса для покупок — Алор Брокер

- 17 декабря 2025, 15:28

- |

Стабильный мировой спрос на ювелирные изделия и снижение добычи алмазов создают необходимые условия для восстановления цен, заявил глава российской алмазодобывающей «АЛРОСА» Павел Маринычев в интервью индийскому изданию The Times of India.

Мы не можем согласиться с озвученной позицией касательно спроса на ювелирные изделия, поскольку данные Всемирного совета по золоту показывают обратную тенденцию. Это неудивительно с учетом сильного роста золота в текущем году. Акции эмитента не рассматриваем для инвестиционных покупок.

Источник

теги блога Редактор Боб

- CNYRUB

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- Детский мир

- дивиденды

- Доллар

- Доллар рубль

- Евраз

- золото

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- юань

- Юнипро

- ЮТэйр

- Яндекс