SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Вымпелком. Немного цифр и графиков.

- 03 ноября 2016, 20:38

- |

Сегодня я внес в нашу базу отчетов Вымпелком (годовые, квартальные), потратив на это кучу времени. Почему кучу? Потому что Вымпел не отчитывается в рублях, а публикует все данные только в баксах. Но меня это не остановило....

По EV этот оператор получился самым дорогим — 869 млрд! на 32% дороже МТС.

По EV/EBITDA (4,68) также самый дорогой.

Долг/EBITDA в 2 раза хуже, чем у МТС.

На нашей фундаментальной диаграмме «пузырик» VIP пока не появился, надо кое-чего подкорректировать программно, чтобы он туда встал.

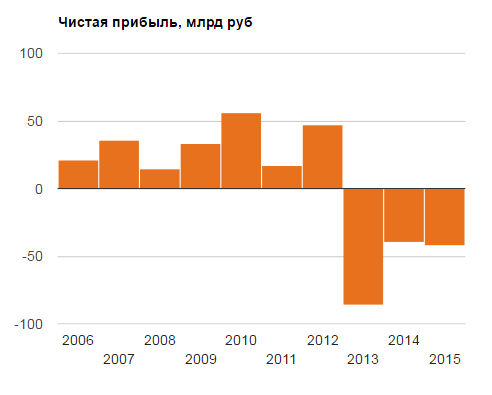

Три последних года Вымпелком убыточен:

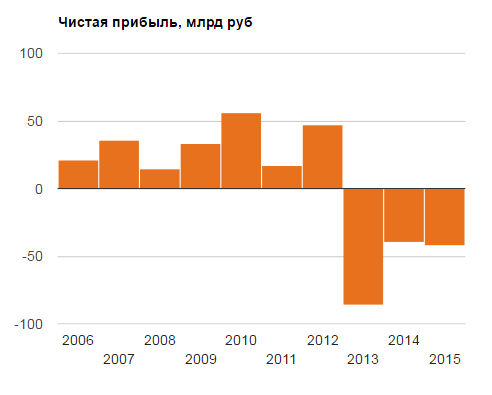

Как следствие, дивиденды Вымпелкома падают:

( Читать дальше )

По EV этот оператор получился самым дорогим — 869 млрд! на 32% дороже МТС.

По EV/EBITDA (4,68) также самый дорогой.

Долг/EBITDA в 2 раза хуже, чем у МТС.

На нашей фундаментальной диаграмме «пузырик» VIP пока не появился, надо кое-чего подкорректировать программно, чтобы он туда встал.

Три последних года Вымпелком убыточен:

Как следствие, дивиденды Вымпелкома падают:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 21 )

dr-mart |Инвестиционные идеи от Открытие Капитал (росс. акции)

- 12 марта 2012, 11:16

- |

Event-Driven Ideas

· Buy MTS [BUY; TP$22.8] and Vimpelcom [BUY; TP$14.0] ahead of FY11 results. We anticipate strong results for MTS today and Vimpelcom tomorrow thanks to lower selling expenses driven by reduced subscriber acquisition activity and an increasing share of VAS in mobile revenues.

· Buy Sollers [U/R] following strong February car sales statistics. Figures released late on 11 March showed that Sollers continued to outperform its Russian peers last month, which we think will be supportive for the stock. We caution, however, that the stock is high beta and therefore may be hit hard if market sentiment worsens in the post-election environment.

Spread-Driven Ideas

· Buy Magnit locals and sell ADRs. The discount of MGNT locals to DRs has widened to 18.1%, compared to its 1-year average of 10.3%. This discount should narrow in the short term as the two local trading lines merge following the recent SPO, and over the longer term as the CSD is established and as the 25% cap on DRs is lifted.

· Buy Dorogobuzh prefs ahead of dividend record date. DGBZP is currently trading at a premium to the ordinary shares as dividend expectations have risen following strong 9M11 results and parent company Acron’s sizable interim dividends. We consider the trade to be risky, but expect a dividend yield of 13% (see our note from 24 January, “Second-tier dividends: Reaping a lucrative harvest” for further details).

· Buy MTS [BUY; TP$22.8] and Vimpelcom [BUY; TP$14.0] ahead of FY11 results. We anticipate strong results for MTS today and Vimpelcom tomorrow thanks to lower selling expenses driven by reduced subscriber acquisition activity and an increasing share of VAS in mobile revenues.

· Buy Sollers [U/R] following strong February car sales statistics. Figures released late on 11 March showed that Sollers continued to outperform its Russian peers last month, which we think will be supportive for the stock. We caution, however, that the stock is high beta and therefore may be hit hard if market sentiment worsens in the post-election environment.

Spread-Driven Ideas

· Buy Magnit locals and sell ADRs. The discount of MGNT locals to DRs has widened to 18.1%, compared to its 1-year average of 10.3%. This discount should narrow in the short term as the two local trading lines merge following the recent SPO, and over the longer term as the CSD is established and as the 25% cap on DRs is lifted.

· Buy Dorogobuzh prefs ahead of dividend record date. DGBZP is currently trading at a premium to the ordinary shares as dividend expectations have risen following strong 9M11 results and parent company Acron’s sizable interim dividends. We consider the trade to be risky, but expect a dividend yield of 13% (see our note from 24 January, “Second-tier dividends: Reaping a lucrative harvest” for further details).

Новости рынков |Мобильные операторы МТС и Вымпелком отчитались хуже ожиданий

- 07 сентября 2011, 23:34

- |

- МТС отчитался во вторник

- отчетность слабая

- прибыль на 21% ниже консенсуса

- руководство снижает прогноз рентабельности на 2011 год — риск растущей конкуренции

- ВТБ-Капитао видит потенциал в акциях МТС в 91%

- Акции МТС сегодня на ММВБ +0.8% — хуже рынка

- Вымпелком отчитался существенно хуже ожиданий

- Консолидированная прибыль во 2 кв 312 млн, прогноз был $556 млн

- в апреле были куплены Orascom Telecom и Wind

- долг вымпелкома вырос до $24 млрд против $4 млрд годом ранее!!!!

- резко выросли процентные платежи, которые сократили прибыль

- АДР Вымпелкома в НЙ сегодня -3,5%

мы пересмотрели нашу финансовую модель компании. В частности, мы понизили прогноз EBITDA на 2011 г. на 4% до 9,6 млрд долл., чистой прибыли на 2011 г. – на 34% до 2,1 млрд долл., а прогноз средней рентабельности по EBITDA на 2011–2015 гг. стал ниже на 2 п.п. и теперь составляет 39,9%. Кроме того, мы пересмотрели в сторону повышения средне- и долгосрочные прогнозы капзатрат компании (на 1% от выручки). В итоге наша 12-месячная прогнозная цена акций VimpelCom, рассчитанная на основе анализа ДДП, снизилась на 17% до 17 долл./акция. Поскольку новая прогнозная цена все равно предполагает существенный, 56-процентный, потенциал роста, а компания, как и прежде, выглядит дешевой по мультипликаторам, торгуясь с EV/EBITDA 2012П, равным 4,2, мы подтверждаем рекомендацию ПОКУПАТЬ акции VimpelCom Ltd.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс