Блог им. boomin |Коротко о главном на 09.02.2021

- 09 февраля 2021, 10:18

- |

ПИР паевого фонда и начало размещений:

- ГК «Самолет» планирует 11 февраля с 11:00 до 15:00 МСК провести сбор заявок инвесторов на облигации серии БО-П09 объемом 6 млрд рублей. Ориентир ставки купона установлен на уровне 9,25-9,50% годовых.

- Московская биржа включила инвестиционные паи «Фонда ВДО развивающихся российских компаний» в Третий уровень списка ценных бумаг, допущенных к торгам, в Сектор компаний повышенного инвестиционного риска.

- Сегодня, 9 февраля, «ЛайфСтрим» начинает размещение дебютного выпуска трехлетних биржевых облигаций серии БО-П01 объемом 300 млн рублей Ставка купона установлена на уровне 10% годовых, купоны ежеквартальные.

- Сегодня, 9 февраля, ТФН начинает размещение трехлетних облигаций серии 01 на 1 млрд рублей. Ставка купона установлена на уровне 12% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Коротко о главном на 06.10.2020

- 06 октября 2020, 10:34

- |

Оферта, итоги размещения и книга заявок:

- «Элемент-лизинг» выставил оферту по приобретению облигаций серии 001Р-02. Эмитент выкупит до 5 млрд рублей по 100% от непогашенной части номинальной стоимости

- «Сибстекло» завершило размещение выпуска пятилетних облигаций серии БО-П02 объемом 125 млн рублей за один день торгов

- «Киви Финанс» 8 октября откроет книгу заявок по трехлетним облигациям серии 001Р-01 на 3 млрд рублей

- Денис Козлов (ИК «Септем Капитал») сегодня проведет вебинар по итогам третьего квартала на рынке ВДО на площадке «Красный циркуль»

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

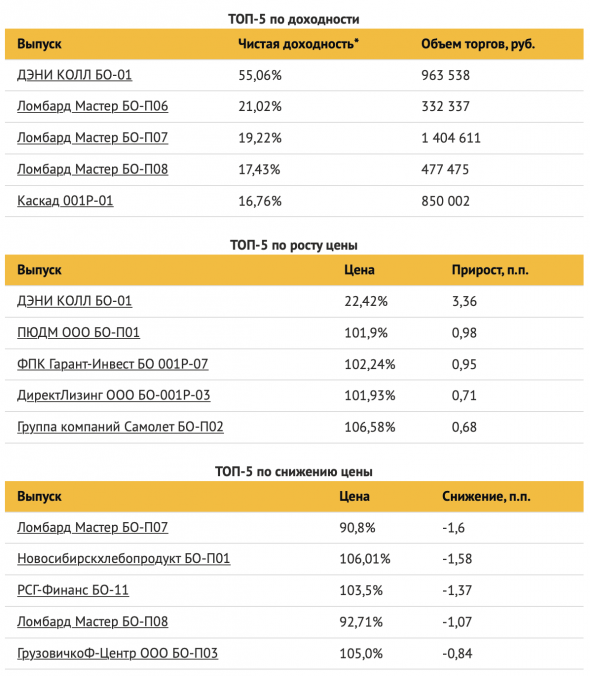

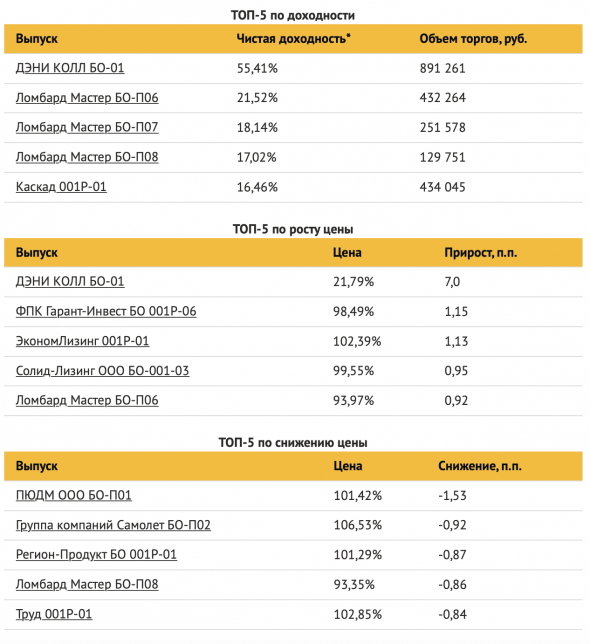

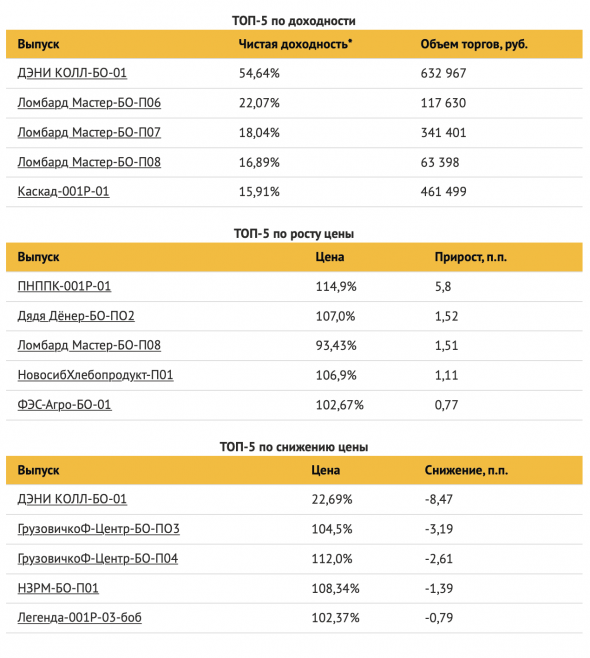

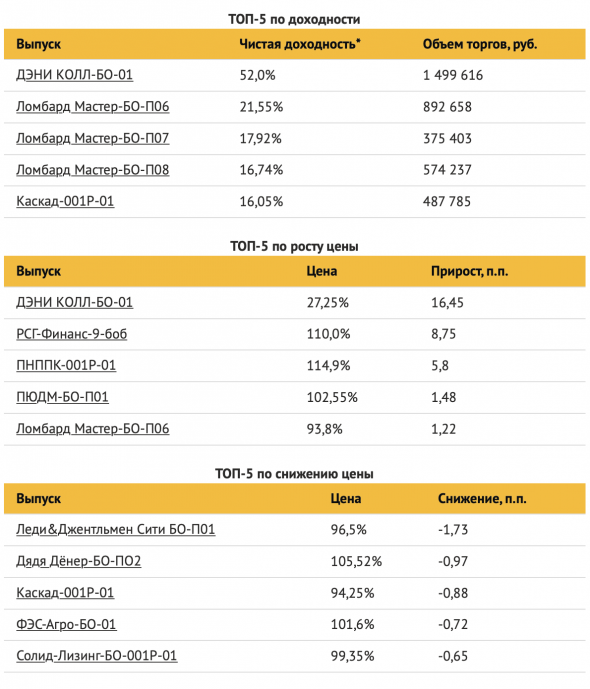

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 05.10.2020

- 05 октября 2020, 11:46

- |

Старт торгов и Сектор Роста:

- «Сибстекло» начинает размещение облигаций сери БО-П02 объемом 125 млн рублей. Ставка — 12,5% годовых, срок обращения — 5 лет

- Московская биржа сообщила о выявленном несоответствии ценных бумаг эмитентов, включенных в Сектор Роста: ООО НПП «Моторные технологии», ООО «Дядя Дёнер», ООО «Энерготехсервис», ООО «ЦГРМ «ГЕНЕТИКО», АО «Новосибирскхлебопродукт», АО «РЕГИОН-ПРОДУКТ», ООО «Сибирское стекло». Причина нарушения — отсутствие кредитного рейтинга у эмитентов

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 01.10.2020

- 01 октября 2020, 13:33

- |

Ставка купона, кредитный рейтинг, итоги размещений и технический дефолт:

- «Сибстекло» установило ставку купона в размере 12,5% годовых на все пять лет обращения бумаг, купоны ежемесячные. Выпуск объемом 125 млн рублей планируется разместить 5 октября

- «Каскад» 29 сентября допустил технический дефолт по облигациям серии КО-01 в рамках оферты. На следующий день эмитент исполнил обязательства в полном объеме

- «Джи-групп» подтвердил рейтинг кредитоспособности на уровне «ВВВ(RU)» с позитивным прогнозом (АКРА)

- «ПИК-Корпорация» завершила размещение облигаций серии 001Р-03 в полном объеме за первый день торго. Данному выпуску объемом 7 млрд рублей РА «Эксперт» присвоило рейтинг на уровне «ruA»

- «Ноймарк» завершил размещение коммерческих облигаций серии КО-П03 в полном объеме, потенциальные покупатели — ИК «Септем капитал» и ее клиенты

( Читать дальше )

Блог им. boomin |Коротко о главном на 28.09.2020

- 28 сентября 2020, 07:56

- |

Размещения и кредитный рейтинг:

- «Сибстекло» завершило сбор предварительных уведомлений в системе boomerang. Компания разместит выпуск объемом 125 млн рублей сроком обращения 5 лет. Информация о начале торгов будет объявлена дополнительно

- «Завод КЭС» получил кредитный рейтинг НКР на уровне «BBB-» со стабильным прогнозом. Эмитент планирует размещение второго выпуска облигаций в октябре

- «ПИК-Корпорация» планирует размещение выпуска облигаций серии 001Р-03, ставка купона установлена на уровне 7,4% годовых

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Первичное размещение ООО "Сибстекло"

- 25 сентября 2020, 09:19

- |

Пожалуй, одно из самых «долгожданных» размещений за последнее время вот-вот состоится. Крупнейший за Уралом производитель стеклотары – ООО «Сибстекло» зарегистрировал выпуск облигаций 4B02-02-00373-R-001P от 23.09.2020 и приглашает всех заинтересованных лиц принять участие в первичном размещении.

Предварительные параметры выпуска:

- 125 млн – общая сумма

- Номинал одной бумаги: 10 000 рублей

- Выплата купона: ежемесячно

- Ориентир по ставке: 12,5% годовых.

- Период обращения: 5 лет

- Облигации включены в Сектор Роста Московской биржи.

Информация о датах оферт, возможности досрочного погашения и амортизации будет раскрыта накануне торгов.

Подробности о работе и планах завода представлены в презентации.

( Читать дальше )

Блог им. boomin |Коротко о главном на 24.09.2020

- 24 сентября 2020, 11:29

- |

Новый выпуск и старт размещения:

- «Сибстекло» зарегистрировал выпуск облигаций серии БО-П02. Уведомить о желании принять участие в размещении дебютного выпуска — можно будет с помощью системы boomerang. Параметры выпуска и время начала сбора уведомления будут объявлены в системе и организатором дополнительно

- «Регион-продукт» сегодня начинает размещение дебютного выпуска трехлетних облигаций объемом 50 млн рублей. Ставка купона установлена в размере 12% годовых на весь срок обращения. Организатор — «ЦЕРИХ Капитал»

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 17.09.2020

- 17 сентября 2020, 07:22

- |

Начало торгов и планы размещений

- «Донской ломбард» сегодня начнет размещение облигаций серии 001Р объемом 150 млн рублей. Ставка ежемесячного купона — 13%, срок обращения — 3 года. Организатор — ИК «Иволга Капитал»

- «Сибнефтехимтрейд» зарегистрировал программу облигаций объемом до 1 млрд рублей, сегодня эмитент совместно с организатором GrottBjorn представит параметры готовящегося выпуска

- «КИВИ Финанс» сообщило о подготовки книги заявок на приобретение трехлетних облигаций объемом 3 млрд рублей. Ориентир ставки купона будет объявлен позже. Организаторами выступят «ВТБ Капитал», Газпромбанк и Совкомбанк

- «Сибстекло» сообщило о подаче заявления на государственную регистрацию выпуска облигаций серии БО-П02

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс