БКС Мир Инвестиций

5 идей в российских акциях. Месячный спад рынка сменился отскоком

- 07 октября 2025, 17:16

- |

Яндекс. Лидер российского технологического сектора

• Финансовые результаты Яндекса за II квартал 2025 г. можно оценивать как достаточно сильные. Квартальная выручка увеличилась на 33% год к году (г/г), а скорректированная чистая прибыль — на 34% г/г. Кроме того, компания подтвердила прогноз по росту общей выручки группы в 2025 г. более чем на 30% г/г, а также по увеличению скорректированного показателя EBITDA — свыше 250 млрд руб.

• Ждем, что результаты Яндекса в 2025–2026 гг. будут сильными за счет тренда на цифровизацию экономики РФ, увеличения доли на рынке и рентабельности по отдельным бизнес-сегментам. Недавно стало известно, что компания запускает новый сервис «Аптеки» — он позволит заказывать с доставкой лекарства, которых нет в наличии поблизости.

( Читать дальше )

- комментировать

- 8.2К

- Комментарии ( 0 )

Северсталь против НЛМК. Наш локальный выбор

- 07 октября 2025, 11:11

- |

Рассмотрим кандидата на отскок среди представителей черной металлургии. Для этого сравним бумаги двух представителей индустрии.

На этот раз наша пара — сталелитейные компании Северсталь и НЛМК. Капитализация предприятий — 770 и 608 млрд руб. соответственно. Это крупнейшие компании в секторе.

С начала года акции Северстали и НЛМК упали на 31%. Негативные факторы — крепкий рубль, санкции, слабый строительный сезон в России, снижение цен на сталь на фоне проблем рынка недвижимости в Китае. Цены на металл могут оказаться под давлением до конца года.

Российское правительство прорабатывает меры поддержки металлургов, сообщает РБК. Актуальны две инициативы — мораторий на возбуждение дел о банкротстве металлургов и предоставление отсрочки на уплату налогов до декабря 2025 г.

Проанализируем, какие акции более привлекательны на горизонте до 3 месяцев. Долгосрочный взгляд БКС — «Нейтральный» для обеих компаний.

Дивиденды под вопросом

Северсталь

Среди позитивных факторов отметим возможное восстановление цен на сталь и ожидания этого, снижение процентных ставок Банка России и их воздействие на рубль, дивиденды. Возможен возврат к выплатам после решения не распределять их за II квартал. Прогнозная дивдоходность на 12 месяцев, по мнению БКС, равна 2,5%.

( Читать дальше )

3 бумаги на неделю. Ищем возможности на медвежьем рынке

- 06 октября 2025, 17:30

- |

На прошлой неделе Индекс МосБиржи потерял 4,89% с учетом дополнительных торговых сессий. Видимо, рынок определился с трендом, все больше закладывая эскалацию геополитического конфликта. Кроме того, давит и макроэкономическая статистика, которая вкупе с ростом налоговой нагрузки меняет прогнозы ключевой ставки в худшую для рынка сторону. В такой обстановке есть хорошие шансы успешно сыграть на отскок, однако стоит соблюдать особую осторожность, ограничивая возможные убытки с помощью защитных заявок.

Пополнить счет для отработки идей:

Пополнить счетВыделяем:

• Роснефть: цена достигла сильной поддержки.

• Полюс: очередной выход из просадки.

• Сбер: пройти 280 руб. без отскока не удастся.

Роснефть

Акции Роснефти не смогли избежать общерыночной просадки и за последний месяц вместе с индексом скорректировались на 11% практически без остановок. Сейчас цена достигла уровня поддержки в районе 400 руб., который с 2016 г. препятствовал как резкому росту, так и падению котировок. Учитывая, что ситуация на рынке плачевная, хотя и не критичная, поводов для моментального преодоления уровня нет. Кроме того, все осцилляторы зашли в область перепроданности, что также не даст нисходящему тренду продолжиться без коррекции.

( Читать дальше )

Где первая цель отскока?

- 06 октября 2025, 11:17

- |

Фондовый рынок РФ замедляет снижение после затянувшегося периода нисходящего движения. Многие бумаги перепроданы по сигналам осцилляторов и находятся у поддержки, как и непосредственно Индекс МосБиржи. Рассмотрим технические цели отскока по бенчмарку и тяжеловесным бумагам российского рынка.

Рынок у поддержки

- Индекс МосБиржи удерживается в диапазоне 2600–2630 п., пытаясь перейти к росту. Сочетание блока поддержек и восходящего тренда от февраля 2022 г. спровоцировало повышенную активность покупателей.

- Первая цель возможного отскока по Фибоначчи находится в районе 2710 п., где проходит уровень коррекции 23,6% к волне снижения от максимумов августа.

Газпром

- Акции гиганта газовой отрасли замедлили снижение в блоке годовых минимумов после достижения отметки 115,26 руб., но техническая перепроданность еще не снята полностью.

- Ближайшая цель восстановления по Фибоначчи проходит около 122 руб., на аналогичном уровне коррекции к снижению августа – сентября.

( Читать дальше )

Валютная стратегия на IV квартал 2025: доллар останется слабым

- 03 октября 2025, 11:16

- |

Мы представляем обновленные валютные прогнозы на IV квартал 2025 г. и ближайшие 12 месяцев. По нашим оценкам, доллар США останется слабым из-за продолжения торговых конфликтов и снижения ставки ФРС. Рубль, мы полагаем, тоже будет дешеветь в последнем квартале года.

Главное

• К концу 2025 года рубль снизится до 88 руб./долл. за счет восстановления импорта и постепенного снижения ключевой ставки Банка России.

• Пара EUR/USD останется в коридоре $1,15–1,2 за евро. Возможны краткосрочные выходы за границы этого диапазона — в пределах нескольких недель.

• Золото в очередной раз обновило исторический максимум. Прогнозируем продолжение роста из-за высоких инфляционных ожиданий и геополитической нестабильности. Золото может стать лидером роста в течение года (+8%).

• Валютные пары с наибольшим потенциалом роста на 12 месяцев: JPY против USD +8%, EUR против USD +2%

В деталях

Торговая война США продолжается

В III квартале США постепенно договаривались с основными торговыми партнерами. На данный момент обстановка выглядит так:

( Читать дальше )

Обновленный виджет котировок и другие изменения в терминале

- 02 октября 2025, 11:13

- |

Продолжаем развивать терминал, чтобы вам было еще удобнее выбирать оптимальный момент для сделки и находить инструменты для инвестиций. Сейчас в нем появились новые функции и возможности, о которых рассказываем в статье.

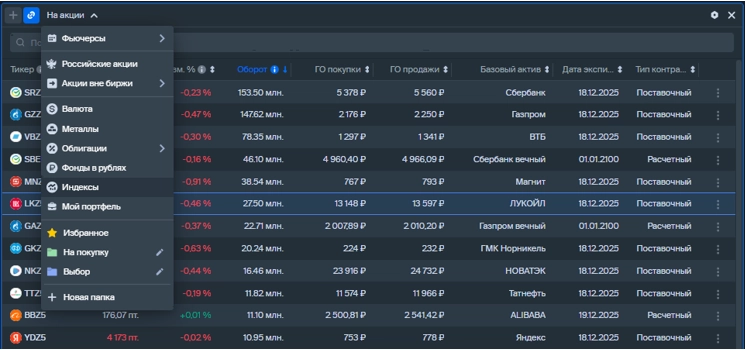

Обновление виджета «Котировки»

Показываем больше информации по фьючерсам, а также добавили индексы и поиск инструментов по спискам:

- В меню настроек добавили показатели для фьючерсов: тип контракта, дату экспирации, базовый актив, гарантийное обеспечение. Эти и другие показатели расположены в настройках виджета: кнопка «шестеренка» — показатели.

- Обновлен список инструментов и добавлена подборка «Индексы». Поможет следить за важными индикаторами российского и международных рынков.

- Доступен поиск по папке инструментов. Поисковая строка поможет найти инструмент в конкретном списке.

- При наведении на тикер всплывает название инструмента. Это позволяет трейдеру лучше понимать, с каким инструментом он имеет дело.

- Добавили Hot news в котировках. Поможет следить за появлением важных новостей прямо в виджете.

( Читать дальше )

На ближайший год: время покупать облигации

- 02 октября 2025, 10:17

- |

Ставки по банковским вкладам неуклонно сокращаются, а в облигациях можно заработать больше даже на горизонте года. Что купить прямо сейчас?

Пополнить счет для инвестирования можно по ссылке:

Пополнить счетОФЗ

Облигации федерального займа (ОФЗ) — долговые ценные бумаги, эмитентом которых является Минфин России. Фактически, покупая ОФЗ, вы занимаете деньги государству. За это вы регулярно получаете проценты, а в конце срока — основную сумму, или тело долга.

- Заемщик в лице государства обеспечивает максимальный уровень надежности, гарантируя регулярные выплаты купонов и возврат номинальной стоимости облигации.

- Гособлигации доступны всем категориям инвесторов.

- ОФЗ торгуются на бирже и обладают высокой ликвидностью. Вы можете их продать, если вам срочно понадобятся средства.

- Низкий порог входа. Номинальная стоимость большинства гособлигаций равняется 1000 руб.

- Доходность ОФЗ сейчас выше, чем средняя ставка по банковским вкладам.

Сравниваем доходности

Доходность ОФЗ со сроком погашения в 1 год превышает 14% годовых.

( Читать дальше )

Акции для активных трейдеров на октябрь 2025

- 01 октября 2025, 16:48

- |

Цикл статей «Наиболее подходящие акции для активных трейдеров» продолжается. Оценим волатильность рынка в сентябре, спрогнозируем динамику Индекса МосБиржи на октябрь, обозначим вероятный курс самых турбулентных бумаг.

Сильное падение на низкой волатильности

В сентябре на рынке было много несбывшихся ожиданий — августовский саммит президентов РФ и США не привел к урегулированию конфликта, ЦБ снизил ставку лишь на 100 б.п. и не исключил монетарную паузу, а бюджет вышел с налоговыми поправками. Как результат — сильное падение рынка акций на двухмесячные минимумы. На фоне новых вводных пришлось пересчитывать фундаментальные оценки.

Технический тренд, тянущийся в Индексе МосБиржи по минимумам декабря 2024 г., июля и сентября 2025 г., оказался под угрозой — ушли ниже 2700 п., возросли риски углубления коррекции. Локальный минимум у 2650 п., а следующая поддержка будет только у 2600 п. Перепроданность всего рынка и отдельных акций растет, и активным трейдерам вскоре может представиться интересная спекулятивная возможность.

( Читать дальше )

Ралли в драгметаллах: ищем ориентиры роста

- 01 октября 2025, 09:53

- |

Цены на драгоценные металлы продолжают обновлять многолетние максимумы, оправдывая самые смелые прогнозы аналитиков. В материале рассмотрим ключевые факторы роста и техническую картину по золоту, серебру и платине.

Золото

Драйверы роста

- Геополитические риски являются одной из ключевых причин ралли. Среди прочих можно выделить конфликты на Ближнем Востоке и в Восточной Европе, торговый протекционизм, то есть угрозы новых тарифов, а также санкционную политику западных стран, включая практику заморозки резервов.

- На фоне обратной корреляции золота и DXY существенными поводами для роста котировок драгметалла выступают повышение неопределенности во внутренней политике США и политика ФРС. В первом случае можно выделить нависающую угрозу приостановки работы правительства США (шатдаун) и тарифную политику страны. Во втором — начало снижения ставок ФРС, а также разногласия между регулятором и президентом США.

- Статус золота как актива-убежища приводит к тому, что в случаях глобальной нестабильности инвесторы наращивают позиции в драгметалле. На фоне перечисленных причин сохраняется высокий спрос на золото со стороны центробанков, а также повышенный инвестиционный спрос в виде притоков в ETF.

( Читать дальше )

5 идей в российских акциях. Месячный спад рынка уже выглядит чрезмерным

- 30 сентября 2025, 17:59

- |

Яндекс. Лидер российского технологического сектора

• Финансовые результаты Яндекса за II квартал 2025 г. можно оценивать как достаточно сильные. Квартальная выручка увеличилась на 33% год к году (г/г), а скорректированная чистая прибыль — на 34% г/г. Кроме того, компания подтвердила прогноз по росту общей выручки группы в 2025 г. более чем на 30% г/г, а также по превышению скорректированного показателя EBITDA — свыше 250 млрд руб.

• Ждем, что Яндекс покажет сильные результаты в 2025–2026 гг. за счет тренда на цифровизацию экономики РФ, увеличения доли на рынке и рентабельности по отдельным бизнес-сегментам. Недавно стало известно, что компания запускает новый сервис «Аптеки» — он позволит заказывать с доставкой лекарства, которых нет в наличии поблизости.

( Читать дальше )

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- en+

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал