Блог им. andreihohrin |Уралкалий-Уралхим на фоне мусорных облигаций

- 25 декабря 2019, 07:18

- |

Почему не все ВДО — мусорные, и наоборот

Мы все (небезосновательно) привыкли критически относиться к сектору ВДО (высокодоходных, или мусорных, облигаций). Подробный разбор отчетности, истории собственников и руководства, сомнения в реальности оценок и аудита — вот неполный набор вопросов, с которыми сталкивается любой эмитент высокодоходных облигаций. Человеческий мозг привык всегда сравнивать: если есть черное, то есть и белое. Настороженное отношение к ВДО зачастую приводит к идиализации «больших» эмитентов.

Давайте посмотрим, как дела у «Уралкалия». Макисмальная доходность по бондам — 7,25%, минимальная — 6,75%. Рейтинг эмитента — ruА от Эксперта и ВВ- от S&P. А что внутри?

Аналитический центр А.И.С.Т. опубликовал в октябре крайне занимательное исследование по группе миллиардера Д.А. Мазепина (https://yadi.sk/d/Fgmi8qfKqMafxQ). Исследование выглядит весьма мотивированным, но заставляет задуматься о фактах. А факты следующие (на основании данных сиситемы СПАРК за 2018 год):

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

Блог им. andreihohrin |Срез доходностей рублевых облигаций. Крупнейшие корпорации или субфеды? (конечно, субфеды!)

- 10 апреля 2019, 07:47

- |

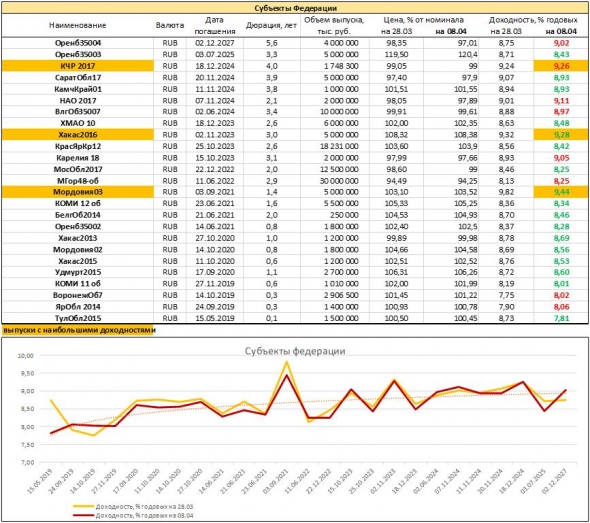

Точка зрения остается прежней. В Российской фондовой действительности долги субъектов федерации доходнее и лучше, нежели долги крупнейших корпораций.

И там, и там максимум, который Вы получите от размещения денег на пару-тройку лет – 9,5% годовых. Гарантии будут разными. Даже за Уралкалий при неблагоприятном развитии событий государство может не вступиться. Хотя верится с трудом. За Соллерс может не вступиться с большей вероятностью. А вот не вступится ли за Карачаево-Черкессию, Хакасию, Мордовию? Учитывая, что это составные части федеральной власти, входящие в структуру Минфина. Шансов на ответственность федерального цента больше. И достаточно. Продолжительное наблюдение за развитием сектора облигаций субъектов федерации пока не выявляет самого развития. Сектор остается крошечным. До череды региональных дефолтов, как и до отдельных региональных дефолтов, полагаем, многолетний путь. Даже невзирая на санкционные и прочие околорыночные риски. Продолжаем голосовать за облигации регионов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал