Андрей Хохрин

Ставка ФРС, новые риски и сделки, и хеджирование портфеля ВДО

- 31 июля 2019, 08:02

- |

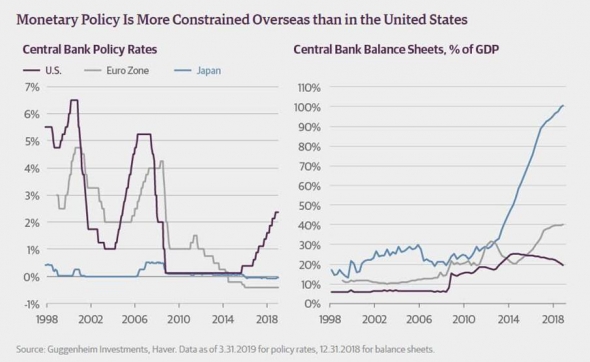

Сегодня день прогнозов на тему ставки ФРС и реакции рынков на решение по ней. Большинство экспертов прочат ставке снижение. ФРС прислушивается к участникам рынков и, вероятно, ставку понизит на стандартные четверть процента.

К чему готовиться и что предпринимать, руководствуясь этим предположением?

* источник иллюстрации: t.me/bcsusa/2122

Скорее всего, увидим более-менее заметный взлет американских акций и облигаций, отечественных тоже. Ожидаю роста золота, рубля к доллару. Не очень понимаю, как будет реагировать пара EUR|USD. Это ценовые изменения. Более важными будут смещения в поведении игроков. Сейчас игроки осторожны. Положа руку на сердце, много бы Вы положили акций по текущим ценам? Но феномен биржевого ценообразования в том, что наиболее уверенные покупки происходят вблизи максимальных ценовых значений. Уверенность определяется фактами, точнее – их трактовкой. Факт и трактовка, полагаю, будут такими: ФРС снизила ставку, продолжит ее снижать в перспективе, и потому, как бы ни дороги были рынки, они все равно окажутся выше. Добавим для полноты ожидание валютных войн, предполагающих рост котировок акций или золота в силу естественных инфляционных причин.

( Читать дальше )

- комментировать

- 2.3К | ★2

- Комментарии ( 13 )

Частично закрываем шорт в EUR|USD

- 30 июля 2019, 09:26

- |

( Читать дальше )

PRObondsмонитор. Доходности ОФЗ, субъектов федерации, корпоратов, ВДО

- 30 июля 2019, 08:09

- |

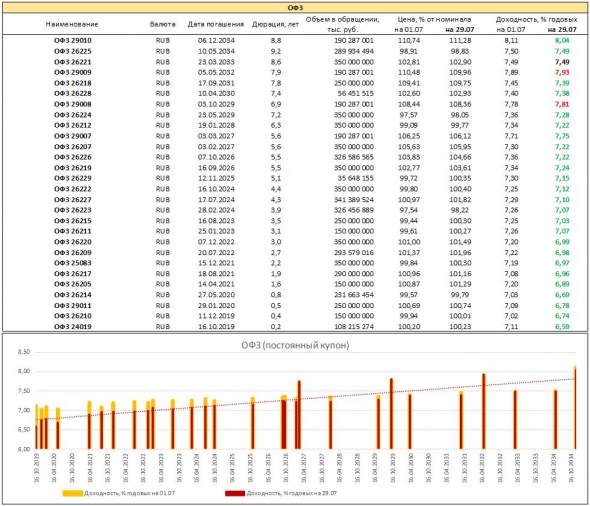

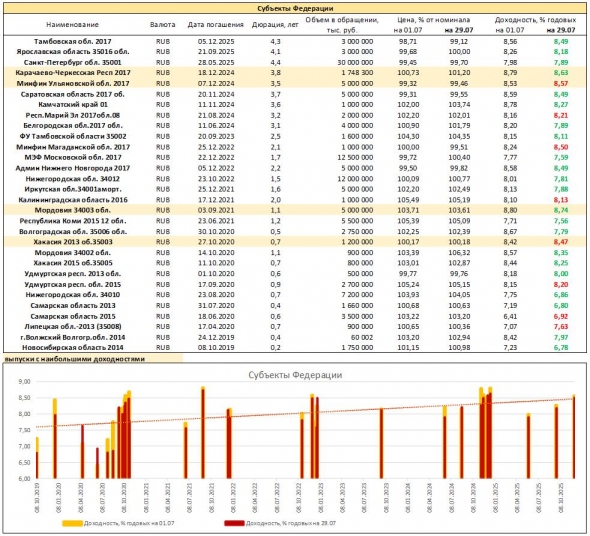

ОФЗ. Или рублевая ключевая ставка завышена, или завышены цены ОФЗ. Взгляните таблицу: даже пятилетние бумаги торгуются с доходностями ниже ключевого уровня 7,25%. Облигации учитывают уже не только последнее, но и предстоящие понижения ставки. Произойдут ли эти понижения, покажет будущее. Факт в том, что рынок ОФЗ очень оптимистичен. Последний раз сопоставимый оптимизм наблюдался в начале 2018 года. Тогда за ним последовала жесткая коррекция. Сейчас, возможно, ситуация не настолько тревожна. На диаграмме хорошо видно снижение доходностей в первую очередь «короткого конца». В 2018-м активнее снижались доходности длинных бумаг. И все же, когда половина ликвидных выпусков торгуется заметно ниже ключевой ставки, как минимум, о потенциале роста рынка и цен говорить уже поздно.

( Читать дальше )

Сделки на сегодня и завтра в стратегиях и портфелях PRObonds

- 29 июля 2019, 08:48

- |

( Читать дальше )

Сценарии и прогнозы для биржевых инструментов. На неделю. Рубль, доллар, евро, акции, облигации, нефть, золото

- 29 июля 2019, 08:38

- |

- S&P500 (американские акции). В преддверии и, вероятно, по итогам заседания ФРС США по ставке американские акции, предположительно, продолжат находится в растущей тенденции. Решение ФРС, каким бы оно ни было (за исключением варианта ужесточения денежной политики), способно толкнуть рынки рисковых активов, в особенности американский фондовый рынок, вверх. В базовом сценарии стимул от риторики и политики ФРС окажется недолгим.

- Российский рынок акций. В конце прошлой недели российские акции показали разворот цен вверх. На фоне предполагаемого усиления мирового спроса на фондовые активы российский рынок, скорее всего, продолжит начатое в четверг-пятницу восхождение. Оно тоже рискует оказаться недолговременным.

- Нефть. Понимание, как и неделю назад, слабое. На графике просматривается треугольник, берущий начало осенью прошлого года: каждый следующий локальный максимум ниже предыдущего, каждый минимум – выше предыдущего. Сейчас нефть внизу этой формации. Если основываться на спросе «на всё» под эгидой решений ФРС, то сейчас более благодатный момент для покупки, нежели для продажи. Потенциал роста, по аналогии с американскими и российскими акциями, небольшой.

( Читать дальше )

Про Бориса Минца, О1, десятикратное отношение долга к выручке и ВДО

- 26 июля 2019, 08:29

- |

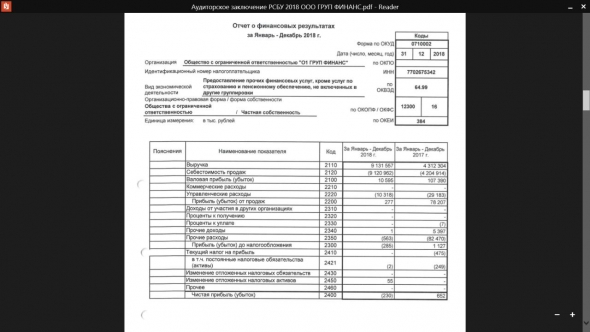

Рискованные ВДО, говоришь? Вот вам банкрот от О1 ГРУП ФИНАНС (https://www.rbc.ru/finances/26/07/2019/5d39be979a79478a41678859?fromtg=1). Долгов только по облигациям на 84 млрд.р. Выручка в 2018 году 9,1 млрд.р (http://www.e-disclosure.ru/portal/files.aspx?id=36844&type=3). Соотношение 10:1. Схематоз или нет – это не важно. То, что междусобойчик банков и толкового предпринимателя Бориса Минца – пожалуй, пожалуй. Все непрозрачно, со взаимными обвинениями и грохотом падения.

Чем мне нравятся малые выпуски и некрупные эмитенты?

1. Могу разобраться, что у них происходит. Они вынуждены идти на контакт. От Роснефти правды не добьешься. Даже от Софтлайна не получилось. В О1 к моменту скорого заката можно было пообщаться, видимо, только с одинокой табуреткой.

2. Их фин.метрики (экстрим опустим, его легко вычислить и не трогать) в большинстве своем – лучше, чем у колоссов.

@AndreyHohrin

TELEGRAM t.me/probonds

( Читать дальше )

Традиционные размышления в преддверии заседания ЦБ РФ и объявления ключевой ставки

- 26 июля 2019, 08:05

- |

( Читать дальше )

Продаем золото? За 1 200 откупим))

- 25 июля 2019, 20:31

- |

— Что это с Валетом нашим, кажись, сдох?

— Это он так жизни радуется!

— А мне кажется, сдох Валет.

Ну… много, много позитивных суждений вокруг золота. А ведь оно уже очень здорово выросло.

По мне, продавай на фактах. Вы скажете, фактов еще нет. Да, есть твердые ожидания (что золото будет дороже из-за массы причин). А это одно и то же.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Нужно ли финансировать новые бизнесы через облигации?

- 25 июля 2019, 09:02

- |

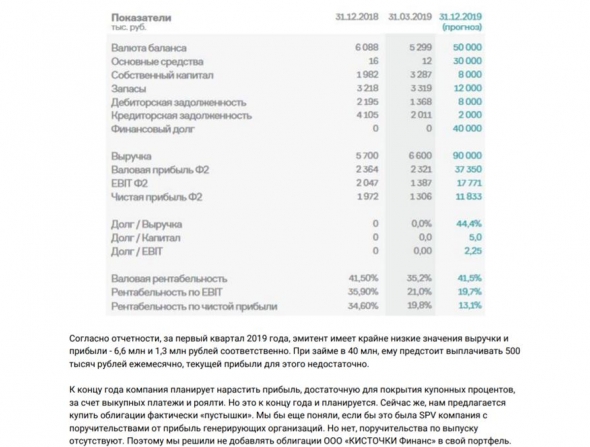

«Мозговик», который не раз песочил облигации и наших портфелей, и организованных нами выпусков (правда, более по-взрослому), высказался про «КИСТОЧКИ Финанс» (http://mozgovik.com/a/20190702.pdf). Взгляд не ангажирован ни за, ни против, лаконичен и поместился на одной странице скриншота.

Представители малого, среднего, крупного бизнеса, способные выйти на облигационный рынок – как правило, лучшие представители. Облигации – это сложно, непонятно. Нужно думать, нужно быть отрытыми, нужно уметь о себе заявить, общаться с инвесторами, продавать себя.

Поэтому давайте исходить из добрых намерений каждого отдельного эмитента. Вопрос в зрелости бизнеса для выхода именно на биржевой рынок. Дефолтов в маленьких (до 500 млн.р. или даже до 1 млрд.р.) займах – вдвое больше, чем в крупных (исключаем из крупных госкомпании). Наиболее частые причины дефолтов – выручка, сопоставимая с биржевым долгом или меньше биржевого долга, а также убытки или близкая к нулю прибыль.

( Читать дальше )

Срочный рынок и госдолги. Пузырь пузыря

- 25 июля 2019, 08:14

- |

«Крупнейший немецкий банк Deutsche Bank признан МВФ самой большой угрозой для мировой финансовой системы. Главным образом у экономистов вызывает опасение его гигантский портфель производных ценных бумаг, оцениваемый в невообразимые 46 трлн евро», пишут коллеги из «БКС-Экспресс» (https://t.me/bcs_express/4720). Космическая картинка оттуда же. Кажется, участники торгов не до конца осознают масштаб рыка срочных/производных инструментов (они же деривативы). И что еще важнее – его экономическую бессмыслицу.

Рынок срочных контрактов создавался с целью хеджирования. Хеджирование – страхование от неблагоприятных изменений цены основного (базисного) актива через биржевые инструменты. Сейчас на хеджевые операции приходится пренебрежимый минимум операций срочными контрактами. К примеру, понятие хедж-фонд даже не ассоциируется с защитой от неблагоприятной ценовой конъюнктуры. Это в нашем восприятии про большие прибыли и большие риски.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал