Андрей Хохрин

PRObondsмонитор. Высокодоходные облигации. ПИР или не ПИР?

- 21 января 2021, 06:11

- |

- комментировать

- 2.9К | ★2

- Комментарии ( 0 )

Спрос на индивидуальное жилье в России еще не реализовался в полной мере

- 20 января 2021, 09:39

- |

Пандемия не только внесла изменения в экономику и социальную жизнь, но и сформировала иное понимание об идеальной частной жизни. Комфортные условия проживания стали не просто дополнением, доступным только ограниченному кругу граждан, а прямой необходимостью для большинства людей. В частности, эта тенденция отразилась на рынке недвижимости, в котором за счет льготных госпрограмм совместить мечты с реальностью стало проще.

В ДОМ.РФ констатируют увеличившийся спрос на рынке индивидуального жилищного строительства: за 11 месяцев 2020 года, в России на долю ИЖС пришлось больше половины введенного в эксплуатацию жилья – 34 из 64,4 млн квадратных метров. Несмотря на то, что эти цифры стали рекордными за последние несколько лет, в агенстве уверены, что спрос на индивидуальное жилье еще до конца не реализован и будет устойчив в будущем.

( Читать дальше )

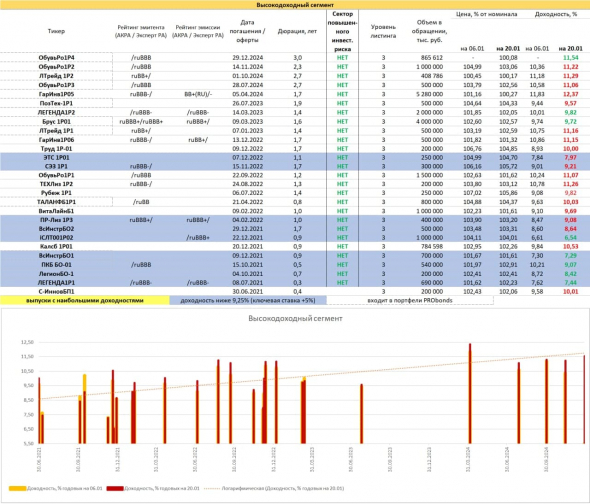

Probondsмонитор. Доходности ОФЗ, субфедов, первого корпоративного эшелона выросли, цены заметно упали

- 20 января 2021, 06:35

- |

Начало года выдалось удачным не для всех фондовых активов. Цены широкого спектра рублевых облигаций упали, причем на стабильном курсе нацвалюты. 2 недели назад писал о рискованности предыдущей волны облигационного роста. Правда, не ждал, что он сменится падением так быстро. В итоге, за последнюю пару недель ОФЗ в среднем потеряли 1,2% от цены (десятилетние бумаги — 2%), субфеды и первый корпоративный эшелон – около 0,7%. Надо сказать, наименьшие потери понес высокодоходный облигационный сегмент, средняя ценовой минус менее 0,5% (для бумаг, входящих в портфели PRObonds, он еще меньше, около 0,4%). О ВДО – отдельный материал завтра.

( Читать дальше )

Несоизмеримость амбиций и финансов: банкротство книжной сети Республика

- 19 января 2021, 08:50

- |

Книжный магазин сети Республика. Фото: Яндекс.Карты

Больше, чем современный книжный магазин

Компания Вадима Дымова являлась сетью книжных магазинов, но не таких, как, например, “Читай-Город” или “Книжный Лабиринт”. Магазины “Республики” сильно отличаются от классических книжных магазинов. Их формат — подобие творческого пространства с самыми модными новинками книжного дела, эксклюзивными и необычными канцелярскими товарами, а также предметами быта и развлечения (настольными и компьютерными играми, аксессуарами, декоративными предметов и т.д.).

Постепенно сеть зарекомендовала себя как пространство для креативных людей, которые могли бы там не только купить книги, но удовлетворить свои широкие творческие интересы. Книги, на продажи которых ориентировались в Республике, также были с претензией на эксклюзивность — в Республике продаются в основном бизнес- и художественная литература от передовых отечественных и западных книжных домов с сравнительно высоким ценником. В ряде магазинов также были открытые пространства, где посетители могли позаниматься своими делами, а также проводились лекции и встречи с известными людьми.

( Читать дальше )

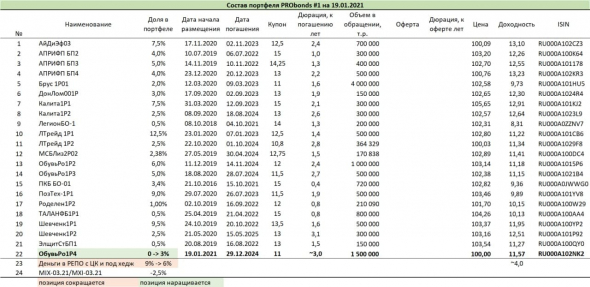

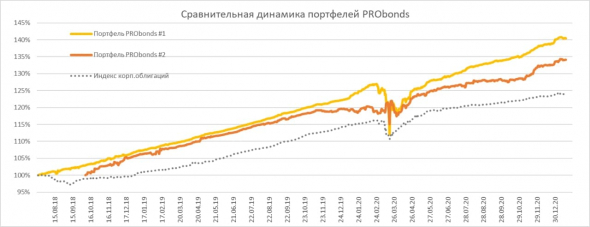

Краткий обзор портфелей PRObonds. Доходности - 13-12,8%, включение в портфели выпуска Обувь России 001P-04, хеджирование

- 19 января 2021, 07:28

- |

Актуальные доходности портфелей PRObonds: #1 – 13,0%, #2 – 12,8% годовых (за последние 365 дней). Первый портфель корректируется в доходности, второй – догоняет. Разрыв результативности между ними сократился до 0,2% годовых, чего давно не было. И, вероятно, в январе-феврале портфель #2 станет-таки лидером доходности, короткие позиции в драгметаллах способны дать прибавку к общей динамике.

Неделей ранее публиковалась информация о сокращении ряда облигационных позиций, сокращение в каждой из них прошло на небольшую величину, но совокупно высвободило деньги для новых бумаг.

( Читать дальше )

19 января - старт размещения облигаций Обувь России 001P-04 (1,5 млрд.р., YTM 11,57%)

- 18 января 2021, 13:11

- |

19 января старт размещения облигаций Обувь России 001P-04

Основные параметры выпуска Обувь России 001P-04 (ISIN RU000A102NK2):

o Размер: 1 500 млн.р.

o Купон/доходность: 11%/11,57% годовых

o Срок до погашения: 4 года (амортизация в течение 10 последних купонных периодов)

o Рейтинг: BBB (RU)

o Организатор: ИК «Иволга Капитал»

Для подачи заявки, пожалуйста, направьте организатору: Ваше имя, сумму покупки, наименование Вашего брокера.

Контакты клиентской службы ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

— dcm@ivolgacap.com, +7 495 150 08 90

Минимальная сумма покупки – 300 тыс. р.

Облигации ГК «Обувь России» входят в портфели PRObonds на 6,5-11% от активов.

Видео-разбор эмитента:

( Читать дальше )

Сделки. Хеджирование портфелей PRObonds через фьючерс на индекс МосБиржи

- 18 января 2021, 09:02

- |

Часовой график индекса Мосбиржи. Источник: moex.com

Переводя тему хеджирования в практическое русло. При уходе цены индекса МосБиржи ниже 3 434 п. в обоих портфелях PRObonds будут открыты короткие позиции в мартовских фьючерсах на индекс МосБиржи на 2,5% от активов портфелей (по цене контракта).

Рынки и прогнозы. Спокойствие - это плохо

- 18 января 2021, 08:33

- |

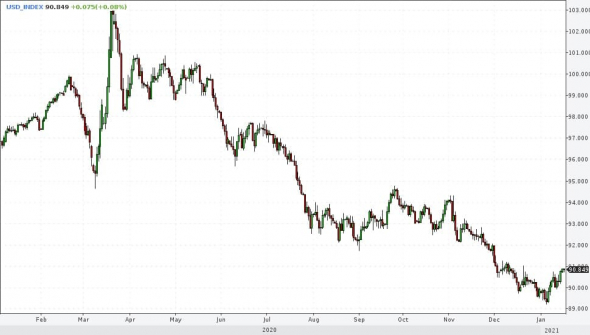

Уже с конца прошлого года отмечаю спокойствие на рынках. Оно выражается и в низкой волатильности цен, и в размеренных экспертных комментариях и обсуждениях. На рынках обманчивая предсказуемость. А рыночная цикличность такова, что, привыкнув к сложившимся трендам, мы неожиданно получаем их смену. Растущее направление сменяется падающим, низкая волатильность – высокой.

И, думается, биржевая индустрия на новом распутье или переломе.

Начать можно с доллара. Казалось бы, долларов эмитировано так много, что их удешевление гарантировано. Но излишняя денежная масса поглощается фондовым рынком. Как только последний для поддержания котировок начинает требовать больше долларов, чем их выпускается в данный момент, ослабление меняется укреплением. Что мы и наблюдаем с начала января. Не думаю, что укрепление уже окончилось.

( Читать дальше )

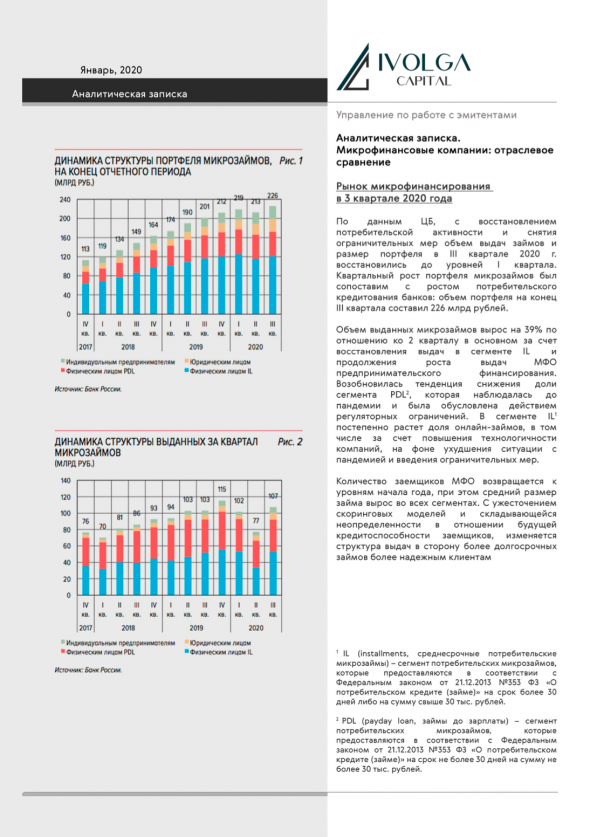

Исследование МФК-эмитентов ВДО за 3 квартал 2020 года

- 15 января 2021, 14:40

- |

Пока большинство компаний только начинают подводить операционные и финансовые итоги прошедшего года, предлагаем вам оценить результаты микрофинансовых компаний за последний доступный отчетный период — 3 квартал 2020 года.

Текст исследования доступен здесь

В материале сопоставлены операционные и финансовые показатели МФК, являющиеся эмитентами (в том числе потенциальными) ВДО. Цель материала исключительно информативная, без приведения наших субъективных оценок: показать инвесторам динамику бизнеса компаний и их финансового положения. Делать практические выводы из материалов уже предстоит вам как инвесторам.

Подобные отраслевые материалы по итогам кварталов будут в новом году будут выходить по двум отраслям — МФО и лизингу, с перспективой расширения покрытия на сельское хозяйство.

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал