Андрей Хохрин

PRObondsмонитор. Доходности ОФЗ, субфедов, первого эшелона корпоративных облигаций, ВДО

- 08 декабря 2020, 07:45

- |

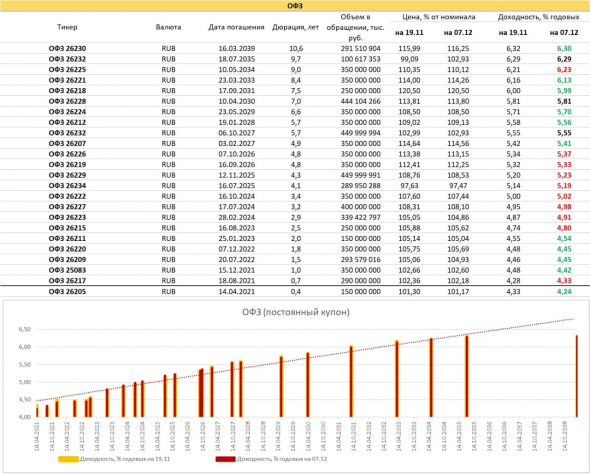

За 3 недели с момента последнего наблюдения изменений в котировках ОФЗ – минимум. Публичный госдолг зафиксировался на относительно высоких отметках доходностей для большей части их кривой. Два противоположных процесса обеспечивают ценовую стабильность гособлигаций: общий рост фондового рынка и растущая же инфляция. Рост фондового рынка может продолжиться еще в течение нескольких недель. Но инфляционное давление оценивал бы как более важное. В ноябре официальная инфляция превысила таргет Банка России (4%) и достигла 4,42% годовых. В декабре, судя по динамике последних месяцев, способна преодолеть 4,6%. В такой обстановке фондовая коррекция, которая однажды произойдет, вероятно, спровоцирует коррекцию и в ОФЗ. Покупка длинных бумаг, как и прежде, вряд ли оправдывает риск: выигрыш на росте тела бумаг более иллюзорен, чем проигрыш.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Рынки и прогнозы. Напряжение роста

- 07 декабря 2020, 05:51

- |

Если откинуть тревожные ожидания, то на рынках всё весьма неплохо. Фондовые активы растут по всему миру, в России в том числе, нефть дорожает, рубль укрепляется. Но тревожные ожидания есть, экспертное сообщество и участники рынка много думают и говорят о предстоящих сложных временах на рынках, о жесткой коррекции того роста, который мы видели в ноябре.

Осторожность, обостренное восприятие риска – это хорошо, это естественное эмоциональное состояние для устойчивого фондового роста. Обвалы происходят, когда осторожность притупляется, а толерантность к риску растет. Сейчас это не так.

Пожалуй, единственная группа активов, по отношению к которой инвесторы утратили осторожность и критический подход – драгметаллы. Золото после августовской эйфории уже просело на 12% от максимума (и проседало на 16%). Со временем, думаю, просадка усилится. Хотя в течение ближайших дней возможны любые движения. Если золото окажется еще выше нынешних 1 840 долл./унц., я, вероятно, увеличу короткую позицию во фьючерсах на него.

( Читать дальше )

Любопытные инсайты из “Обзора ключевых показателей профессиональных участников РЦБ”

- 04 декабря 2020, 10:57

- |

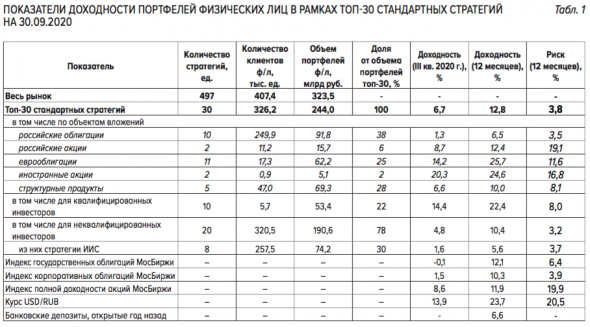

Показатели доходностей портфелей физлиц по ТОП-30 стратегиям на III кв 2020 года. Источник: ЦБ

ЦБ выложил “Обзор ключевых показателей профессиональных участников РЦБ”. О самых заметных фактах многое из него уже было сказано: популярность акций, невысокой доходности большинства структурных продуктов, превалирования еврооблигаций над рублевыми в счетах физических лиц. В Обзоре также отражены и другие важные моменты, на которые обратили не так много внимания:

Небанковским инвестиционным компаниям по-прежнему тяжело конкурировать с банками по привлечению физлиц на фондовый рынок. Основной прирост в объемах инвестиций сейчас происходит за счет банковских вкладчиков, а такой клиент, недовольный депозитом, преимущественно остается в банке. Сотрудники банков предлагают инвестиционные продукты, перечень которых определен инвестиционными управляющими этого же банка. Получается, что о существовании ряда инвестпродуктов большинство “новых” инвесторов даже не догадываются.

( Читать дальше )

Нормативы микрофинансовых компаний и Онлайн Микрофинанс

- 03 декабря 2020, 07:57

- |

Рынок услуг МФО растет и постепенно становится все более цивилизованным. Последнего удается добиться за счет более детального контроля за такими организациями, в том числе в виде нормативов и ограничений. По ним можно понять не только соответствие МФО нормам, но и посмотреть, как чувствует себя бизнес компании. Разберем основные из этих нормативов.

В прошлом году ЦБ разработал нормативы для микрофинансовых компаний с целью контроля их финансовой устойчивости и управления рисками таких компаний. Таргетирование нормативов — уже давно устоявшая практика для банков, и этот опыт контроля с недавнего времени распространяется и на сферу микрофинансов.

Для микрофинансовых компаний Банком России разработаны экономические нормативы:

- норматив достаточности собственных средств (НМФК1);

- норматив ликвидности (НМФК2);

- максимальный размер риска на одного заемщика или группу связанных заемщиков (НМФК3);

- максимальный размер риска на связанное с микрофинансовой компанией лицо (группу связанных с микрофинансовой компанией лиц) (НМФК4);

- размер собственного капитала (СК).

( Читать дальше )

Обзор портфелей PRObonds. Доходности - 11,5-13,9%. Проигрываем акциями и золоту. Выигрываем у валюты, недвижимости и облигаций

- 02 декабря 2020, 06:26

- |

Актуальные доходности обоих портфелей выросли, даже несмотря на увеличение в них доли денег. Портфель PRObonds #1 принес за последние 365 дней 13,9% на вложенный капитал. Портфель #2 – 11,5%.

Если сравнивать с популярными инвестиционными инструментами, то оба портфеля с момента своего запуска летом – осенью 2018 года находятся в середнячках по результативности. Оба проигрывают рынкам акций, второй портфель – еще и золоту и индексу гособлигаций. Акции, после яркого роста второй половины этого года, будет догнать непросто. Гособлигации второй портфель должен оставить позади в декабре. Тренд долгосрочного золотого роста в конце лета сломался, и теперь конкуренция с этой инвестиционной альтернативой становится менее сложной. Вложения в доллары и евро, несмотря на очередные приступы ослабления рубля, заметно отстают от динамики портфелей. К тому же портфели PRObonds отличаются большей стабильностью и предсказуемостью своего дохода.

( Читать дальше )

Технический дефолт “Концессий водоснабжения” и “Концессий теплоснабжения” Волгограда

- 01 декабря 2020, 13:21

- |

26 ноября технический дефолт допустила компания «Концессии теплоснабжения», а вчера о техническом дефолте по выплате купона и амортизации объявила другая связанная с ней компания – «Концессии водоснабжения».

Первый в России кейс реализации коммунальных услуг с помощью концессий столкнулся с долговыми проблемами, которые были созданы колоссальной долговой нагрузкой и не самым эффективным ведением бизнеса. Попробуем разобраться в деятельности компаний и их финансовой ситуации.

Чем занимаются Концессии?

И та, и другая Концессии обладают статусом проектных компаний. Их главная задача — модернизация системы тепло- и водоснабжения в Волгограде. Инвестиционную программу “Концессий водоснабжения” и “теплоснабжения”, составляющую 29,6 и 58 млрд рублей соответственно за 30 лет, рассчитывается покрыть за счет инвестиций негосударственных пенсионных фондов и облигаций. На данный момент, инвестиции компании привлекли только через облигации: “Концессии теплоснабжения” разместили облигации на сумму 8,6 млрд руб. (в обращении — 8,29 млрд. руб.), а “Концессии водоснабжения” — 7,5 миллиарда (в обращении — 6,48 млрд руб.).

( Читать дальше )

Инфляция догнала ключевую ставку. Продолжаю голосовать за ВДО (с пристрастным выбором имен) и немного за акции

- 01 декабря 2020, 08:09

- |

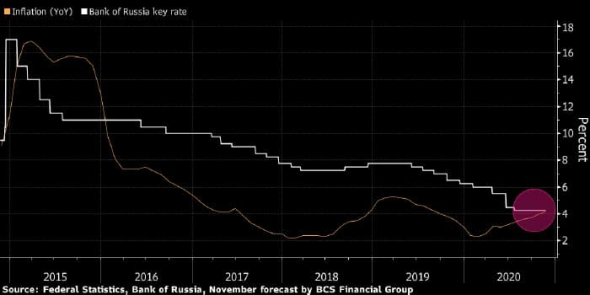

Случилось. Инфляция, по расчетам Росстата, в конце ноября достигла уровня ключевой ставки (4,25%), впервые за почти пять лет. При этом вчера мы размещали клиентские деньги в однодневном РЕПО с ЦК под 4,01% годовых. Т.е. реальные денежные ставки уже гарантированно ниже инфляции.

Это к тому же означает, что доступных денег в финансовой системе много. И это создает парадокс на облигационном рынке. Корпоративные заемщики готовы привлекать деньги только под низкие ставки, потому что имеют конкурентные предложения от банков, а также справедливо полагая, что и на публичном рынке капитала денег на них хватит. Что, действительно, так. Таким образом, премия доходности облигаций к инфляции продолжает таять, и это тенденция для всего отечественного долгового рынка.

Правда, одно из свойств этого рынка – быстрая смена процентных тенденций. Вчера дешевых денег было излишне много. А завтра не всем хватает и дорогих. 2008 год тому пример.

( Читать дальше )

«Обувь России» проведет ребрендинг

- 30 ноября 2020, 10:59

- |

26 ноября Совет директоров ПАО «ОР», головной компании ГК «Обувь России» одобрил проект ребрендинга Группы. ГК «Обувь России» меняет позиционирование: выходит за рамки fashion-сегмента и становится универсальным ритейлером, развивающим современную торговую платформу и онлайн-маркетплейс. Группа откажется от слова «обувь» в наименовании, новое название ритейлера — OR GROUP. Это первый ребрендинг корпоративного бренда за всю историю Группы.

Благодаря реализации новых инициатив Группа в ближайшие 5 лет планирует существенно расширить ассортимент, удвоить розничную выручку, нарастить свое присутствие в онлайне, увеличив долю онлайн-продаж в розничной выручке до 50%.

«Вопрос об изменениях стоял перед компанией давно. Наша задача — не фокусироваться на узкоспециализированном обувном рынке, а расширить рамки работы Группы, что открывает новые возможности для роста, и донести эту идею до бизнес-сообщества. При этом мы сохраняем преемственность со старым названием, оставляя аббревиатуру ОР в основе нового наименования», — комментирует Антон Титов, директор группы компаний «Обувь России» (OR Group).

Задача, которую ставит перед собой компания, — увеличить объемы бизнеса, выручки, EBITDA и чистой прибыли за счет выхода на новые рынки. Группа считает универсальный розничный формат и модель маркетплейса наиболее перспективными с точки зрения дальнейшего развития.

( Читать дальше )

Рынки и прогнозы. Ожидаю стабильности рубля. А также про акции, облигации, нефть и золото

- 30 ноября 2020, 08:02

- |

Сперва общие предположения. Пока эпидемия коронавируса разрастается в России по числу случаев заболевания и смертей, в большинстве стран мира она затормозилась. У нас, кстати, несмотря на рекорды заболеваемости, с середины ноября стабилизировалось число активных случаев. Мир продолжает реагировать на пандемию эмоционально, что отражается в быстрых карантинных мерах в первую очередь в Европе. Но в целом, общество и экономика, а значит, и рынки адаптированы к сложившейся ситуации.

Рынки акций и облигаций, это касается и мира, и России, снабжены избыточными деньгами и потому устойчивы или растут. И ждут новостей об успехах в борьбе с пандемией. Дождавшись, должны перейти в состояние эйфории, чем и сформируют максимумы цен, возможно, многолетние. Аналогичной динамики стоит ждать и от нефти и промметаллов, хотя их дальнейшее снижение менее очевидно.

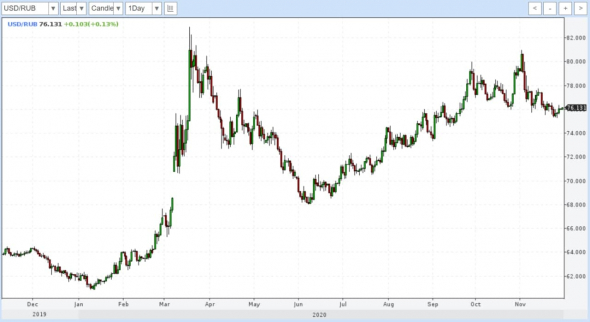

Рубль. Как и ранее, ожидаю стабилизации вблизи сложившихся уровней. 74-78 рублей за доллар, 88-92 – за евро, вероятно, перспектива ближайших недель. Продолжаю считать, что максимумы обеих валютных пар, сформированные в начале ноября, не будут обновляться.

( Читать дальше )

Донской Ломбард: темпы роста выручки превышают финансовый план компании

- 30 ноября 2020, 07:52

- |

Донской Ломбард прокомментировал результаты своей деятельности по итогам октября 2020 года. По словам компании, ее финансовый план на данный момент выполняется с опережением.

Произошло это в том числе благодаря трехкратному росту перевыручки от реализации невыкупленных залогов: рост цен на рынке золота обеспечил такие показатели. Ослабление рублевой стоимости золота в конце года может ослабить рост, но риск этого остается ограниченным.

Донской Ломбард ожидает прироста кредитного портфеля по итогам года на 28%, или на 160 млн. рублей в деньгах. Достаточно высокий, но прогнозируемый для этого сектора показатель. В компании особо подчеркнули, что для выдачи займов были использованы средства, полученные облигационных займов в соответствии с целями эмиссии.

Суммарно, компания планирует выйти на уровень прибыли до налогообложения около 100,0 млн.р., а чистой — 80.0 млн.р. По чистым активам компания планирует поддерживать уровень 100 млн. р.

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал