Блог им. activeinvestor |Вот так работает маркетмейкерская стратегия "смены рук" в опционах.

- 20 апреля 2024, 09:27

- |

- комментировать

- Комментарии ( 2 )

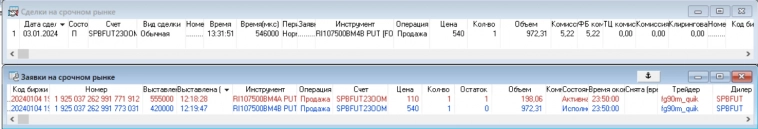

Блог им. activeinvestor |После перевода из Открытия в ВТБ провел первые сделки - продал недельные опционы РТС. Но калспреды отсутствуют.

- 03 января 2024, 15:27

- |

но торговать спредом СИ между мартом и июнем практически нереально после Открытия, потому что в Квике ВТБ спреды между фьючерсами отсутствуют. То есть синтетический матчинг с ЦК клиентам ВТБ недоступен.

Блог им. activeinvestor |Индикатор "Максимальной Боли" сработал на 100%

- 07 декабря 2023, 23:00

- |

файл с презентацией и ссылками drive.google.com/file/d/1PnyxcTskoUSzxeieMbo30_CMgOXPxoJW/view?usp=sharing

ссылка будет активна в комментах на ютубе

Многие слышали про этот индикатор. Его еще называют ТМВ (точка минимальных выплат). Смысл его в том, что в последний день брокера и маркетмейкеры стараются не дать заработать опционщикам на истекающих контрактах. Название ТВМ как раз и говорит о том, что маркетмейкеры стараются минимизировать выплаты клиентам. Сегодняшняя экспирация в опционах РТС показала, что в определенных ситуациях этот индикатор неплохо работает.

Как это происходит в Америке показано еще и в нашем шуточном ролике. Там покупатели опционов уже поняли, что их главный противник на всех рынках — это крупнейший в мире маркетмейкер Цитадель.

тайминг

00:00 про индикатор Максимальной Боли

00:59 ссылка на ролик про маркетмейкера Цитадель

01:39 явный перекос Открытого Интереса в опционах 0-DTE

03:16 прогноз по индексу РТС и ТМВ на вечернем клиринге

05:04 спекулянтов привлекает низкая стоимость опционов 0-DTE

( Читать дальше )

Блог им. activeinvestor |День опционщика

- 02 ноября 2023, 19:41

- |

файл со ссылками drive.google.com/file/d/17Eek...

Новый ролик мы посвятили дню опционщика. Каждый год у автомобилистов бывает день жестянщика. А на биржах каждую неделю день опционщика.

Почему эти аналогии хорошо показывают суть вещей, можно понять из нашего шутливого ролика про однодневные опционы. Правда речь идет про американские традиции работы с опционами МЕМНЫХ акций, но принципиальной разницы нет. Советую посмотреть, получите удовольствие.

тайминг

0:28 в чем сходство дня опционщика и дня жестянщика

1:02 ссылка на прикольное видео про 0-DTE опционы «Мы не чувствуем боли»

1:49 реальные сделки с опционами последнего дня

2:21 сделки с опционами РТС

3:19 позиция в опционах РТС

3:40 высокая гамма в последний день и ее влияние на дельту

4:49 если есть покрытие, то продавать в последний день очень выгодно

5:15 калькулятор для расчета спреда вечного и календарного фьючерсов

5:46 продажи опционов поледнего дня контракта Si

6:44 ставим заявку на продажу опциона на следующую неделю

7:46 пытаемся запускать стратегию «Колесо» еще на одну неделю

( Читать дальше )

Блог им. activeinvestor |Дельта-гамма хеджирование

- 06 октября 2023, 10:57

- |

файл с презентацией и ссылками drive.google.com/file/d/1etUR...

тайминг

00:57 дельта-хедж снижает риск изменения базового актива

01:01 гамма-хедж снижает риск изменения самой дельты

02:52 традиционный дельта-гамма хедж не снижает рисков изменения волатильности, процентных ставок и временного распада

03:08 вегу и тету можно присоединить к дельта-гамма хеджу

03:36 анализируем дельту и гамму на примере Сбербанка

07:32 традиционное ДДХ исполняется только линейными инструментами

09:33 динамическая ошибка традиционного ДДХ

11:50 композитное ДДХ основано на купле/продаже дополнительных опционов

12:52 гамма сквиз в акциях ГеймСтоп весной 21-го года

14:54 композитное ДДХ позволяет использовать опционные конструкции для хеджа

15:18 дельта спреда 0,1, дельта бабочки 0,01

18:08 моделируем композитное ДДХ на калькуляторе

20:48 определяем интервал изменения дельты на графике P&L

22:48 интервал для хеджа фьючерсом или опционым вертикальным спредом

Блог им. activeinvestor |5 стратегий торговли волатильностью с помощью опционов

- 05 октября 2023, 09:48

- |

файл с презентацией и ссылками drive.google.com/file/d/1nxZ7...

тайминг

00:26 цена опциона зависит от 7-ми факторов, и один из них неточный

01:04 те пять стратегий которые будем рассматривать

01:15 дельта-гамма-вега хедж в плане ближайших роликов

01:41 на что можно делать ставку в торговле опционами

02:03 историческая и имплицитная волатильность, в чем разница

03:04 что показывает грек вега

03:47 первая самая простая стратегия — покупка опциона пут

05:17 анализируем в калькуляторе на примере фьючерса РТС

10:41 покупка пут спреда как замена покупки голого пута

12:18 недостаток покупки пута — возможные убытки если движение вниз будет слабым

13:10 вторая стратегия — шорт кола или формирование медвежьего колл спреда

14:50 риски продажи голых колов

15:39 рассмотри на примере акций Сбера

16:27 моделируем изменение волатильности на калькуляторе в Квике

19:02 пример медвежьего колл спреда на примере Сбера

22:49 пример реализации рисков при работе со спредом на акциях Теслы

23:26 пример реализации рисков при продажа голых колов в нефти

( Читать дальше )

Блог им. activeinvestor |Как защитить акции или валюту от падения

- 01 октября 2023, 10:59

- |

файл с презентацией и ссылками drive.google.com/file/d/1_-0r...

тайминг

00:00 коллар — одна из самых полезных конструкций в опционном мире

00:35 коллар простыми словами

01:20 наглядная схема коллара

02:32 важные факторы при использовании коллара

03:20 наилучший сценарий для инвестора при использовании коллара

03:56 как роллировать коллар в следующий квартал

05:07 как хеджирует колларом валютные риски холдинг «Белая Дача»

06:42 сентимент рынка или для кого интересна стратегия коллар

07:07 коллар с нулевой стоимостью

08:00 моделируем бесплатный коллар на графике

08:29 возможная небольшая потеря стоимости акции — недостаток коллара

09:13 барьерный коллар «Ограждение» не допускает снижения стоимости акции

10:15 защитный пут покупаем на ближайшем страйке к текущей цене акции

11:55 числовой пример защиты акции с помощью «Ограды»

13:00 ссылки на все наши группы и каналы

15:26 добавим в курс по вечным фучам новую тему «Скальпинг с поводырем. Как мотивировать ИИ поводыря. Корреляция и группы коррелированных инструментов. Знак корреляции и периоды существования корреляции.»

( Читать дальше )

Блог им. activeinvestor |Однодневные опционы

- 27 сентября 2023, 20:13

- |

файл с презентацийе и ссылками drive.google.com/file/d/1apNO...

тайминг

00:00 что такое «опционы последнего дня» или 0DTE опционы

00:16 хайп в США по поводу 0DTE опционов

01:00 материал на нашем канале про 0DTE опционы

01:37 наш ролик про то как заработать 3000% за 15 минут

03:04 огромный потенциал 0DTE опционов

03:28 продажа 0DTE опционов наиболее популярна

04:08 покупка 0DTE опционов — это лотерея

04:47 самые популярные стратегии продажи 0DTE опционов

06:07 инструменты на рынке США и РФ эффективные для торговли 0DTE опционами

06:34 0DTE опционы на фьючерсы Сбера за 3 часа до экспирации

Блог им. activeinvestor |Демистификация эффектов временного распада опционов.

- 20 сентября 2023, 09:27

- |

файл со ссылками drive.google.com/file/d/1COiK...

Новый выпуск — это перевод статьи из американского блога и посвящен одному из опционных греков — тете. Ссылка на оригинал статьи будет активна в файле в описании под видео на ютубе.

В статье выделены два важных момента. Первый — про бесполезность опционов… в налоговом кодексе 2004 года их прямо называли сделками пари. И если у вас есть базактив в виде залога, то для вас пари не опасно и может принести пользу.

И второй важный момент -про экспотенциальный характер распада стоимости опциона со временем.

Дальше — азы теории опционов — про временную и внутреннюю стоимость.И показан пример с опционами на индекс S&P. Этот пост от 2018 года, так что цифры уже немного устарели но суть не изменилась

И мы тут видим что весь проигрыш покупателя достается продавцу, и по статистике в выигрыше нетто продавцы или по крайней мере риск-нейтральные игроки, а это маркетмейкеры. И в на помощь им еще и биржа всегда приходит, при помощи волатильности…

( Читать дальше )

Блог им. activeinvestor |Моя торговая стратегия номер 1

- 15 сентября 2023, 22:52

- |

файл с презентацией и ссылками drive.google.com/file/d/1ZA3v...

ПЕРЕД ТЕМ КАК ЗАПУСТИТЬ НАШ НОВЫЙ КУРС ПО ОПЦИОНАМ мы опубликуем серию интересных материалов по опционной торговле. Сегодня предлагаем первый выпуск из этой серии на основе опыта американских трейдеров. Его нельзя перенести автоматически на нашу реальность, потому будут наши комментарии. Но те инструменты, которые торгуются сейчас на МБ, позволяют иногда торговать более эффективно даже при более низкой ликвидности чем на американских биржах.

Это гугл-перевод, мы его подредактировали, но возможны различные варианты перевода. Если вы найдете неточности или спорные моменты, то мы готовы обсуждать это.

Автор пишет вполне очевидные вещи про преимущества опционов, но сейчас мы увидим что и на МБ можно так торговать и даже более эффективно. Суть стратегии в том что автор предлагает использовать опционы глубоко в деньгах как замену акции.

Тут еще раз выделены преимущества опционов — огромное плечо при ограниченных рисках. И в конце автор предлагает два правила для такой стратегии

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс