Блог им. ThetaTrading |Новая волна роста рынка криптовалют и большой шорт канадского доллара

- 27 июля 2018, 12:45

- |

В евро продолжается развитие пятой волны после правильного треугольника.

Канадец готов скорректироваться после диагонального треугольника дневного масштаба.

Об этом и детальном разборе некоторых криптовалютных активов смотрите в нашем обзоре рынка.

- комментировать

- Комментарии ( 0 )

Блог им. ThetaTrading |Анализ EURUSD: уровни и стратегия

- 13 ноября 2015, 10:07

- |

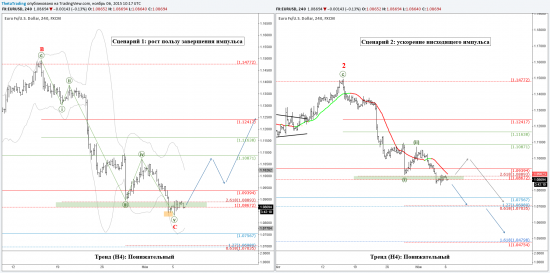

График с обновлением

Фундаментальные факторы:

В ходе своего доклада в Европарламенте президент ЕЦБ Марио Драги подтвердил готовность использовать “все доступные инструменты” для решения инфляционной проблемы. Действующую программу количественного смягчения (QE) он назвал “особенно сильной и гибкой”. Пожалуй, главным для рынка было то, что Драги сделал акцент на декабрьском заседании ЕЦБ, на котором могут быть пересмотрены текущие параметры монетарной политики. Учитывая ранее сделанные заявления представителей европейского регулятора, инвесторы восприняли эту информацию как намек на готовящееся расширение QE.

Диаметрально противоположную позицию в настоящее время занимает американский ЦБ. Вице-президент ФРС Стэнли Фишер вчера заявил о том, что, хотя сильный доллар сдерживает рост инфляции и экспорта в стране, экономика “довольно хорошо” с этим справляется, а значит повышение процентных ставок в декабре “может быть уместно”. Рынки отреагировали на эти сообщения продажей риска. Под ударом оказались мировые рынки акций и нефть. В частности, индекс S&P500 потерял 1,4%, что стало самым сильным падением с конца сентября. Европейская нефть Brent подешевела почти на 4%, а пара USDRUB отправилась в “свободное плавание” (+1,87%). Евро, выступающий в роли валюты фондирования, выиграл от снижения аппетита к риску и показал рост против доллара. Таким образом, сигнал от ФРС перевесил мягкую (стимулирующую) позицию ЕЦБ.

( Читать дальше )

Торговые сигналы! |Сигнальные уровни в EURUSD

- 12 ноября 2015, 09:23

- |

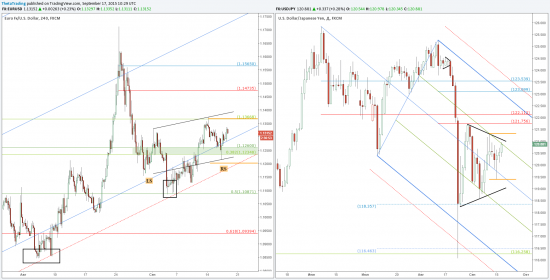

График с обновлением

Краткосрочная техническая идея:

На часовом графике евро формируется паттерн «H&S Bottom», который указывает на вероятность более сильной коррекции наверх. Для его реализации требуется закрытие часа выше сигнального уровня 1.0772. Это контртрендовый сигнал. Отмена модели наступает при движении ниже 1.0698 и служит обратным сигналом (на снижение) в направлении тренда. Основные ценовые уровни обозначены на графике. Обратите внимание на существенные новостные риски. Вероятно, нас ожидает активная торговая сессия.

Новостной риск:

- Доклад Марио Драги по монетарной политике в Европарламенте (11:30 мск и 13:30 мск)

- Заявки на пособие по безработице в США (16:30 мск)

- Выступление главы ФРС США Йеллен на конференции, посвященной монетарной политике в Вашингтоне

Блог им. ThetaTrading |EURUSD после NFP: даунтренд подтвержден, отскок вероятен

- 07 ноября 2015, 17:32

- |

Предыдущий пост: http://smart-lab.ru/blog/289107.php

Новостные факторы

Отчет по рынку труда США за октябрь оказался крайне успешным. Прирост новых рабочих мест составил 271 тыс. против среднего прогноза на уровне 180 тыс. Уровень безработицы обновил многолетний минимум, составив 5,0%. Индекс средней оплаты труда вырос на 0,4% м/м и 2,5% г/г, превысив ожидания рынка. После выхода данных вероятность повышения процентных ставок ФРС на декабрьском заседании подскочила до 70%. Логичной реакцией рынка стали покупки доллара против валют-конкурентов, в частности, в паре EURUSD. Важно то, что движение получилось очень чистым — без верхних теней на новостном баре, что позволило зафиксировать порядка 70 пунктов (± в зависимости от брокера).

Технический анализ

Перед выходом данных цена тестировала нижнюю границу медвежьего «Флага» масштаба Weekly. Тест окончился в пользу продавцов, паттерн вступил в силу. Его минимальная цель предполагает обновление мартовского минимума в районе 1.0460. Краткосрочно, отмечаю наличие сигнала в рамках стратегии «Возврат к средней» на графике H4. Предыдущие ее сигналы отмечены прямоугольниками. После завершения предполагаемой коррекции, нисходящий тренд продолжится. Таковы показания волновой модели.

Блог им. ThetaTrading |Анализ EURUSD перед данными по рынку труда США (NFP)

- 06 ноября 2015, 13:19

- |

График с обновлением: https://ru.tradingview.com/chart/EURUSD/kj8xSULE/

Фундаментальные факторы

Центральным событием дня является отчет по рынку труда США. Его значение трудно переоценить, так как эти данные могут оказать прямое влияние на Федрезерв при принятии решения по процентной ставке в декабре. В ходе выступления в Комитете по финансовым услугам Конгресса глава ФРС Йеллен вновь заявила о вероятности повышения процентных ставок на заседании в декабре. По ее мнению, экономика США продолжит расти достаточными темпами для улучшения ситуации на рынке труда и для возвращения инфляции к целевой отметке 2%. “Если поступающая информация подтвердит эти ожидания… декабрь является вполне вероятным”, — подчеркнула Йеллен. Эти слова вызвали новую волну покупок доллара и увеличили вероятность ужесточения политики в декабре, рассчитываемую исходя из динамики фьючерсов на процентные ставки. В настоящий момент она составляет 58%.

( Читать дальше )

Блог им. ThetaTrading |Анализ EURUSD перед данными по ВВП США

- 29 октября 2015, 12:48

- |

График с обновлением: https://ru.tradingview.com/chart/EURUSD/YMauvarm/

С точки зрения волнового анализа, динамику пары с конца августа можно назвать близкой к идеалу. Это хорошо видно по внутренней структуре импульсов и коррекций. Однако сигналы со стороны ЕЦБ и ФРС представляют угрозу этому гармоническому порядку. Под угрозой понимается формирование среднесрочного тренда (дневной ТФ) на укрепление доллара, что будет выражаться в уверенном закреплении цены ниже 1.0867. До того как это произойдет, мы не имеем объективных оснований квалифицировать трехволновое движение с 24 августа по текущий момент как понижательный тренд. При этом, естественно, мы можем говорить о наличии целого ряда ранних сигналов и выбирать точки на продажу с хорошим соотношением R/R, как это было перед вчерашним заседанием ФРС.

В соответствии с наиболее логичной волновой разметкой, в настоящий момент цена движется в рамках (v) волны нисходящего импульса. Идеальная цель равенства волн (i) v (v) вчера была достигнута, что вкупе с сигналом со стороны волатильности привело к покупкам (фиксации прибыли продавцов). Можем ли мы

( Читать дальше )

Торговые сигналы! |EURUSD и GBPUSD формируют локальное дно

- 06 октября 2015, 14:22

- |

График с обновлением (после 17:00 мск): https://www.tradingview.com/chart/GBPUSD/hJehU7er-EURUSD-GBPUSD/

На обеих парах отмечаем потенциал краткосрочного роста. Отмена бычьего сценария — снижение ниже ближайших поддержек (отмечены на графике).

Новостной риск: выступление Марио Драги (сегодня 20:00 мск)

заседания Банка Англии (завтра)

Блог им. ThetaTrading |Анонс отчета по занятости в США (EUR/USD, USDJPY, S&P500)

- 02 октября 2015, 12:45

- |

График с обновлением: https://ru.tradingview.com/chart/EURUSD/OUKuLllK-Анонс-отчета-по-рынку-труда-США-EURUSD-USDJPY/

За последний год ситуация с на рынке труда США заметно улучшилась, что признала в ходе последнего выступления глава ФРС Йеллен. В августе уровень безработицы опустился до 5,1%, что является минимумом с апреля 2008 года и соответствует долгосрочному целевому уровню в 5,0-5,2%. Отчет по занятости за август, в целом, оказался менее убедительным, однако это во многом связано с высокой сезонностью этих цифр (так называемое, “проклятье августа”). Прирост рабочих мест составил всего 173 тыс., уступив как среднему прогнозу, так и июльскому значению 215 тыс. С другой стороны, данные за июль были пересмотрены в сторону улучшения с 215 тыс. до 245 тыс., а уровень безработицы сократился сразу на 0,2% до 5,1%. Кроме того, индекс средней оплаты труда вырос сверх ожиданий на 0,3% м/м и 2,2% г/г.

Предварительные данные за сентябрь от компаний ADP и Moody’s, опубликованные в среду, зафиксировали прирост рабочих мест в частном секторе США на 200 тыс., при том что средний прогноз рынка составлял 192 тыс. Данные за август были пересмотрены в сторону понижения — со 190 тыс. до 186 тыс. Главный экономист Moody's Analytics отметил, что темпы роста занятости остаются сильными и наблюдаются почти во всех секторах экономики, кроме энергетического. Также в четверг состоялся релиз статистики по заявкам на пособие по безработице. Их число составило 277 тыс. против прогноза 273 тыс. и предыдущего значения 267 тыс. Цифры нельзя назвать негативными, учитывая стабильное нахождение индикатора ниже 280 тыс. в последние 11 недель (исключение является последняя неделя августа — 281 тыс.). Более того, свежие данные показали, что повторные заявки на пособие снизились до 15-летних минимумов.

( Читать дальше )

Блог им. ThetaTrading |Заседание ФРС: инфляция, опросы аналитиков и вероятный "хедж" Йеллен

- 17 сентября 2015, 13:46

- |

Ссылка на график с обновлением: https://ru.tradingview.com/chart/EURUSD/cp4FvGZR-Анонс-события-месяца-заседания-ФРС-США/

Сегодня место на авансцене рынка по праву принадлежит Федрезерву. На повестке дня повышение процентных ставок впервые за более чем 9 лет. Уже в апреле стало понятно, что наиболее вероятными датами для принятия такого ответственного решения являются сентябрь или декабрь. Предполагалось, что к этому моменту тенденции развития экономики станут более понятными, что позволит принять оптимальное решение. Время пришло.

Экономика США в настоящее время демонстрирует достаточно позитивную динамику. Согласно последним данным, ВВП страны во втором квартале показал мощный прирост на 3,7%, что оказалось существенно выше прогнозов на уровне 3,2%. Улучшение ситуации на рынке труда признается даже самыми осторожными экспертами, вроде вице-председателя ФРС Фишера. В августе уровень безработицы опустился до 5,1%, что является минимумом с апреля 2008 года и соответствует долгосрочному целевому уровню в 5,0-5,2%. Отчет по занятости за август, в целом, оказался менее убедительным, однако это во многом связано с высокой сезонностью этих цифр (так называемое, “проклятие августа”).

Главным источником беспокойства для монетарных властей продолжает оставаться инфляция. Именно неустойчивый инфляционный тренд провоцирует сомнения в готовности ФРС повысить процентные ставки сегодня. С ноября 2014 года индекс потребительских цен в США в годовом исчислении резко обвалился с 1,7% до апрельского минимума 0,2%. В последние три месяца мы наблюдали рост показателя, однако его темпы уступают ожиданиям регулятора. Во многом это связано с резким падение цен на энергоносители в этом году. Базовый индекс, исключающий энергетическую компоненту, демонстрирует более ровную динамику в районе 1,8%. Напомним, что целевой отметкой для ФРС является уровень 2,0% годовых, измеряемый специальным индексом Core PCE (расходы на личное потребление). Согласно последним данным, базовый PCE в июле составил 1,235% г/г, что является существенным отклонением от цели. Кроме того, на графике индекса наблюдается явный понижательный тренд, который не нарушался за последний год. Ссылка на график индикаторов: http://snag.gy/VAiDQ.jpg

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс