SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ThetaTrading

Заседание ФРС: инфляция, опросы аналитиков и вероятный "хедж" Йеллен

- 17 сентября 2015, 13:46

- |

Ссылка на график с обновлением: https://ru.tradingview.com/chart/EURUSD/cp4FvGZR-Анонс-события-месяца-заседания-ФРС-США/

Сегодня место на авансцене рынка по праву принадлежит Федрезерву. На повестке дня повышение процентных ставок впервые за более чем 9 лет. Уже в апреле стало понятно, что наиболее вероятными датами для принятия такого ответственного решения являются сентябрь или декабрь. Предполагалось, что к этому моменту тенденции развития экономики станут более понятными, что позволит принять оптимальное решение. Время пришло.

Экономика США в настоящее время демонстрирует достаточно позитивную динамику. Согласно последним данным, ВВП страны во втором квартале показал мощный прирост на 3,7%, что оказалось существенно выше прогнозов на уровне 3,2%. Улучшение ситуации на рынке труда признается даже самыми осторожными экспертами, вроде вице-председателя ФРС Фишера. В августе уровень безработицы опустился до 5,1%, что является минимумом с апреля 2008 года и соответствует долгосрочному целевому уровню в 5,0-5,2%. Отчет по занятости за август, в целом, оказался менее убедительным, однако это во многом связано с высокой сезонностью этих цифр (так называемое, “проклятие августа”).

Главным источником беспокойства для монетарных властей продолжает оставаться инфляция. Именно неустойчивый инфляционный тренд провоцирует сомнения в готовности ФРС повысить процентные ставки сегодня. С ноября 2014 года индекс потребительских цен в США в годовом исчислении резко обвалился с 1,7% до апрельского минимума 0,2%. В последние три месяца мы наблюдали рост показателя, однако его темпы уступают ожиданиям регулятора. Во многом это связано с резким падение цен на энергоносители в этом году. Базовый индекс, исключающий энергетическую компоненту, демонстрирует более ровную динамику в районе 1,8%. Напомним, что целевой отметкой для ФРС является уровень 2,0% годовых, измеряемый специальным индексом Core PCE (расходы на личное потребление). Согласно последним данным, базовый PCE в июле составил 1,235% г/г, что является существенным отклонением от цели. Кроме того, на графике индекса наблюдается явный понижательный тренд, который не нарушался за последний год. Ссылка на график индикаторов: http://snag.gy/VAiDQ.jpg

Опросы аналитиков и экономистов разнятся. Около 46% экономистов, опрошенных The Wall Street Journal, прогнозируют повышение ставок ФРС сегодня, хотя в начале августа этого ждали 86% опрошенных. По мнению экспертов Morgan Stanley, Федрезерв не станет повышать ставки именно из-за того, что ожидания рынка не достаточно высокие: судя по динамике облигаций и фьючерсов на ставки по федеральным фондам, вероятность повышения ставок оценивается примерно в 30%. Если вспомнить, что неожиданное ужесточение политики в феврале 1994 г. резко усилило волатильность на рынках и привела к ухудшению финансовых условий, сюрпризы явно не входят в планы ФРС. В то же время, 56% аналитиков, опрошенных Bloomberg, делают ставку именно на сентябрь. Среди них банки JPMorgan, Wells Fargo, Bank of America и др.

Помимо самой ставки внимание рынка сейчас сосредоточилось на дискуссии относительно возможного “хеджа” со стороны ФРС в виде сопроводительных комментариев. Другими словами, возможны следующие сценарии:

— повышения ставки, которое будет сопровождаться мягким заявлением, скажем, о том, что в этом году году не стоит ожидать большего;

— сохранение ставки неизменной и вербальный сигнал о повышении в декабре.

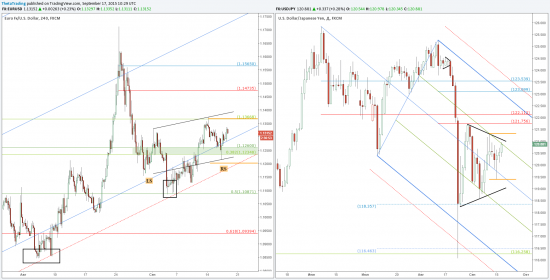

На графике представлены валютные пары EUR/USD и USD/JPY. Первая, возможно, является самым ликвидным активом в мире; а интерес ко второй обусловлен высокой корреляцией с фондовыми рынками Азии и США. На графике евро видно, что с 20 июля цена ни разу не выходила за пределы восходящих вил Эндрюса, которые в нашем случае определяют среднесрочный тренд. Соответственно, говорить о развороте тренда мы можем только при движении цены ниже 1.1190. Это также будет служить сигналом для открытия позиций на продажу. Краткосрочный тренд в настоящий момент растущий. Он может быть усилен благодаря формированию модели «Перевернутая голова и плечи», которая будет активирована при пробое уровня 1.1370. В этом случае целями станут отметки 1.1473 и 1.1565.

На графике USD/JPY видно, что с конца августа большую часть времени цена колебалась в пределах канала медианы вил. Закрытие дневного бара за его пределами будет служить сигналов в пользу одной из сторон. Также на графике формируется модель «Треугольник». Как правило, это модель указывает на вероятность продолжения тенденции — то есть, в данном случае говорит о вероятности движения вниз. Однако, учитывая тяжелый новостной риск, я рекомендую рассматривать также вариант с ростом, который вступает в силу при движении выше 121.32. Основные ценовые уровни обозначены на графике.

40 |

Читайте на SMART-LAB:

Сделки в портфеле ВДО

📌Редактируемая версия таблицы — в 👉👉👉 чате Иволги : 👉 t.me/ivolgavdo/82866

Все сделки новой недели — по 0,1% от активов...

07:08

S&P 500: Нефтяная паника разбилась о железный молот — быки перехватывают инициативу

Индекс S&P 500 протестировал медиану, проведенную через ключевые точки коррекции (1-2-3), оформив при этом выразительный «молот» с очень длинной...

22:59

теги блога NixTrading

- AAPL

- ADP

- Apple

- Baidu

- BIDU

- bitcoin

- Bloomberg

- brent

- CAT

- cb

- CL

- COP

- Dow

- EUR

- EURUSD

- forex

- GAZP

- GBPUSD

- gld

- GOLD

- HAL

- IBM

- INTC

- Intel

- JPY

- Morgan Stanley

- NFP

- Nonfarm Payrolls

- PG

- S&P500

- Si

- spx

- SPY

- The Wall Street Journal

- USDCAD

- USDJPY

- USDRUB

- usdrub_tom

- WTI

- XAUUSD

- YNDX

- администратору

- акции

- Акции США

- американский рынок

- безработица

- безработица США

- биткоин

- ВВП

- ВВП США

- волатильность

- волновой анализ

- волны

- вопрос

- Газпром

- Гартли

- голова и плечи

- доллар

- Драги

- евро

- ЕЦБ

- запасы нефти

- золото

- иена

- инфляция

- инфляция в еврозоне

- Йеллен

- корреляция

- криптовалюта

- Лэкер

- медвежий рынок

- нефть

- новости

- нонфарм

- отчетности

- отчетность

- паттерны

- поддержка

- помощь по сайту

- прогноз

- рубль

- рынок США

- стратегии

- техника

- технический анализ

- торговые сигналы

- торговые уровни

- тренды

- Федрезерв

- Фишер

- фондовый рынок

- форекс

- ФРС

- фундамент

- фундаментальный анализ

- фунт

- фьючерс WTI

- ценовые уровни

- шорт

- Яндекс