Блог им. PetrOptions |Арбитраж - начало...

- 10 апреля 2024, 11:47

- |

Добрый день!

Какое-то время назад по свету коллеги-опционщика @Stanis решил попробовать межопционный арбитраж между Маржируемыми (МО) и Премиальными (ПО) опционами. Пару дней назад позицию закрыл и результатом остался доволен.

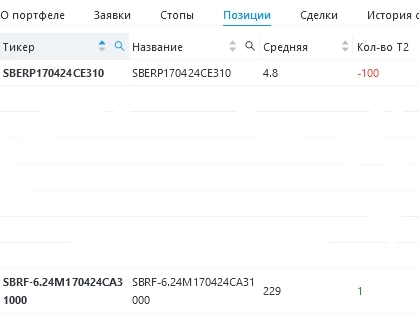

Но обо всем по порядку. Для арбитража выбрал $SBER следующую пару: Buy SBRF-6.24M170424CA31000 – Sell SBERP170424CE310. Для тестовой сделки выбрал пару, которая давала самую большую разницу. И для простоты с дельтой не заморачивался: взял один контракт МО по 229 рублей и продал 100 ПО по 4,8 рублей. Скрин позиции ниже

Я исходил из того, что если ни один из опционов до страйка не дойдёт, то буду держать до экспирации и тупо заработаю арбитражную разницу: 480 — 229 = 251 рубль.

Сразу хочу сказать, что биржа межопционный арбитраж не видит. Пониженного ГО не даёт. По ПО мне начислили ГО как за непокрытую продажу 4425 рублей, по МО взяли 414 рублей ГО и в процессе выросло до 850 рублей. Итого отношение потенциальная прибыль/ГО составила 5,18% на старте.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 18 )

Блог им. PetrOptions |Лайфхаки при создании непокрытых позиций в опционах

- 21 февраля 2024, 12:37

- |

Добрый день!

Эта статья аккумулирует опыт моей собственной торговли опционами и будет интересна новичкам и начинающим опционным трейдерам.

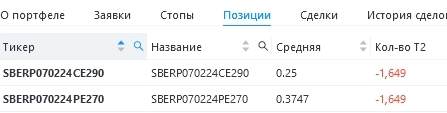

1. Опционные стратегии, состоящие из двух и более разнонаправленных опционов всегда лучше, чем стратегии состоящие из одного опциона. Для примера рассмотрим мою недельную рамку (проданный стренгл) с экспирацией 07/02/24 (см таблицу).

Сразу оговорюсь, что выбор диапазона для рамки не тема данной статьи. Я продал 1949 коллов Сбера $SBER со страйком 290 рублей по цене 25 коп и заработал 412 рублей и столько же путов Сбера со страйком 270 рублей по цене 37,4709 коп и заработал 617 рублей. Очевидно, что сумма двух ног, выше чем одной. Но дело не только в этом: гарантийное обеспечение (ГО), которое забирает Биржа, для целой рамки будет незначительно выше, чем ГО в отдельности взятое по каждой из ног. Объяснение тут достаточно простое: для одного и того же базового актива рынок не может одновременно двигаться в обе стороны. При расчёте ГО для проданного колла худший сценарий будет рост цены, для пута — наоборот.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс