Блог им. OlegDubinskiy |Среднегодовой рост индекса Мосбиржи, среднегодовые дивиденды. Реальность удвоения капитализации фондового рынка за 6 лет: расчёты и мысли.

- 07 марта 2024, 11:02

- |

Проанализировал график индекса полной доходности Мосбиржи в QUIK,

индекс полной доходности Мосбиржи включает дивиденды (тикер MCFTR).

первые значения индекса на графике появляются во 2 половине 2016г.

Сегодня 7 марта 2024г.

Индекс полной доходности Мосбиржи MCFTR

6 марта 2017г = 2889,64 (значение на закрытии).

6 марта 2024г. = 7521,33 (значение на закрытии).

Рост в 2,6 раза, в среднем 1,146 за год, т.е. среднегодовая доходность 14,6%

(возвожу в степень 1/7, получаю среднегодовую доходность).

Индекс Мосбиржи (т.е. без дивидендов).

6 марта 2017г = 2047,42 (значение на закрытии).

6 марта 2024г. = 3310,58 (значение на закрытии).

Рост в 1,6 раза, в среднем, 7,1% в год.

Среднегодовая дивидендная доходность индекса Мосбиржи = 7,5%

(в этом году ожидаемая дивидендная доходность = 10%, т.е. на 1/3 выше среднегодовой).

7,5% = 14,6% (среднегодовая доходность индекса полной доходности Мосбиржи) — 7,1% (среднегодовая доходность индекса Мосбиржи).

Удвоение за 6 лет, это рост на 12,2% ежегодно плюс дивиденды.

( Читать дальше )

- комментировать

- Комментарии ( 16 )

Блог им. OlegDubinskiy |Почему ВВП назвал цель по капитализации фондового рынка к ВВП именно 66% (личное мнение). Что сейчас

- 01 марта 2024, 08:19

- |

Думаю,

В.В. Путин назвал цель 66% с ориентацией на Китай,

у Китая капитализация фондового рынка / ВВП = 65%, т.е.

цель чуть выше, чем в Китае сейчас.

Первые 52 страны по капитализации фондового рынка (ФР) и отношение

капитализации фондового рынка / ВВП в этих 52 странах.

Россия на 23 месте с капитализацией ФР $684,738 млрд, 56,6% от ВВП.

Про удвоение капитализации ФР к 2030г

100% за 6 лет = 12,2% в год

Див. доходность индекса Мосбиржи сейчас около 10%.

Учитывая появление новых компаний, для удвоения уже торгуемых компаний нужен меньший %.

Получится, рост индекса Мосбиржи полной доходности (включая дивиденды) около 20% в год, минус налоги.

Выгоднее вкладов (с которых тоже налог, за 2023г. налог на доходы по вкладам сверх 150 000р.).

Понимаю, Вы сейчас думаете, что факт может сильно отличаться от плана и что

мы не знаем, что через месяц будет, а тут расчёт аж на 6 лет.

Пишите Ваши мысли в комментариях тут или в телеграмм

t.me/OlegTradingChat

С уважением,

Олег

Блог им. OlegDubinskiy |Прогнозы МинЭк. В этом году ВВП вырастет, тренд на падение инфляции

- 17 апреля 2023, 20:28

- |

#Прогнозы #МинЭк.

Министерство экономического развития России обновило прогнозы.

#ВВП

в 2023 году вырастет на 1,2%, а ранее ожидало снижения на 0,8%.

Прогноз на 2024 год снижен с плюс 2,6% до плюс 2,0%.

#Инфляция

5,3% в 2023г. (было 5,5%)

4% в 2024г. (без изменений).

#BRENT

$80,7 за баррель в 2023г.

ОПТИМИЗМ !

РАСТЁМ !

С уважением,

Олег.

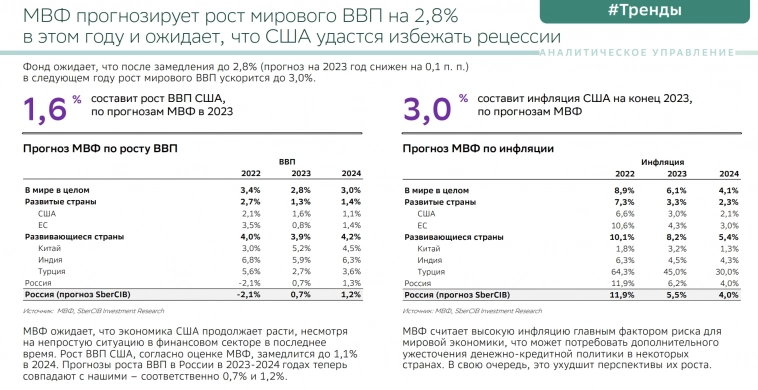

Блог им. OlegDubinskiy |Причины оптимизма на мировых рынках.

- 15 апреля 2023, 14:06

- |

#Инфляция

#ВВП

#ПрогнозМВФ

#ПрогнозСбер

В связи с падением инфляции,

циклы повышения ставок от ФРС, ЕЦБ и др. заканчиваются.

Об этом также говорит повышательный тренд на рынке золота и понижательный тренд в индексе доллара.

Обсудить можно тут в комментариях или в чате

t.me/OlegTradingChat

(уже более 1 300 участников).

С уважением,

Олег.

Блог им. OlegDubinskiy |Бизнес будет прятать доходы...

- 18 февраля 2023, 07:41

- |

Силуанов хочет, чтобы дефицит бюджета в 2023г. стал не выше 2% ВВП.

Экспортеры могут не продавать валютную выручку.

Но налоги — то платить надо в рублях.

Будут прятать доходы?

(кто мог, всегда прятали).

Пишите комментарии.

С уважением,

Олег.

Блог им. OlegDubinskiy |личное мнение: экономика РФ с 2014г. ориентирована на экспорт, почему российской экономике не выгоден сильный рубль

- 17 апреля 2021, 16:56

- |

если бы Россия становилась инновационной страной, эффективной страной с высоким уровнем жизни.

Хотелось бы, если бы.Написал объективно свое мнение.

До 2008 года Россию можно было назвать быстрорастущей экономикой.

Темпы ее роста превышали мировые и были на уровне других развивающихся рынков. После 2008

года российская экономика стала расти медленнее, а

с 2013 года начала отставать от остального мира.

С 2000 по 2013 темп роста ВВП в России был выше среднемирового.

ВВП России по паритету покупательной способности (ППС) поднялся в мировом рейтинге с 10 места в

( Читать дальше )

Блог им. OlegDubinskiy |4 апреля 21г. - День Геолога ! Поздравляю всех, кто имеет отношение к геологии ! Почему долгосрочно не верю в рубль.

- 04 апреля 2021, 14:19

- |

Из — за плохой погоды, вертолет могут недели на 2 задержать.. .

Экспедиции.

Медведи, змеи, россомахи — смотря где.

И романтика, и много неудобств одновременно.

Поздравляю всех кто имеет отношение к геологии !

Желаю Вам здоровья, успеха, хорошего настроения и финансовых успехов!

Уважаю !

Сейчас геолог — это более редкая профессия, чем в СССР.

Геология — это очень долгосрочно, отдачу даст через десятилетия !!!

Расходы на НИОКР и на геологоразведку сокращают: прибыль нужна сегодня, а что будет, например, лет через 20,

сейчас не интересует.

Поэтому темпы роста в РФ будут и дальше оставаться ниже среднемировых.

Личное мнение.

Поэтому долгосрочно, лучше валюта тех стран, которые думают о своем долгосрочном будущем !

( Читать дальше )

Блог им. OlegDubinskiy |оценка рынка с помощью любимого индикатора Баффета

- 02 июля 2020, 21:03

- |

Любимый индикатор Уоррена Баффета – рыночная капитализация к ВВП.

Когда график на отметке ниже 0.80, то можно вкладывать деньги в рынок. Если выше 1 – рынок переоценен. Более 1.4 – крах.

Мы видим, что график сейчас находится на своих максимумах на отметке 1.445. Предыдущий максимум был во время «интернет пузыря» в 2000 году, но в кризис 2008 года он всего лишь достиг отметки чуть больше 1. Вполне возможно, это является одной из причин того, что «оракул из Омахи» не спешит тратить кэш ($135 млрд).

- Баффет не видит привлекательных цен, даже при падении рынка более 30%, в то время как большинство говорит нам о том, что сейчас самое время скупать активы;

- Продажа акций авиакомпаний;

- Любимый показатель Баффета сейчас на своем максимуме;

- Уоррен Баффет держит достаточно большое количество кэша;

- Баффет готовится к худшим вариантам развития событий, а также он неуверен, как именно рынки поведут себя в будущем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс