Блог им. Lehan |Граальный прибор.

- 18 ноября 2021, 19:54

- |

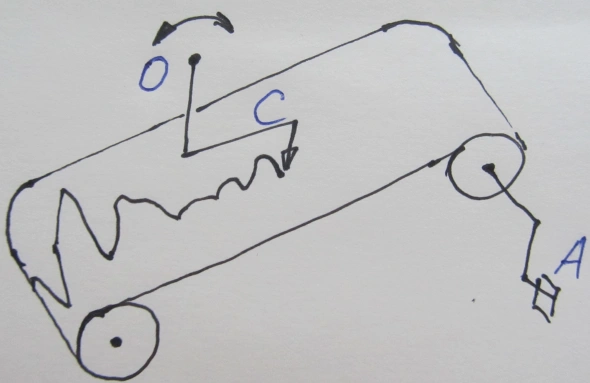

Если вы посмотрите на механизм, изображенный ниже, то со всей очевидностью увидите, что дискретно вращая ручку (А) через определенное время Т (таймфрейм) можно получить стандартный баровый график без объема (оборота), который обычно и анализируют.

Ведь именно график цены – это реальная совместная, подтвержденная баблом участников, объективная оценка актива во времени. Стрелка © хаотично отклоняюсь вверх и вниз, четко нарисует именно вариант графика в барах. А любой инженер, посмотрев на механизм, произнесет: да тут же одна степень свободы – момент вращения стрелки относительно точки (О). То есть стрелка может двигаться исключительно и без иных вариантов в направлении НДР, с амплитудой АДР и в фазе ФДР. Добавив динамику оборота, возникает исчерпывающий объем параметров исследуемой модели. Нет, есть еще сантимент, новостной макрофон, фундамент и прочие особенности. Но это все как-то должно начать отражаться на движении стрелки. Ведь иначе это только мысли в голове и не более того. А торговать-то рынок.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Блог им. Lehan |Фаза движения рынка (ФДР) Грааль часть 3.

- 17 ноября 2021, 15:21

- |

Блог им. Lehan |Амплитуда движения рынка (АДР) Грааль часть 2.

- 17 ноября 2021, 15:06

- |

Блог им. Lehan |Направленность движения рынка (НДР). Грааль часть 1.

- 17 ноября 2021, 13:54

- |

НДР задается не разгонкой движения цены, а жестко поставленным откупом (продажей) в противоход. В случае абсолютной уверенности в выбранной НДР и прямой позиционной первоначальной заинтересованности в дальнейшей НДР это лучшее место добора открытой позиции. К тому же правильно поставленный забор четко указывает остальным куда дальше. А проторгованный быковедями зарубон в виде повышенных горизонтального объема (оборота на самом то деле). Горизонтальные уровни сопротивления важны. Причем либо те которые недавно, либо те от которых ранее сильно оттолкнулись. Память запоминает и хранит только важные моменты в прошлом и недавно состоявшиеся. А определить направление легко – это показывает скользящая средняя в моменте и чуть ранее.

Блог им. Lehan |Чуйка рынка. Интуитивный трейдинг.

- 27 октября 2021, 16:59

- |

Блог им. Lehan |Кукл есть.

- 26 октября 2021, 20:07

- |

Блог им. Lehan |О поиске экстремумов рынка.

- 20 октября 2021, 09:01

- |

Все знают, что для настоящего трейдера прогнозировать экстремумы (разворот рынка) в моменте занятие не солидное. Но, с другой стороны, если кто-то неким чудесным образом найдет такой механизм – это и будет граалем. Ибо останется только совершать в эти моменты разворотные сделки абсолютно пылесося актив на выбранном таймфрейме. Соответственно предположив, что кукла нет (хотя часто на мой взгляд возникают моменты, говорящие об обратном) и нет необходимости поисков связей с ним для подсказок этих самых экстремумов, приходим к выводу, что нужно по факту вовремя распознать разворот рынка и упустив некоторый плюс по счету на выходе не по хаю-лою а чуть позже, встать первыми в новый тренд. Но ведь тренд может сразу смениться, а потом снова и снова, а потом нет. Тогда получается, что нужно прогнозировать частоту появления экстремумов. Но как же вы будете прогнозировать частоту смены экстремумов если не можете и не собираетесь прогнозировать их самих? Вы скажете: парадигма рынка так часто не меняется и частота смены экстремумов величина относительно постоянная как минимум на больших таймах. Это банальщина является не чем иным как основным постулатом ТА (технического анализа) Доу Джонса, сформулированного около 100 лет назад: рынок повторяется и скорее будет следовать тенденции, нежели изменит направление, потому что разворот занимает меньше баров чем тенденция. И соответственно, грааль в том чтобы находиться в тренде и выскакивать на выходе из него. Но. Мы знаем есть стопосбор и ложный пробой. И вдруг обнаруживаем, что рынок может вести себя иначе – пила заколебала — скажет профессиональный трейдер. Торгуй контртренд от уровней — скажет ему другой. Тут вспоминаем Б.Вильямса с великолепным произведением «Торговый хаос», который начисто разносит теорию Доу вполне логичным утверждением: рынок никогда не повторяется так как является природным явлением создаваемым толпой людей мыслящих примерно одинаково (видимо тоже в кукла не верил). Фракталы, Мальдентброт, Эллиот, Фибо…. Но почему-то дальше выходит «Новые измерения…», где вводятся новые индикаторы – аллигатор и т.д. считаемые тоже математически по сути взамен стандартным МА,RSI,MASD. База расчетов прошлые цены. А как оцифровать природное явление вообще не понятно.

( Читать дальше )

Блог им. Lehan |Трейдинг или Инвестиции?

- 03 июля 2021, 19:30

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс