Блог им. Krojter |Трейдеры ставят на рыночный шок

- 03 августа 2017, 12:17

- |

Трейдеры, торгующие волатильностью, настроены агрессивно. Желание заработать на обвале фондового рынка США и соответствующего роста волатильности нарастает.

Игроки эти торгуют опционами на CBOE Volatility Index, ожидая резких колебаний по S&P 500. «Индекс страха» VIX имеет обыкновение взлетать при обвале американского рынка акций и падать на устойчиво растущем рынке. При этом CBOE Volatility Index уже не первый месяц находится неподалеку от исторических минимумов.

Сейчас трейдеры уверены, что спокойствие сохранится недолго. Опционы на VIX указывают, что соотношение стоимости ставок на снижение волатильности и ее рост находится на минимуме с октября 2015 года. Примечательно, что в начале 2016 года мировые фондовые рынки провалились вслед за Китаем.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Блог им. Krojter |Стресс в сегменте спекулятивных бондов ограничен нефтегазовой индустрией

- 09 марта 2016, 05:11

- |

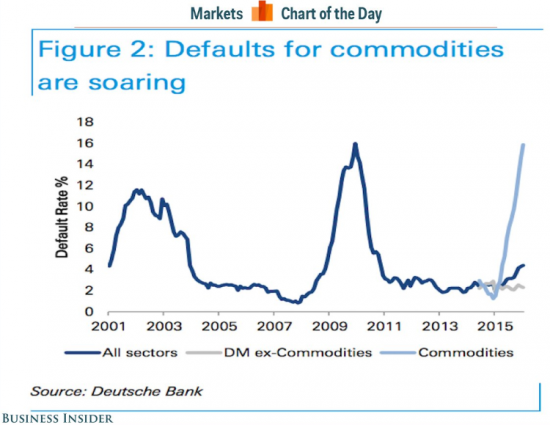

Начало нынешнего года ознаменовалось существенной турбулентностью мировых финансовых рынков. При этом большое внимание уделялось «стрессу» в сегменте корпоративных облигаций неинвестиционного уровня.

Прежде всего, речь идет о взлете кредитных спредов, то есть разницы между доходностями мусорных бондов и Treasuries одинакового срока погашения, который усилил опасения относительно не только финансовых рынков, но и глобальной экономики в целом.

Тем не менее, есть и контраргументы. На графике, приведенном Deutsche Bank, отчетливо видно, что рост корпоративных дефолтов, прежде всего, обусловлен сложной ситуацией в нефтегазовом секторе. Без учета этого сегмента роста особого числа дефолтов не наблюдалось.

Аналитики предлагают разделить макро-обеспокоенность, спровоцированную временным замедлением экономики США, хрупкостью ситуации в Китае, слабостью развивающихся стран и пр., и непосредственную ситуацию в нефтегазовом секторе. Как результат, мнение о том, что весь рынок спекулятивных бондов находится на грани коллапса, выглядит несколько поверхностным.

БКС Экспресс

Блог им. Krojter |Что происходит на мировых финансовых рынках? 5 теорий для объяснения турбулентности

- 15 февраля 2016, 05:12

- |

Глобальные финансовые рынки штормит. Возросла волатильность.

Мировые информационные ленты пестрят различными заголовками. Поведение финансовых активов объясняются разнообразными факторами. Так каково же наилучшее объяснение происходящего? В целом можно выделить пять теорий:

• Обвал нефтяных котировок. Прежде всего, речь идет о переизбытке предложения «черного золота». Однако возникли опасения и относительно слабости спроса, то есть замедления мировой экономики. Кроме того, многие банки владеют портфелями кредитов нефтегазовому сектору.

• Замедление глобальной экономики может перекинуться на США. Американская промышленность сокращается четвертый месяц подряд. Прежде всего, это обусловлено ослаблением мирового спроса, высоким курсом доллара, а также обвалом нефти. Впрочем, достаточно позитивный отчет по рынку труда США за январь указывает на то, что риски несколько преувеличены.

• Фиаско мировых ЦБ. Монетарные «стимулы» крупнейших центробанков способствовали многолетнему росту крупнейших фондовых рынков. Однако сейчас ситуация усложнилась. В декабре ФРС впервые с 2006 года увеличила процентные ставки. После этого начало 2016 года стало худшим за всю историю для фондового рынка США. Тем временем, в январе Банк Японии ввел негативную ставку по избыточным резервам финучреждений. Мера не помогла ни японским акциям, ни йене, которая заметно укрепилась. Намеки на дополнительно стимулирование в еврозоне также оказались не особо эффективными.

( Читать дальше )

Блог им. Krojter |Три технических фактора, усиливших волатильность фондового рынка США в январе

- 14 января 2016, 05:08

- |

2016 год стартовал в крайне негативном ключе для американского рынка акций. За первую торговую неделю S&P 500 потерял около 6%.

Внимание инвесторов сфокусировано на ослаблении экономики Китая, падении нефтяных котировок, возможном сокращении прибыли корпораций США за 4-й кв. на фоне грядущего роста ставок ФРС.

Однако речь может идти не только о фундаментальных, но и технических факторах, приведших к росту волатильности американского фондового рынка в начале года.

Аналитики JP Morgan выделили следующие особенности:

• Сезонное снижение обратного выкупа акций (buyback) в январе из-за ограничений в преддверии публикации корпоративной отчетности.

• Низкая ликвидность рынка, которая, по данным JP Morgan, за два года сократилась примерно на 60%.

• Фундаментально нечувствительные управляющие, продавали акции в связи с ослаблением моментум-трендового эффекта на рынке. Речь идет о своего рода инерционном факторе, который стал отрицательным в январе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс