Козлов Юрий

Яндекс: тезисы интервью с главой компании

- 22 декабря 2021, 09:59

- |

✔️Благодаря пандемии COVID-19 существенно ускорилась цифровизация мировой экономики.

✔️Онлайн-торговля очень эффективна как бизнес, очень удобна для людей, и спрос на неё будет только расти.

✔️Сейчас менеджмент фокусируется на развитии электронной торговли, финансовых сервисов и подписки «Яндекс.Плюс».

✔️Яндекс банк позволит самозанятым воспользоваться полным спектром банковских услуг. Многие самозанятые вынуждены сейчас брать кредиты в МФО, и компания готова занять эту нишу.

✔️Беспилотники Яндекса обязательно будут! Эти машины поедут, и они будут ездить лучше и более безопасно, чем человек.

✔️Яндекса нет в сегменте игровой индустрии, поскольку у менеджмента нет экспертизы по созданию игр.

👉 Масштабирование действующих сервисов и развитие новых проектов позволяет рассчитывать на сохранение высокого темпа роста выручки Яндекса в долгосрочной перспективе, что благоприятно для роста капитализации.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Русагро: основные тезисы интервью с Максимом Басовым

- 21 декабря 2021, 11:19

- |

✔️Менеджмент компании делает ставку на увеличение загрузки действующих производств и повышение операционной эффективности.

✔️Компания планирует наращивать экспортные поставки масложировой продукции в Среднюю Азию и видит здесь хороший потенциал.

✔️Госрегулирование в этом году привело к сокращению чистой прибыли, но показатель всё равно оказался рекордным, благодаря низкой себестоимости в растениеводстве и производстве сахара. Полная себестоимость выращивания пшеницы в России составляет $600 за тонну. К примеру, в США показатель выше на 50%, а в Германии на 200%.

✔️Китай предъявляет повышенный спрос на подсолнечное масло, что вызвало сильный рост цен на внешних рынках.

✔️Несколько лет назад компания планировала развивать молочный бизнес, но в итоге отказалась от этого направления, поскольку здесь есть высокие риски.

( Читать дальше )

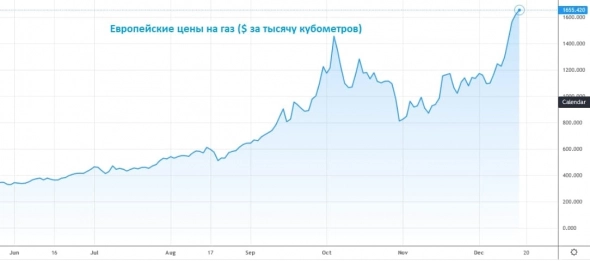

Европейские цены на газ будут расти и дальше, и вот почему

- 17 декабря 2021, 10:41

- |

1) По словам исполнительного директора немецкой ассоциации операторов подземных хранилищ газа, газовые хранилища в Германии заполнены ниже уровня в 60%. По его словам, это исторически низкий показатель за последние несколько лет.

2) По состоянию на начало декабря, из подземных газовых хранилищ Европы выбрали уже более 25%. Этот показатель превысил среднее значение за аналогичные числа за всю историю наблюдений на 19%.

🇪🇺 Ну а Европе уже поспешили обвинить во всех газовых грехах Россию, сделав именно нашу страну главной виновницей в беспричинном повышении цен на энергоноситель. В Москве в свою очередь отвечают, что подорожание газа является следствием перехода на спотовые контракты, напоминая при этом, что в Европе по собственной инициативе отказались от заключения долгосрочных договоров. Поэтому Брюсселю необходимо предъявлять претензии по поводу подорожания топлива себе, а не России.

( Читать дальше )

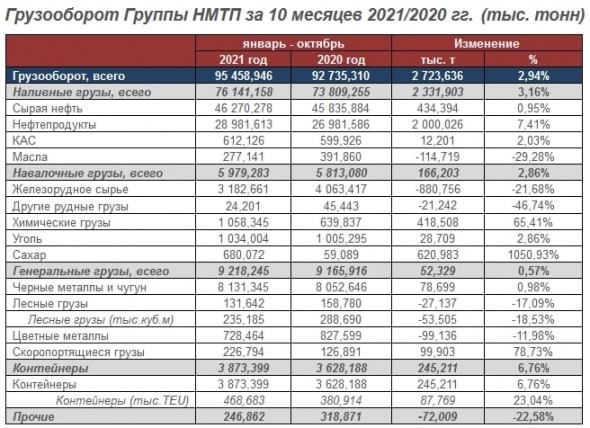

НМТП: заглянем в операционные результаты за 10m2021

- 15 декабря 2021, 10:38

- |

На сей раз речь пойдёт об операционных результатах НМТП за 10 мес. 2021 года, акции которого по итогам понедельника-вторника оказались под большим давлением. А значит самое время заглянуть в эти результаты и попытаться понять, стоит ли выкупать эти бумаги на текущей просадке или всё-таки не надо?

📈 Итак, совокупный грузооборот компании вырос с января по октябрь почти на 3% (г/г) до 95,4 млн т., благодаря росту перевалки нефти и нефтепродуктов. Что неудивительно, с учётом того, что наливные грузы продемонстрировали за этот период положительную динамику на уровне 3,2% (г/г), а ведь именно на этот сегмент приходится около 83% от совокупного грузооборота порта.

Месяцем ранее динамика совокупного грузооборота НМТП по сравнению с прошлым годом была куда скромнее — всего +0,6% г/г, поэтому показатель улучшается, что радует.

( Читать дальше )

Традиционный корвалол-пост. Принимать утром и натощак.

- 14 декабря 2021, 11:30

- |

Прошу меня понять и простить, что я отмалчиваюсь по поводу того, что происходит в последние два дня на российской фондовой площадке.

1) Во-первых, у меня банально не хватает времени на корвалол-посты. К тому же, я традиционно люблю философствовать на выходных, когда рынки закрыты и нет дополнительных факторов давления на инвестиционный разум.

2) Я совершенно не понимаю, с чем связаны вчерашние и сегодняшние аномальные распродажи. От слова совсем! Да, геополитические риски есть — но наша страна всю жизнь с ними живёт! Да, санкционные риски витают в воздухе — но и здесь ничего нового нет! Если вы не верите в войну с Украиной, которую ждёт весь западный мир — тогда используйте этот момент для стратегических покупок, и будет вам счастье!

3) Вчера вечером я и подумать не мог, что чёрный понедельник — это ещё мелочи, по сравнению с тем, что мы увидели в своих терминалах сегодня утром. Тем не менее, план уже был намечен, и всё что надо было сделать — это просто придерживаться его. Поэтому я радостно подкупил целый ряд российских бумаг по каким-то неадекватным ценникам (чего стоит хотя бы Газпром, который утром пролили ниже 300 рублей!), честно отчитался об этом подписчикам и закрыл терминал. Вечером загляну, посмотрим что там происходит, эмоциональную стабильность всегда надо поддерживать в форме.

( Читать дальше )

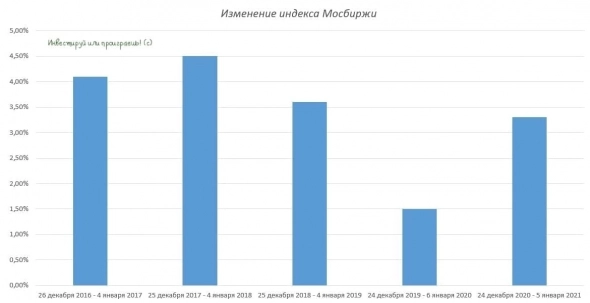

🎅🏽 Готовимся к «ралли Санта - Клауса»

- 13 декабря 2021, 00:50

- |

На эту ситуацию впервые обратил внимание Иель Хирш в далёком 1972 году, когда анализировал динамику фондового индекса S&P500.

📃 Существует несколько гипотез этого явления:

✔️Инвесторы тратят годовые премии на покупку акций.

✔️Спекулянты в конце года закрывают «шорты».

✔️У инвесторов праздничное новогоднее настроение, и они покупают акции в надежде на рост котировок.

🤔 На нашем рынке такая динамика также прослеживается. К примеру, в прошлом году в период ралли Санта — Клауса» индекс Мосбиржи подорожал на 3,3%. Да и в течение последних пяти лет в этом периоде всегда наблюдался рост – индекс в среднем дорожал на 3,4%:

👉На мой взгляд, в этом году ситуация вполне может повториться, поскольку ликвидности в финансовой системе сейчас по-прежнему много, а ситуация с новым штаммом коронавируса «омикрон» пока не сильно беспокоит мировое сообщество — как политическое, так и инвестиционное. Да и Путин уже официально призвал

( Читать дальше )

Странный рынок: на чём падаем?

- 09 декабря 2021, 09:38

- |

🤔 Странная история конечно. Лично я с первого взгляда ну никак не вижу такого серьёзного негатива и совершенно не вижу причин столь панических настроений.

🗞 Полез в СМИ: максимум, что нашёл — это оправдание такого падения «опасениями антироссийских санкций в финансовой сфере». Откуда это всплыло, кто это сказал? Фиг его знает. В целом, состоявшуюся встречу двух президентов я оцениваю скорее с лёгким положительным оттенком, нежели с таким серьёзным отрицательным. Даже возможные санкционные затраты по поводу построенного трубопровода «Северный поток-2» американцы решили убрать бюджета на 2022 год.

👉 Но мне подобные паники, которые с завидной периодичностью происходят на нашем рынке, нравятся. Повторюсь в сотый раз, что именно такие моменты дадут самые аппетитные точки для долгосрочного входа в хорошие акции. Сбер здесь не исключение из правил, но и помимо него есть много интересных бумаг на примете.

( Читать дальше )

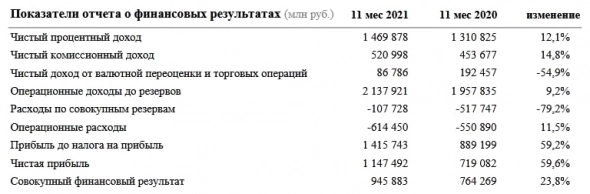

Сбер: заглянем в отчётность по РСБУ за 11m2021

- 08 декабря 2021, 11:21

- |

📈 Сбер в этом году стабильно демонстрирует двузначный темп роста процентных и комиссионных доходов, на фоне увеличения кредитного портфеля и транзакционной активности клиентов.

Ускоренный рост экономики после первой волны пандемии COVID-19 позволил сократить отчисления в резервы на 79,2% (г/г) до 107,7 млрд руб., что оказало благоприятное влияние на рост прибыли.

💼 Что касается кредитного портфеля, то этот показатель вырос по итогам отчётного периода на 13,6% до 27,2 трлн руб. Драйвером роста по-прежнему является потребительское кредитование. Население сейчас покупает много товаров в кредит, считая, что завтра цена будет выше и покупка оправдана.

🧮 Рентабельность капитала в отчетном периоде составила 25,3%, что с учётом доходности краткосрочных ОФЗ предполагает мультипликатор P/BV=1,51х, при этом текущий мультипликатор составляет 1,25х.

( Читать дальше )

Куда двигаться российскому рынку акций дальше? Мысли вслух

- 07 декабря 2021, 18:32

- |

«Прошу правительство проанализировать основные факторы, сдерживающие долгосрочный рост отечественной экономики и предложить дополнительные меры для увеличения его темпов. Важно закрепить высокие темпы экономического роста на предстоящие годы. Решать эту задачу придётся в непростых условиях эпидемии, распространения нового штамма коронавируса», — сказал Путин в ходе совещания по экономическим вопросам.

«Говорят, он не такой вредный. Некоторые специалисты называют его даже живой вакцинацией. Не будем забегать вперед. Во всяком случае отскок некоторый на рынках произошел. Страхи оказались преждевременными по поводу этого нового штамма», — добавил он.

🛢 Ещё из хороших новостей: цены на нефть марки Brent выросли сегодня в моменте до $75 за баррель (впервые с конца ноября), что также добавляет оптимизма российскому фондовому рынку.

( Читать дальше )

Русская аквакультура: инвестиционная идея для тех, кто не боится лососевых вшей

- 07 декабря 2021, 09:38

- |

🦈 «Русская Аквакультура» представила свои финансовые результаты за 9 мес. 2021 года:

📈 Выручка компании с января по сентябрь увеличилась на 73% (г/г) до 9,7 млрд руб., благодаря росту объёмов реализации готовой продукции. Последние 5 лет среднегодовой темп роста выручки превышает 30%, что радует.

📈 Показатель adj EBITDA также заметно увеличился — сразу на 52% (г/г) до 3,9 млрд руб. Темп роста оказался ниже динамики выручки, что обусловлено высокими издержками на корм для рыбы. Кстати говоря, в этом году многие продовольственные компании жалуются на существенный рост затрат на корм.

📈 Наконец, главный финансовый показатель, которым принято величать чистую прибыль, вырос по итогам 9m2021 более чем вдвое — до 4,8 млрд руб. Правда, сильно обольщаться такому бурному росту всё же не стоит, поскольку это во многом вызвано переоценкой биомассы.

💼 Долговая нагрузка по показателю NetDebt/adjEBITDA на конец отчётного периода оценивалась на уровне 1,7х, что позволило Совету директоров сделать рекомендацию о выплате промежуточных дивидендов за 3 кв.2021 года в размере 4 руб. на акцию. Таким образом, по итогам 9 мес. дивиденды составят 12 руб., что сулит более чем скромную ДД по российским меркам на уровне 2,4%.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- циан

- Энел Россия

- Эталон

- Юнипро

- Яндекс