Козлов Юрий

Северсталь: дивиденды за 1 квартал будут!

- 23 апреля 2020, 20:04

- |

ИСТОЧНИК

💰 Традиционно за день до публикации своей квартальной финансовой отчётности Северсталь представила рекомендации по дивидендам за 1 кв. 2020 года. Специально для тех, кто боялся их резкого снижения на фоне коронавируса (были даже такие, кто серьёзно полагал, что дивидендов и вовсе не будет), торжественно сообщаю: дивиденды будут!

Причём их размер по итогам первых трёх месяцев текущего года совершенно не отличается от тех цифр, которые мы видели в предыдущих трёх кварталах – 27,35 руб., что ориентирует нас на квартальную ДД=3,14%. Хотя почему они должны, собственно, отличаться, когда производственные показатели компании стабильны, а ценовое давление последних недель замечательно нивелируется девальвационным эффектом.

Как и всегда, дата отсечки по дивидендным выплатам за 1 квартал текущего года и финальным дивидендам за прошлый год совпадает и намечена на 16 июня 2020 года (если я правильно посчитал с учётом режима торгов Т+2 и праздничных дней реальной датой див.отсечки будет 11 июня).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Мосбиржа: растёт на радость акционерам!

- 22 апреля 2020, 16:08

- |

👍 Не перестаю восхищаться Московской биржей, которая продолжает оставаться одним из главных бенефициаров всей этой коронавирусной паники, наслаждаясь экстремально высокими объёмами торгов в первые месяцы текущего года.

👆Котировки акций Мосбиржи сегодня обновляют свои двухлетние максимумы, впервые с мая 2018 года взлетев выше 117 рублей!

В прошлый понедельник председатель набсовета Московской биржи Олег Вьюгин выразил уверенность, что никаких сомнений в возможности компании выплатить дивиденды за 2019 год (в размере 7,93 руб. на акцию) нет и быть не может, а сегодня и сама Московская биржа в своём официальном пресс-релизе подтвердила, что сроки проведения ГОСА пересматривать не планируется, а намерения выплатить дивиденды за 2019 год остаются в силе. Разумеется, после их утверждения на ГОСА, которое состоится 28 апреля в форме заочного голосования.

ТОП-5 российских акций, в которых можно пересидеть пандемию

- 19 апреля 2020, 21:31

- |

Отечественный фондовый рынок в течение последних двух месяцев продолжает лихорадить, на фоне ужесточения карантинных мер, жёсткого режима самоизоляции и фактически приостановки всех нормальных бизнес-процессов. Акции большинства компаний находятся под серьёзным давлением, а о долгосрочных перспективах роста говорить с уверенностью пока приходится очень осторожно.

Однако среди них есть те эмитенты, которые выглядят в этом финансовом океане страстей в некотором роде тихой гаванью. Не в том смысле, что их котировки не лихорадит, а наоборот – этой турбулентностью можно и нужно пользоваться, чтобы увеличить свою потенциальную дивидендную доходность на годы вперёд, прикупив бумаги по аппетитным ценникам. Правда, многие из них уже заметно отскочили с глубоких мартовских минимумов, однако кто знает как будет развиваться ситуация дальше. Как вы помните, я упорно продолжаю ждать локальные распродажи, поэтому нужно быть, что называется, наготове.

( Читать дальше )

Российский фондовый рынок выглядит иррационально сильным

- 17 апреля 2020, 14:03

- |

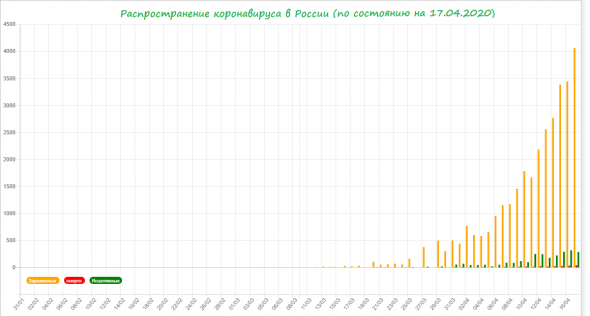

К сожалению, без оглядки на коронавирусные диаграммы в наши дни самоизоляции ну никак, т.к. во многом именно опираясь на них мы в принципе можем строить хоть какие-то прогнозы по смягчению карантинных мер в нашей стране.

Что я скажу: пока хорошего здесь мало. Количество новых подтверждённых случаев заражения COVID-19 продолжает расти, появляется всё большая уверенность, что самоизоляция не ограничится 30 апреля, и при всём при этом отечественный фондовый рынок выглядит по-прежнему достаточно сильно, даже пытаясь осторожно прибавлять второй день кряду.

Мне по-прежнему представляется такая стойкость нашего рынка весьма иррациональной, и даже если уже сейчас в котировках заложен выход на плато (в развитии эпидемии) и постепенное смягчение ограничений, то негативные последствия для экономики и компаний вряд ли исчезнут в одночасье.

В V-восстановление я не верю, а потому базовым для себя считаю вариант с L-развитием событий в среднесрочной перспективе. А значит у желающих сформировать инвестиционный портфель будет ещё несколько месяцев точно, чтобы дождаться аппетитных цен и сделать перспективные покупки.

АЛРОСА: результаты добычи за 1 кв. неинформативны, смотрим вперёд

- 16 апреля 2020, 14:31

- |

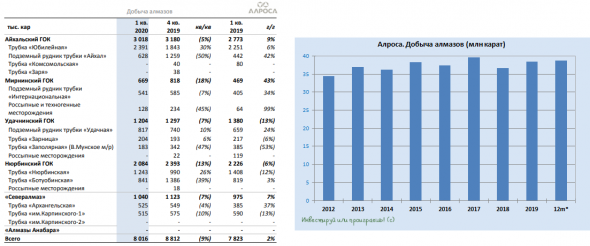

💎 По АЛРОСе сегодня вышла очередная порция статистики «из прошлого»: в том смысле, что результаты 1-го квартала – это уже история, причём история докоронавирусная, а потому останавливаться на ней и восхищаться росту добычи алмазов на 2% (г/г) до 8,0 млн карат и продаж на 15% (кв/кв) до 9,4 млн карат большого смысла нет.

Куда полезней попытаться заглянуть немного в будущее и сразу же обратиться к прогнозам самой компании на 2020 год, представленным в официальном пресс-релизе, и здесь мы видим следующее:

👉 Уровень производства – 34,2 млн карат (чуть ниже ноябрьских прогнозов компании).

👉 Уровень продаж зависит от развития ситуации с распространением COVID-19 и вводимыми на этом фоне ограничительными мерами по всему миру.

По поводу ограничительных мер весьма любопытная сегодняшняя новость – это возможное возобновление работы индийских ювелирных предприятий уже с 20 апреля, в том случае «если будут приняты соответствующие меры предосторожности». Ожидается, что многие подразделения ювелирной промышленности, вероятно, начнут ограниченную деятельность со следующей недели. С точки зрения эпидемиологической обстановки судить не берусь, а вот как акционер АЛРОСА я, разумеется, буду рад такому развитию событий.

А тем временем акции компании упали ниже 60 рублей, и на мой взгляд долгосрочные покупки бумаг сейчас вполне оправданны, вплоть до снижения к мощному уровню поддержки в 50 руб.

ИСКЧ: не покупайте акции на хайпе!

- 16 апреля 2020, 10:59

- |

Акции ИСКЧ (Институт Стволовых Клеток Человека) раллируют четвёртый день подряд и за одну только текущую неделю они уже выросли в цене в 3,5 раза! Жаль, что я далёк от медицинской тематики и эта тема не в моей компетенции, а кто-то ведь заработал на этом (по крайней мере, пока ещё бумажную прибыль).

Акции ИСКЧ (Институт Стволовых Клеток Человека) раллируют четвёртый день подряд и за одну только текущую неделю они уже выросли в цене в 3,5 раза! Жаль, что я далёк от медицинской тематики и эта тема не в моей компетенции, а кто-то ведь заработал на этом (по крайней мере, пока ещё бумажную прибыль). Оказывается, такая крайне позитивная реакция котировок связана с новостями о том, что одно из подразделений института — Центр генетики и репродуктивной медицины Genetico подписал договор с Институтом молекулярной биологии им. В.А. Энгельгардта (ИМБ РАН) о сотрудничестве в разработке и внедрении теста на выявление в крови пациентов антител к белкам вируса COVID-19.

( Читать дальше )

Johnson & Johnson: коронавирус может сделать корпорацию сильнее

- 14 апреля 2020, 21:53

- |

🔬💊 Прежде чем мы перейдём к нашему следующему герою на американском рынке акций, давайте вспомним: кого в США принято называть дивидендными аристократами? Постепенно этот термин становится неким собирательным и даже некоторые российские акции с высоким уровнем корпоративного управления порой хочется из уважения к ним назвать именно так, однако по американским меркам дивидендными аристократами принято считать эмитенты, которые как минимум последние 25 лет входят в индекс S&P 500 и ежегодно повышают дивиденды.

Об одном таком дивидендном аристократе пойдёт речь сейчас: знакомьтесь, крупнейшая в мире корпорация в сегменте здравоохранения Johnson & Johnson, начавшая свою историю более 120 лет назад (ещё в конце XIX века) и подарившая миру такие изобретения, как:

👉медицинская аптечка

👉 детская присыпка

👉 зубная нить

👉 жидкость для полоскания полости рта

👉 бактерицидный пластырь

👉 женские прокладки

👉 и многое-многое другое….

( Читать дальше )

Магнит дивидендами не расстроил

- 13 апреля 2020, 11:28

- |

На дивидендные выплаты в общей сложности в 2019 году Магнит потратит 31 млрд рублей, и это при чистой прибыли за этот период в размере 17,1 млрд! Казалось бы – непозволительная роскошь? Однако, с учётом отсутствия у компании внятной дивидендной политики, это совершенно нормально.

К тому же, к заёмным средствам для выплаты дивидендов Магниту прибегать не потребуется: если попытаться посчитать значение свободного денежного потока за последние пару лет, то в 2018 и 2019 гг. FCF оценивался на уровне 35,5 и 31,1 млрд рублей соответственно, что невольно наводит на мысль, что именно на этот показатель ориентируется менеджмент при расчёте размера выплат. Поэтому я не удивлюсь, если в новой див.политике мы увидим привязку к этому показателю.

( Читать дальше )

ФСК ЕЭС: стабильность дивидендов вопросов не вызывает!

- 10 апреля 2020, 23:11

- |

дивидендов вопросов не вызывает!" /> ФСК ЕЭС сдержала слово, рекомендовав своим акционерам по итогам 2019 года суммарные дивиденды «на уровне не ниже прошлогодних».

дивидендов вопросов не вызывает!" /> ФСК ЕЭС сдержала слово, рекомендовав своим акционерам по итогам 2019 года суммарные дивиденды «на уровне не ниже прошлогодних».Эту фразу я процитировал из состоявшегося в декабре собрания ФСК ЕЭС с инвесторами и банковскими аналитиками, когда озвучены были только промежуточные дивиденды за 9 месяцев 2019 года (0,0088 руб. на акцию), а потому прибавляем сюда финальные дивы в размере 0,0095 руб. и получаем в общей сложности 0,0183 руб. на одну акцию и ДД около 9,4%:

( Читать дальше )

Сургутнефтегаз: отчёт за 2019 год забываем, думаем о 2020

- 06 апреля 2020, 23:35

- |

Источник

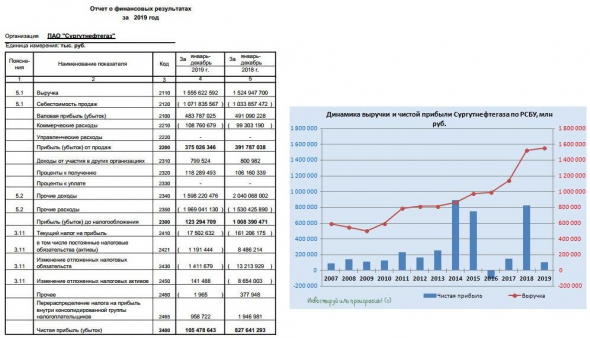

Сургутнефтегаз опубликовал сегодня бухгалтерскую отчётность по РСБУ за 2019 год, к которой традиционно приковано повышенное внимание акционеров прежде всего привилегированных бумаг компании, ввиду действующей дивидендной политики, ориентирующейся именно на этот тип отчётности.

Минувший год в этом смысле оказался, мягко говоря, не самым щедрым на дивиденды, что было вполне ожидаемо, на фоне планомерного укрепления российской валюты по отношению к доллару. Из-за чего переоценка небезызвестной долларовой кубышки, вокруг которой уже ходит множество самых разнообразных легенд и слухов, оказалась глубоко отрицательной с результатом минус 371 млрд рублей (ещё более глубокая переоценка была разве что по итогам 2016 года).

Кстати говоря, стоимость этой самой долларовой кубышки в рублёвом эквиваленте на конец прошлого года оценивалась на уровне 2,977 трлн рублей, а проценты за её владение по итогам 2019 года принесли в копилку компании рекордные 118,3 млрд рублей, что вполне логично, учитывая планомерный рост и самой кубышки год от года. Хотя большой вклад в итоговый результат эта статья доходов пока принести не в состоянии.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- циан

- Энел Россия

- Эталон

- Юнипро

- Яндекс