Блог им. Geolog72 |Обзор финансовых результатов Сбера за январь 2024 г. по РСБУ. Динамика по прибыли сохраняется

- 09 февраля 2024, 12:01

- |

Чистый процентный доход за год увеличился на 21,8% по сравнению с аналогичным периодом прошлого года – до 217 млрд руб. на фоне роста процентных ставок и положительной динамики бизнеса Сбера. Комиссионные доходы выросли на 6,9% – до 48,7 млрд руб. на фоне роста объемов транзакционного бизнеса.

Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, за январь составили 65,5 млрд руб. Без учета влияния изменения валютных курсов стоимость риска за первый месяц увеличилась и составила 1,9%. Значимое влияние на стоимость риска оказало регулярное для января ухудшение качества розничных кредитов. Сформированные резервы по-прежнему превышают просроченную задолженность почти в 3 раза.

Операционные расходы за январь 2024 г. выросли на 20,1% – до 60,3 млрд руб. При этом, отношение расходов к доходам за 2023 г. составило 22,5%. В результате, чистая прибыль Сбера за январь выросла на 4,6% – до 115,1 млрд руб. Рентабельность капитала банка составила 20%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Geolog72 |Финансовые результаты Сбера за 12 мес. 2023 г. по РСБУ. Держать ли акции?

- 17 января 2024, 13:32

- |

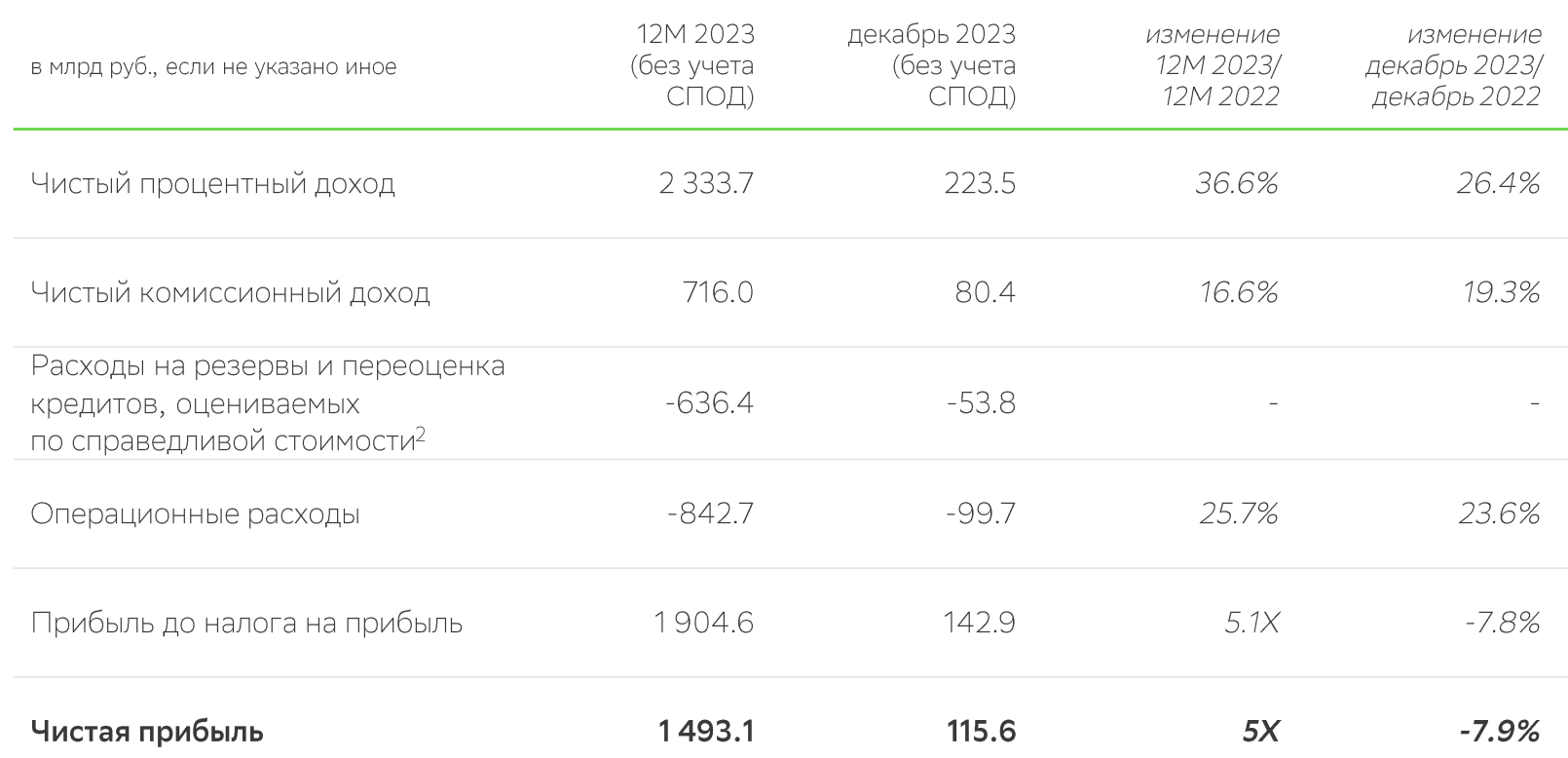

Сбер отчитался о финансовых результатах за 12 мес. 2023 г. по РСБУ. Банк продолжает демонстрировать рост финансовых показателей.

Чистый процентный доход за год увеличился на 36,6% по сравнению с аналогичным периодом прошлого года – до 2,3 трлн руб. Комиссионные доходы выросли на 16,6% – до 716 млрд руб.

Увеличение доходов Сбера год к году обусловлено ростом бизнеса в 2023 г., а также эффектом низкой базы 2022 г. При этом, в декабре чистый процентный доход вырос на 26,4% по сравнению с аналогичным периодом годом ранее и составил 223,5 млрд руб.

Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, за весь год составили 636,4 млрд руб. Без учета влияния изменения валютных курсов стоимость риска за 12 месяцев осталась на прежнем уровне – 1,4%. Сформированные резервы по-прежнему превышают просроченную задолженность в 3 раза.

В декабре операционные расходы составили рекордные 100 млрд руб. За 12 мес. 2023 г. операционные расходы увеличились на 25,7% – до 842,7 млрд руб. При этом, отношение расходов к доходам за 2023 г. составило комфортные 24,9%.

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты Лукойла за 2022 г. по РСБУ. Дивиденды будут?

- 04 апреля 2023, 06:01

- |

Выручка компании за год увеличилась на 20,3% по сравнению с предыдущим годом — до 2,874 трлн руб. на фоне высоких цен на нефть в рублях в I пол. 2022 г. Чистая прибыль составила 142 млрд руб., увеличившись на 24,2%.

Результаты вышли сильные, но для выплаты дивидендов важна прибыль по МСФО. Тем не менее, прибыль, как по году, так и за IV кв. 2022 г. есть — это даёт надежду на выплату финальных дивидендов. Кроме этого, в отчёте по РСБУ видно, что у Лукойла есть 1,265 трлн руб. нераспределенной прибыли.

При этом в IV кв. 2022 г. на результаты отрицательно начали влиять санкции. Выручка в последнем квартале сократилась на 36,9% год к году, чистая прибыль упала на 59,3%. Вступление в силу санкций ЕС на поставку сырой нефти морскими путями негативно сказалось на финансовых результатах Лукойла.

В I кв. 2023 г. на результаты компании будет негативно влиять эмбарго на поставки российских нефтепродуктов, которое вступило в силу 5 февраля. Если брать данные за 2021 г. по МСФО, доходы Лукойла от нефтепродуктов составляли около 60%. Таким образом, есть риск, что это будут последние высокие дивиденды в ближайшие годы.

( Читать дальше )

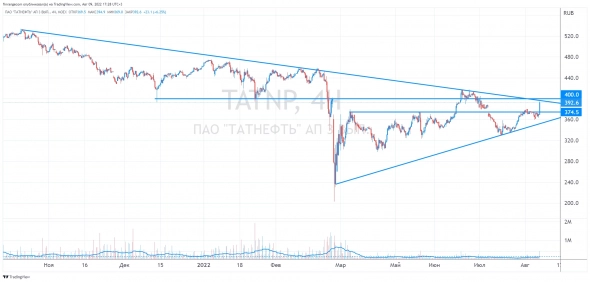

Блог им. Geolog72 |Акции Татнефти растут на 7,5%. Выплатит ли дивиденды компания?

- 09 августа 2022, 17:42

- |

Сегодня стало известно, что 15 августа 2022 г. в заочной форме пройдёт заседание совета директоров Татнефти, где будет рассматриваться вопрос по дивидендам. На фоне этого привилегированные акции Татнефти выросли на 5%.

Напомним, на прошлой неделе Татнефть опубликовала финансовые результаты за 6 мес. 2022 г. по РСБУ. Выручка компании за I пол. 2022 г. увеличилась на 42% по сравнению с аналогичным периодом прошлого года – до 710,71 млрд руб. на фоне роста цен на нефть и ослабления рубля в I кв. 2022 г. Чистая прибыль Татнефти выросла почти в 2 раза и составила 152,16 млрд руб.

Исходя из дивидендной политики компании, источником выплаты дивидендов является чистая прибыль за отчетный период, определяемая по данным РСБУ.

Обычно совет директоров Татнефти при распределении прибыли на дивиденды направляет не менее 50% от чистой прибыли, определенной по РСБУ или МСФО, в зависимости от того какая из них является большей. В 2021 г. Татнефть выплачивала дивиденды в размере 50% чистой прибыли по РСБУ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс