Блог им. Dushin |На что реагирует экспорт Саудовской Аравии и что ждет Китай по нефти - в студии РБК

- 22 июня 2016, 00:47

- |

Выступал во вторник на РБК в программе Богданов в курсе по теме спроса на нефть. К сожалению, сам телевизионный сюжет эксперт в студии Арарат Парк Хаятт не слышит и отвечает на вопросы, которые готовят ведущие.

Прослушав уже после передачи предлагаемый зрителям сюжет по ТВ, могу добавить следующее. Речь идет о данных по сокращению экспорта нефти в апреле (по сравнению с мартом) ряда стран. На мой взгляд информация ниже меняет картину того, что подает сюжет РБК как снижение спроса, указывая на данные о поставках, собираемые JODI.

Говорится о снижении экспорта в Саудовской Аравии (в апреле 7.44млн барр, а в марте 7.54 млн барр., — это комментирую в ролике), Катара, Ирака, Кувейта.

Сокращение экспорта Катара — в апреле Катар на ту же величину сокращения экспорта сократил и добычу нефти.

Сокращение экспорта Ирака — в апреле на самом деле Ирак нарастил экспорт из южных районов. Однако в приведенных данных JODI втесался статистический пробел. В марте в иракский экспорт включался экспорт из Курдистана, а в апреле экспорт из Курдистана был исключен из данных по Ираку, поскольку Багдад ссорится с курдской автономией и перестал подавать нефть в нефтепровод, идущий через Турцию из Курдистана. Сам же Курдистан свою нефть качает.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. Dushin |Как нигерийские рэкитеры помогают мировым ценам на нефть

- 10 июня 2016, 20:08

- |

Несмотря на то, что на саммите ОПЕК 2 июня не было достигнуто никаких договоренностей, нефть повышала годовые максимумы на этой неделе. Бычьи настроения обеспечивали: 1) муссирование темы форсмажорного прекращения поставок, которая была подкреплена новыми нападениями мстителей дельты Нигера на нефтяную инфраструктуру в Нигерии и их угрозами 7-8 июня; 2) падение запасов нефти в США; 3) представления о росте потребления нефти в Азии. По первому пункту – Форс Мажор — Энергетическое агентство США (EIA) выпустило 9 июня обзор, в котором говорится, что незапланированные срывы поставок нефти в мае 2016г. достигли 3.6 млн барр. в сутки, что является наивысшим уровнем с момента, когда ведется такой учет EIA, то есть, по крайней мере, с января 2011г.

( Читать дальше )

Блог им. Dushin |Черное золото лихорадит. Уже полтинник (видео)

- 25 мая 2016, 22:56

- |

youtu.be/esllm7jR3d0

Блог им. Dushin |Встреча в Дохе - крупнейшее событие на нефтяном рынке

- 16 апреля 2016, 17:29

- |

министр нефти Саудовской Аравии Аль Наими, Салехас Аль Сада, министр энергетики России Александр Новак, Евлогий дел Пино AFP/Scanpix

Изучая очередной апрельский доклад ОПЕК, я обнаружил интересное новшество — Оказывается снижение добычи нефти в Объединенных Арабских Эмиратах было гораздо большим, чем то было зафиксировано в мартовском докладе картеля. Далее снижение производство в марте в ОАЭ нивелирует рост производства в марте в Иране. Следует ли из этого, что в ОАЭ пошли на ограничения производства из-за низких цен на нефть раньше, чем договорились между собой Саудовская Аравия и Россия? Если это так, то это внушает больший оптимизм относительно всей исхода встречи в Дохе 17 апреля, чем та же авария на нефтепроводе Keystone, которая остановила на неделю прокачку канадской нефти в хаб Кушингу. Конечно, «Неявка» на встречу министра нефти Ирана, посылающего вместо себя представителя в ОПЕК, слегка напрягла трейдеров и в пятницу на рынке была коррекция по нефтяным ценам. Вероятно, коррекция продолжится и на следующей неделе, но будет ли она сокрушительной?

( Читать дальше )

Блог им. Dushin |Есть ли ключевой камень роста нефтяных цен?

- 08 апреля 2016, 23:33

- |

Итак, в субботу 2 апреля на североамериканском нефтепроводе Keystone (550000 барр. в сутки) на подземном участке в штате Южная Дакота (США) обнаружилась утечка. Компании TransСanada пришлось остановить транспортировку нефти из Канады (23% канадской нефти) на средний Запад (Midwest) в Иллинойс и Кушинг(Оклахома). Ко вторнику, по крайней мере, компании не удалось найти повреждений нефтепровода, хотя черная лужа налилась во рву на фермерское поле изрядная (27.9 кв м). О нахождении повреждения сообщалось только 8 апреля. В любом случае возобновление работы трубопровода произойдет не ранее следующей недели. Первыми следствиями сообщения в понедельник об этой новости стали заметное сокращение разницы контанго между фьючерсами разных сроков, рост цен на бензин в Чикаго и увеличение отставания цены затоваренной западноканадской тяжелой нефти от бенчмаркера. Но этого ещё мало. На это событие наложилось вскоре другое, “такое же” внезапное. – Судите сами, новость о падении запасов нефти в США на неделе, заканчивающейся 1 апреля, спровоцировала активный рост нефтяных цен 5-6 апреля. Падение запасов нефти произошло после достижения исторического рекорда на 534.8 млн (зимой EIA предсказывал достижение максимума запасов в апреле на 517 млн барр.), что на 9.8% выше запасов ровно год назад. Объяснение снижению запасов нефти — рост загрузки нефтеперерабочиков, разгоряченных предвкушением щедрого автомобильного сезона, и сокращение импорта нефти в США. Суммируем это к факту недельной остановки Keystone, который также воздействовал на умы трейдеров. Учтите, на среднем Западе(Midwest) запасы нефти как раз росли (до 1 апреля) в отличие от других районов США, а теперь в начале апреля они обречены снижаться, в том числе в ключевом хабе Кушинге.

Вывод: инфраструктурные сбои и риски активно помогают росту нефтяных цен.

Душин Олег

Блог им. Dushin |Интерактив про финансы 19 февраля - со всех сторон

- 20 февраля 2016, 00:03

- |

Душин Олег

https://youtu.be/Ln-n9mqNmaw

Блог им. Dushin |Роснефть зазывает Индию в восточную Сибирь(мнение)

- 22 октября 2014, 15:56

- |

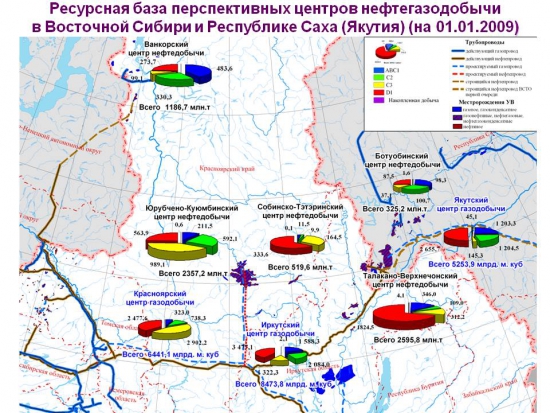

фото http://900igr.net/fotografii/geografija/Respublika-Sakha/003-Resursnaja-baza-perspektivnykh-tsentrov-neftegazodobychi-v-Vostochnoj.html

1.Насколько сложная восточносибирская нефть?

Добыча нефти в указанных месторождениях сопряжена с 2 крупными трудностями. Это мерзлый климат и наличие большой газовой шапки над нефтяными пластами. Себестоимость добычи на таких участках повышается в 2-3 раза и составляет, если скромно $22-25 на тонну. Тем не менее Роснефть довольно успешно осваивает Ванкорское месторождение и не слишком щедро делится долями в нём. Ее офферта — 10% китайцы, 10% индийцы… Напротив, для полномасштабного освоения Юрубченского участка Роснефть готова отдать 49% индийцам. Напомним, что в проекте Сахалине-1 ONGC имеет 20%. Индия подтверждала (2012) ранее свое активное желание разрабатывать месторождения в Восточной Сибири и Арктике, в размере 33% участия в проектах, но в ряде случаев соглашалась на участие и по 8%. Это происходило даже вопреки отрезвляющему моменту от собственного опыта освоения трудных месторождений в Томской области. В Томске этим занимается Imperial Energy Group — дочернее подразделение ONGC. Учитывая томский опыт, можно ожидать, что по Юрубченскому месторождению будет торг. Ванкор же для индийцев более интересен, но им там предлагают и меньшую долю…

( Читать дальше )

Блог им. Dushin |О заговоре на нефтяном рынке

- 15 октября 2014, 18:30

- |

В этой большой игре задействован целый комплекс интересов. Прежде всего, она происходит на фоне роста глобального роста нефтедобычи и возникновения неуверенности вокруг замедления роста глобального спроса на горючее. Кроме того, ФРС США сворачивает денежные стимулы, что ведет к удорожанию доллара и соответственно к падению нефтяных цен. Как бы там ни было, конечно, Саудовская Аравия заинтересована в ограничении сланцевой добычи в США, где в октябре добывалось уже 8.88 млн.бар. нефти в сутки, а в самой Саудовской Аравии производилось «только» 9.7 млн.бар. При этом США может достичь 13 млн.бар ежесуточной добычи к 2019г., то есть выйти на первое место в мире. Во-вторых, Саудовской Аравии хотелось бы ограничить добычу России, которая пока добывает 10.6 млн.бар в сутки (первое место), но при американских санкциях против России в области технологий добычи и финансирования этот уровень будет снижаться в связи с исчерпанием запасов легких месторождений в Сибири.

( Читать дальше )

Блог им. Dushin |Двойственный эффект девальвации

- 24 января 2014, 14:04

- |

Неслучайно после повышения прогнозов (МВФ, Мирового банка) на 2014г. “Уолл-Стрит” становится чувствительным к колебаниям оценок глобального роста, хотя страхи по поводу падения китайского индекса деловой активности HSBC (до рецессионных значений 49.6), возможно, несколько преувеличены. Бизнес-активность в КНР может снижаться перед китайским новым годом 31 января в силу сезонного факторов. Однако достаются за “ восточный календарь” сомнения всем emerging markets. Тем более, что, текущая девальвация рубля вызвана, в т.ч. ожиданиями нового шага ФРС по сворачиванию программы стимулирования.

( Читать дальше )

Блог им. Dushin |Победа нефтегазового начала

- 23 января 2014, 14:39

- |

Рост нефтяных цен возвратил покупателей на российский рынок после вчерашней коррекции. Отчет же Газпрома за 9 месяцев 2013г. по МСФО и превышение ожиданий по чистой прибыли компании утешил инвесторов после новости о перенесении на май заключения соглашений газового монополиста с китайской CNPC. В конце концов, повышение прогнозов глобального роста экономики и, соответственно, роста потребления нефти унимает опасения относительно полного насыщения рынка иранской нефтью после предполагаемого снятия санкций на поставки нефти Ираном в 2014г. В текущем же периоде холодная погода в США способствует биржевому росту цен на нефть и газ. Неудивительно, что нефтегазовый сектор лидирует в рост на ММВБ.

Остроту ситуации добавляет удешевление рубля, что благоприятно сказывается на прибылях экспортеров. В результате индекс ММВБ вышел на уровень 1510, который выступал как сильное сопротивление еще в предновогоднем периоде.

Поведение западных рынков в четверг менее оптимистично. Индексы деловой активности PMI еврозоны (вкл. Франции и Германии) показали в январе рост сильнее ожиданий, что уменьшает шансы на новые меры стимулирования со стороны ЕЦБ, что, в свою очередь, позитивно повлияло на курс евро/доллар. С другой стороны, сегодня вышли данные о падении промышленного индекса деловой активности PMI в КНР, что чувствительно для европейского экспорта. Однако удешевление доллара – благоприятно влияет на commodities, что возвращает бычий момент российским акциям.

Американские фьючерсы торгуются в негативной зоне, но российские инвесторы, возможно, дождутся американских данных в 17.30 по claims, прежде чем будут реагировать на перманентные риски коррекции на Уолл-Стрит. Во всяком случае, в пятницу предполагаем позитивное открытие. В американских послеторгах отчитывается Микрософт, но как показывает последняя неделя, даже крупные отчеты не влияют кардинально на исход фондовой торговли, которая живет ожиданием в России в т.ч. Олимпиады. Хорошей новостью для пиара соревнований в Сочи стала весть об освобождении бывшего главы Менатепа П.Лебедева.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс