SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. DrugGoracio |Любое снижение цены золота будет кратковременным и вряд ли существенным

- 25 июня 2022, 15:18

- |

Три условия для реального снижения цены на золото:

1. Фискальное условие — дефициты госбюджета ведущих экономик должны длительное время(годы) быть ниже 3-5% от ВВП(это невозможно)

2. Монетарное условие — реальные процентные ставки центробанков ведущих экономик(за вычетом инфляций) должны быть положительными, например в США более 8,6%(это невозможно)

3. Инвестиционное условие — наличие инвестиционных продуктов со степенью доходности близкой к реальным процентным ставкам(это невозможно при соблюдении первых двух условий)

ВЫВОД: у больших пацанов достаточно активов, чтобы «изобразить« падение золота, возможно на 10%, но не более того. Со стремительным отскоком.

Как вариант: резкое увеличение добычи золота и его поступления на рынок(представляется маловероятным)

И последнее. Фактор криптовалюты может быть существенным. Да потихоньку вырастают поколения, которые хотели бы иметь все свои сбережения в iPhone(доступ к сбережениям). Но, представляется, что роль криптовалют в данном кризисе будет несущественной для влияния на цену золота. Лет через 10-20 — может быть…

1. Фискальное условие — дефициты госбюджета ведущих экономик должны длительное время(годы) быть ниже 3-5% от ВВП(это невозможно)

2. Монетарное условие — реальные процентные ставки центробанков ведущих экономик(за вычетом инфляций) должны быть положительными, например в США более 8,6%(это невозможно)

3. Инвестиционное условие — наличие инвестиционных продуктов со степенью доходности близкой к реальным процентным ставкам(это невозможно при соблюдении первых двух условий)

ВЫВОД: у больших пацанов достаточно активов, чтобы «изобразить« падение золота, возможно на 10%, но не более того. Со стремительным отскоком.

Как вариант: резкое увеличение добычи золота и его поступления на рынок(представляется маловероятным)

И последнее. Фактор криптовалюты может быть существенным. Да потихоньку вырастают поколения, которые хотели бы иметь все свои сбережения в iPhone(доступ к сбережениям). Но, представляется, что роль криптовалют в данном кризисе будет несущественной для влияния на цену золота. Лет через 10-20 — может быть…

- комментировать

- Комментарии ( 29 )

Блог им. DrugGoracio |Предполагаемые контрсанкции. Продажа газа и нефти в Европу за металлическое золото. Последствия для рынков. Покупать ли европейские акции?

- 09 марта 2022, 11:03

- |

1. Предположим РФ даёт Западу неделю на аккумулирование запасов золота, цена фиксируется(углеводороды/золото)

2. Возможно в дальнейшем при наличии достаточных объемов золота может быть введено рыночное ценообразование(биржа?)

3. Тогда евро, а за ним и доллар скорее всего существенно девальвируются

4. А вот акции товаропроизводящих компаний могут вырасти в цене

5. Все облигации должны упасть в цене, доходность по европейским облигациям — вплоть до 30%

Покупать ли европейские акции?

2. Возможно в дальнейшем при наличии достаточных объемов золота может быть введено рыночное ценообразование(биржа?)

3. Тогда евро, а за ним и доллар скорее всего существенно девальвируются

4. А вот акции товаропроизводящих компаний могут вырасти в цене

5. Все облигации должны упасть в цене, доходность по европейским облигациям — вплоть до 30%

Покупать ли европейские акции?

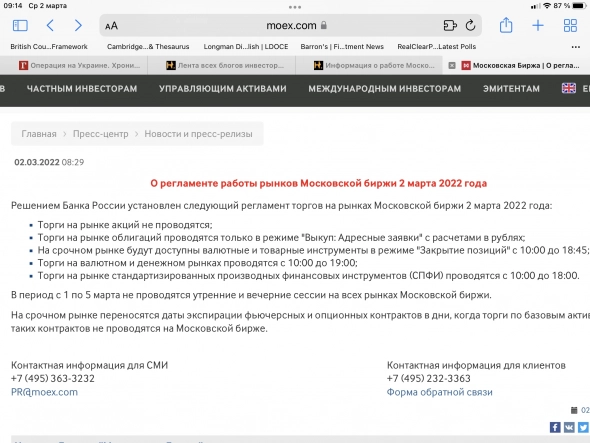

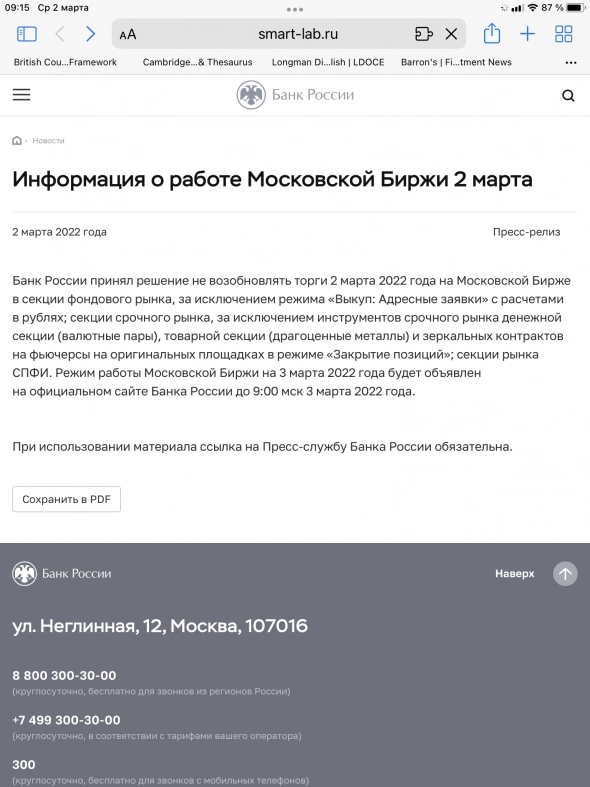

Блог им. DrugGoracio |Брокеры, поясните, плз! В объявлении ЦБР о сегодняшних торгах фьючерс на золото есть, а в объявлении биржи - нет

- 02 марта 2022, 09:18

- |

Блог им. DrugGoracio |Снова: почему такой спред в золоте между спотом и мартовским фьючерсом. Спот дороже до 30$. Объясните кто-нибудь!

- 25 февраля 2022, 12:58

- |

На протяжении двух дней. Очень уж много

Блог им. DrugGoracio |Мартовское фьючерсное золото на Мосбирже на 15 баксов дешевле спотового

- 24 февраля 2022, 13:48

- |

Сталкивались с таким?

Блог им. DrugGoracio |И опять: золото в плюсе когда SP - в минусе

- 16 февраля 2022, 18:03

- |

С QE 2011 года, не помню какое оно по счету золото и SP не ходили контрастно.

Это интересно, но факт остаётся фактом, если это так и такие периоды повторятся, то

Кто-то покупает золото в то же время, как кто-то продаёт акции.

Другие выводы каждый для себя сделает сам.

Блог им. DrugGoracio |А вот это интересно: SP минус 1,8%, золото плюс 1,8%. Так они не ходили с 2011 года.

- 11 февраля 2022, 22:10

- |

Золото растёт, несмотря на то, что возможно в понедельник ФРС повысит ставку.

Может действительно началось?

Блог им. DrugGoracio |ЗОЛОТО: НЕ ФАКТ, ЧТО СКОРО ВВЕРХ, НО ТОЧНО НЕ ВНИЗ

- 08 февраля 2022, 09:02

- |

1. Рост цен на золото противоречит целям финансовой политики стран с высоким уровнем госдолга и большими балансами центробанков. Зачем им нужен конкурент национальным валютам? Поэтому, действуя через крупные банки эти страны стараются не допустить истерического роста золота — сейчас это опасно.

2. Тем не менее есть значительное количество других стран, которые отнюдь не намерены как минимум сокращать свои золотые запасы, а то и продолжают наращивать.

3. Но самое главное — во время недавнего роста(да и ранее, в 2011 и после) большое количество металлического золота перекочевало в фонды и частникам. И, поэтому, волну фьючерсных распродажах не поддерживает спотовый рынок. И цена восстанавливается. Фондам и частникам тяжело с точки зрения логистики распродать металическое золото, даже если б им сильно захотелось, и всего золотого фрифлота (извините за аналогию с фондовым рынком) оказывается недостаточно, чтобы волна продаж получила поддержку.

4. Это отнюдь не означает, что золото немедленно устремится вверх. Но вниз у него очень сложная дорога, кажущаяся нереальной.

2. Тем не менее есть значительное количество других стран, которые отнюдь не намерены как минимум сокращать свои золотые запасы, а то и продолжают наращивать.

3. Но самое главное — во время недавнего роста(да и ранее, в 2011 и после) большое количество металлического золота перекочевало в фонды и частникам. И, поэтому, волну фьючерсных распродажах не поддерживает спотовый рынок. И цена восстанавливается. Фондам и частникам тяжело с точки зрения логистики распродать металическое золото, даже если б им сильно захотелось, и всего золотого фрифлота (извините за аналогию с фондовым рынком) оказывается недостаточно, чтобы волна продаж получила поддержку.

4. Это отнюдь не означает, что золото немедленно устремится вверх. Но вниз у него очень сложная дорога, кажущаяся нереальной.

Блог им. DrugGoracio |Золото: при таких данных по инфляции вероятность резкого роста на горизонте года превышает 50%

- 02 февраля 2022, 20:02

- |

1. Инфляция в еврозоне побила все рекорды — 5,1%

2. По прогнозам январская инфляция в США составит — 7,2%

3. Рост инфляции из месяца в месяц продолжается около года

4. Рост золота начнётся, когда большинство игроков решат, что такой рост инфляции — тренд

5. Рост золота похож на падение рынков — он неожиданен и стремителен. Отсутствует даже намёк на набор позиции

6. Триггера может вообще не быть, или это могут быть данные по инфляции выше обычного, или отказ повышать ставку на очередном заседании ФРС

2. По прогнозам январская инфляция в США составит — 7,2%

3. Рост инфляции из месяца в месяц продолжается около года

4. Рост золота начнётся, когда большинство игроков решат, что такой рост инфляции — тренд

5. Рост золота похож на падение рынков — он неожиданен и стремителен. Отсутствует даже намёк на набор позиции

6. Триггера может вообще не быть, или это могут быть данные по инфляции выше обычного, или отказ повышать ставку на очередном заседании ФРС

Блог им. DrugGoracio |С 1992 года SP500 и золото дали примерно один и тот же процент в год - 5,7-5,8. Это за 30 лет.

- 30 января 2022, 21:44

- |

Если брать за 20 лет с 2002 — золото значительно опережает сипи, а за 10 лет с 2012 — опережает уже сипи.

И да, золото в целом растёт резче, наверное как аналог короткой позиции

И да, золото в целом растёт резче, наверное как аналог короткой позиции

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс