Блог им. Demonchikkiev |Фокус Рынка 08.05.2017

- 08 мая 2017, 09:53

- |

Экономический календарь

— РБА оставил экономические прогнозы без изменений;

— РБНЗ повысил ожидания по инфляции;

— Capital Economics: РБА до 2020 года повышать процентные ставки не будет;

— Уоррен Баффет продал порядка трети акций компании IBM;

— Представитель ФРС Буллард: возможно стоит снизить размер баланса с 4,5 до 2 трлн. долларов;

— Буллард: в случае проблем мы применим новую программу количественного смягчения;

— Уровень безработицы в Канаде упал с 6,7% до 6,5%;

— Уровень безработицы в США упал с 4,5% до 4,4%;

— Количество новых рабочих мест в США за апрель +194 000;

— Доля экономически активного населения США снизлась с 63,0% до 62,9% (это причина падения уровня безработицы);

— Количество активных буровых установок в США от Baker Hughes выросло с 697 до 703 единиц;

— Deutsche Bank повысил свой прогноз по паре EUR/USD;

— Вероятность повышения ставки ФРС в июне 2017 года — 74,1%;

— Вероятность двойного повышения ставки ФРС до конца 2017 года — 47%.

- комментировать

- Комментарии ( 3 )

Блог им. Demonchikkiev |Фокус Рынка с Дмитрием Лебедем

- 02 декабря 2016, 12:28

- |

Все внимание финансовых рынков нацелено на ключевое событие сегодняшнего дня – публикацию данных по рынку труда США. Согласно прогнозов, уровень безработицы останется без изменений, а количество новых рабочих мест составит свыше +170 тысяч, что является приемлемым результатом для ФРС. Кроме того, некоторые участники рынка заявляют о том, что мы можем увидеть отметку и выше +200 тысяч рабочих мест, что будет окончательным гвоздем в победу ястребов денежно-кредитной политики. Учитывая столь важные данные, которые, к тому же, последние перед декабрьским заседание ФРС, новых позиций не планируем.

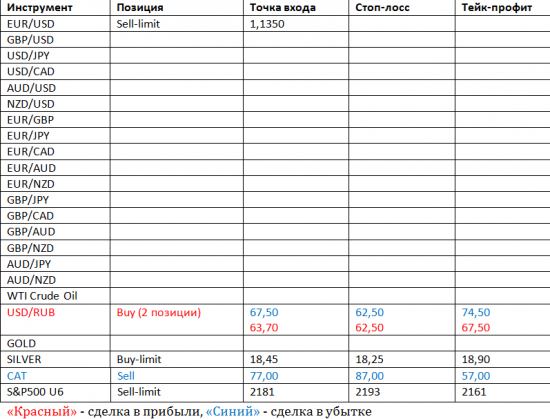

На фондовых площадках, наблюдается негативная динамика. Европейские рынки падают в районе процента. На премаркете снижаются фьючерсы по S&P500. Наша доливка к продажам по S&P500 приносит суммарно прибыль. Кроме того, в прибыли у нас такие позиции, как продажа акций Visa, и покупки AUD/NZD и серебра. В убытке лишь позиция по акциям JP Morgan, которые вчера получили поддержку со стороны роста доходности трежерис.

Блог им. Demonchikkiev |Фокус Рынка с Дмитрием Лебедем

- 10 октября 2016, 10:02

- |

Вечерняя сессия финансовых рынков пятницы сопровождалась технической коррекцией и откатом курса американского доллара. Кроме того, в фазу коррекции вошли драгоценные металлы. В пятницу, у нас была публикация данных по рынку труда США. Данные вышли в большей степени негативные, чем положительные. Стоит отметить рост безработицы до 5,0%. Несмотря на это, вероятность повышения ставки ФРС в декабре 2016 года не изменилась.

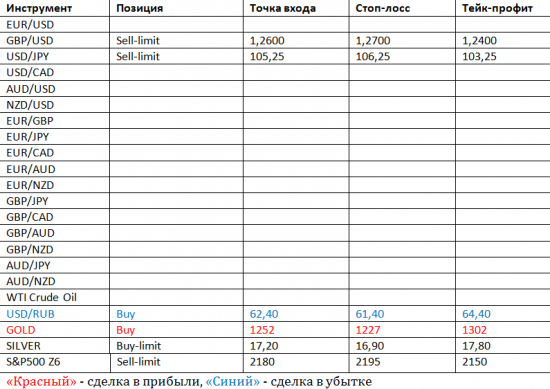

Следующая торговая неделя у нас обещает быть скудной на макроэкономические данные и различные события. Сегодня у нас официальный выходной в Японии и США. На этом фоне, ожидается слабая волатильность финансовых рынков. Позиция по золоту у нас в профите, рубль в небольшом убытке. Добавляем отложки по британскому фунту и серебру. Определяемся и с уровнями по валютной паре USD/JPY.

Блог им. Demonchikkiev |Фокус Рынка с Дмитрием Лебедем

- 02 сентября 2016, 13:01

- |

Ключевая повестка дня – данные по рынку труда США. Согласно прогнозам, безработица должна упасть, а количество новых рабочих мест продемонстрировать солидное значение. Есть одно но, согласно данным за последние 5 лет, фактические показатели всегда хуже ожидаемых прогнозов. Исходя из этого, есть вероятность разочарования рынка. К примеру, вчерашние данные по поставкам продемонстрировали негативные результаты, что вызвало снижение курса американского доллара. За счет этого была нисходящая коррекция фондовых площадок США и рост золота с серебром.

Покупка по серебру не смогла немного дойти до нашего уровня тейк-профита. Сделку оставляем без изменений, хотя можно перенести стоп-лосс в б/у. На валютном рынке наблюдается снижение курса рубля из-за давления на нефтяные котировки. Также демонстрирует продолжение роста британский фунт за счет данных PMI. В виду приближения нон-фарма, действовать на финансовых рынках по открытию новых позиций лучше не стоит!

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка с Дмитрием Лебедь

- 01 сентября 2016, 12:17

- |

Сегодня финансовые рынки насыщенны разносортной макроэкономической статистики Европы, Великобритании, Китая и США. Стоит ожидать повышенной волатильности на финансовых рынках. Курс американского доллара держится на стабильных позициях, но ослабляется против британского фунта, который получил поддержку со стороны данных PMI.

По позициям зафиксировали продажу индекса S&P500 на уровне тейк-профита. Прибыль составила +200 пунктов! Позиция по серебру остается открытой. Нефтяные котировки под давлением из-за вчерашних данных от Минэнерго США. Запасы сырой нефти и нефтепродуктов продемонстрировали свой рост. Единственной положительной нотой выступает объем добычи нефти, который просел.

Фондовые площадки вчера демонстрировали медвежье настроение. Благодаря китайским данным, они перешли в зеленую зону. Особенно это наблюдается на британском и американском рынке. Готовимся к основной повестке месяца, которая произойдет завтра – нон-фарм.

( Читать дальше )

Блог им. Demonchikkiev |Фокус Рынка с Дмитрием Лебедь

- 30 августа 2016, 10:52

- |

Валютный рынок демонстрирует слабую волатильность из-за ожидания инвесторов следующей публикации «нон-фарм». Такой сюжет наблюдался и вчера, и скорее всего, динамика будет сохраняться до пятницы. В целом, индекс американского доллара (USDX) чувствует себя хорошо, но подошел к уровню сопротивления.

Предлагаем обратить внимание на рынок металлов. Золото и серебро имеют хорошие уровни для длинных позиций. Также под давлением, скорее всего, будет оставаться и американский фондовый рынок. Курс рубля нейтрален, и будет таковым до пятницы. На первый план выходят и выборы 18 сентября. Нефтяные котировки на нейтральном уровне, несмотря на новые данные по поводу участия Ирана в переговорах по заморозке объема добычи нефти.

Хотите получать первыми наши сигналы? Тогда заходите к нам ВК-паблик.

Блог им. Demonchikkiev |Данные Nonfarm определят судьбу доллара

- 26 августа 2016, 17:35

- |

В последнее время публикация данных по рынку труда США, как правило, заканчивается тем, что финансовые рынки видят слегка нелогичные показатели. В одно время мы видели низкие данные по количеству новых рабочих мест за май, что вызвало разговоры о далеком состоянии экономики США от идеального. Далее мы уже стали свидетелями положительной информации, которая даёт повод вести разговоры о следующем повышении процентной ставки. А теперь вопрос в том, какими же будут следующие данные, и как они повлияют на курс американской валюты?

Следующая публикация данных, которая произойдет через неделю, станет кране важной. Можно сказать даже о том, что выход Nonfarm будет ключевым для решения ФРС по процентной ставке вплоть до следующей зимы. Суть в том, что в 2016 году остается лишь два заседания ФедРезерва, которые могут сопровождаться решением по повышению процентной ставки: сентябрь и декабрь.

Остальные два месяца осени (октябрь и ноябрь) стоит вычеркнуть, ведь ключевой повесткой данного периода для ФРС будут результаты президентских выборов США. Вряд ли Джанет Йеллен примет решение повысить процентную ставку, особенно учитывая «голубиный» настрой одного из претендентов – Дональда Трампа.

( Читать дальше )

Блог им. Demonchikkiev |Nonfarm значения для ФРС не имеет

- 11 июля 2016, 15:57

- |

Прошлые данные по рынку труда США удивили вновь. Только на этот раз с положительной стороны, поскольку был зафиксирован радикальный рост новых рабочих мест на +287 000. Уровень безработицы наоборот вырос с +4,7% до +4,9%, но только прошлое снижение с +5% до +4,7% мало кого воодушевило.

Какие, по сути, результаты для американской экономики и денежно-кредитной политики ФРС несут эти данные? Да никакие. Можно сказать, что прошлые отчеты NFP несут лишь статистическое значение и создают излишнюю волатильность на финансовых рынках.

То, что уровень безработицы и занятости населения страны волнует ФРС и Госпожу Йеллен – это ложь. Давно эти данные стали своеобразным барометром лишь того, какие комментарии будут во время протоколов ФРС – голубиные или ястребиные. Волатильность на рынке, конечно же, эти данные создают, и нам как трейдерам это идет лишь положительный знак.

Аналитикам и экономистам ФРС эти данные выступают или головною болью, или просто инструментом для популизма во время заседания и принятия решений по процентной ставке. Джанет Йеллен не проявляет никакого желания повышать процентные ставки в ближайший год, но

( Читать дальше )

Блог им. Demonchikkiev |Текущие торговые сигналы и ситуация на рынке

- 11 июля 2016, 11:13

- |

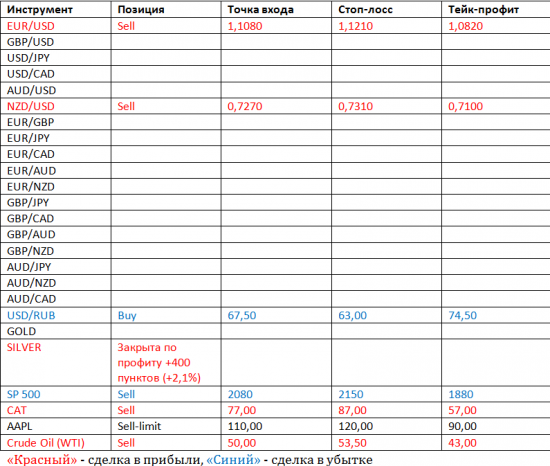

Позиция по серебру после обеда пятницы была без с/л и закрылась по уровню тейк-профита. Профит свыше 2% от движения инструмента. Открыта новая позиция по паре NZD/USD -0,7270.

На финансовых рынках преобладает оптимизм после данных по «нон-фарму» США. Данные оказались на удивление положительные, но вероятность повышения ставки ФРС все равно слишком низка. На этом фоне, фондовые котировки мира обновляют свои локальные максимумы. Сегодня стартует сезон корпоративной отчетности США. Начинает эту эстафету «местный сурок» — Alcoa (AA).

Также, сегодня были оглашены результаты местных выборов Японии, где победу одержали представители партии текущей власти. Это, в свою очередь, повысило вероятность дальнейшего смягчения Банка Японии, что обвалило курс японской иены, и наоборот, вызвало рост индекса Nikkei свыше 4%.

Успешного дня друзья, и заходите к нам в гости в ВК-паблик.

Блог им. Demonchikkiev |Текущие торговые сигналы и ситуация на рынке

- 08 июля 2016, 11:10

- |

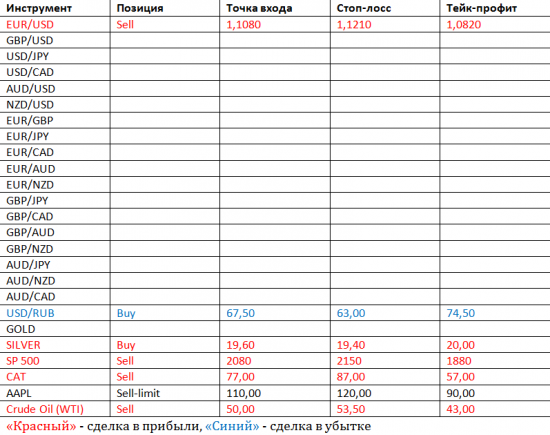

Не смотря на снижение цен по серебру и фиксацию вчерашней сделки по стоп-лоссу, было произведено открытие новой позиции на покупку по цене – 19,60.

Основное внимание рынка нацелено на сегодняшние данные по рынку труда США. Также, стоит обратить внимание на публикацию аналогичных данных канадского рынка. Вчерашний отчет от МинЭнерго США вызвал обвал нефтяных котировок на 6%. Основной причиной можно назвать данные по запасам бензина и мощности работы НПЗ, которые вышли негативными для нефти, притом, что сейчас пик автомобильного сезона.

Сами же финансовые рынки чувствуют себя слегка нервно. Несколько из-за США и нефти, сколько из-за выборов в Японии на этих выходных и банковского кризиса Италии. Не стоит забывать и про риски на рынке недвижимости Великобритании. Из-за этого всего, фондовые площадки находятся в отрицательной зоне.

Успешного дня друзья, и заходите к нам в гости в ВК-паблик.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс