Блог им. Demonchikkiev |Укрепление рубля в ближайшем квартале под давлением

- 02 декабря 2016, 14:39

- |

Последнее время динамика российского рубля находится в нейтральном положении. Общая тенденция рынка валют развивающихся экономик нисходящая, но российский рубль чувствует себя достаточно крепко. В первом квартале 2017 года у рубля остаются те же риски – это денежно-кредитная политика ЦБ РФ, которой придется снижать процентную ставку, и рынок нефти. Корреляция между «черным золотом» и рублем снижается, но причиной этого является вовсе не снижение доли дохода в госбюджете от экспорта энергоресурсов, а керри-трейд. Учитывая рост доходности трежерис и других облигаций, есть повод ожидать снижение влияния керри-трейда на курс рубля, что в свою очередь, может стать причиной его постепенного снижения в следующем году.

Учитывая все это, можно полагать то, что в ближайшее время главные риски и негативные факторы для российской валюты появятся именно под влиянием внешних рынков. Как мы полагаем, рынок казначейских облигаций станет главным системным риском для дальнейшего укрепления российского рубля. К примеру, если полгода назад дивергенция между трежерис и ОФЗ равнялась примерно 7%, то сейчас она составляет уже 6% и данный курс снижения может продолжаться. Стоит понимать и то, что те же американские инвесторы и другие иностранные игроки, покупая ОФЗ имеют определенные затраты, которые могут быть связанны с комиссиями и транзакциями на внешние рынки, что забирает с их текущих 6% прибыли около процента-двух.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Блог им. Demonchikkiev |Фокус Рынка с Дмитрием Лебедем

- 19 сентября 2016, 11:07

- |

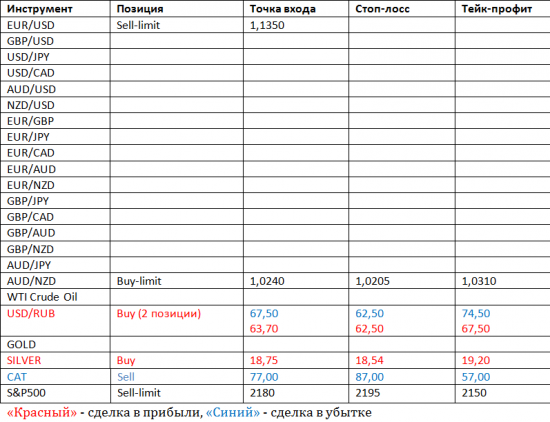

В пятницу вечером, у нас открылась позиция по серебру. Сегодня ночью, цена лишь немного не дошла до уровня тейк-профита. Несмотря на это, и далее ожидаем рост данного актива. Также стоит обратить внимание на российский рынок. Уже есть первые результаты голосования в Госдуму России. Лидерство держит партия текущей власти. После этих событий, курс российского рубля может начать свое ослабление. Индекс ММВБ и РТС в отрицательной зоне.

Блог им. Demonchikkiev |ММВБ в зоне риска

- 15 мая 2016, 11:22

- |

Мы имеем ключевой факт: индекс ММВБ достиг исторического максимума, который в прошлый раз был установлен еще в 2008 году. Но остается вопрос: а что дальше? Обновление исторического максимума или отскок вниз? Если говорить об опыте инвесторов с момента мирового кризиса, тогда рынок столкнулся с трехкратным падением. Возможно ли сейчас что-то подобное, или нет?

Рис.1. Динамика индекса ММВБ с 1998 года.

Как видите, вопросов у нас много. Но данная формальность вполне естественная из-за любопытства инвесторов, которые волнуются о своём капитале. В первую очередь, стоит сказать пару слов о том, как так получилось, что индекс ММВБ достиг исторического хая. Здесь у нас причинами выступают два ключевых фундаментальных фактора.

Первый фактор – это динамика рынка нефти. Данный ресурс важен для всей российской экономики. Соответственно, рост цен на нефть несет для себя и восстановление экономики России, и в том числе рост выручки таких крупнейших корпораций, как Газпром, Роснефть, Башнефть и многих других.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс