Блог им. Ashotmuradyan |Три причины инвестировать в ММК

- 12 августа 2017, 11:50

- |

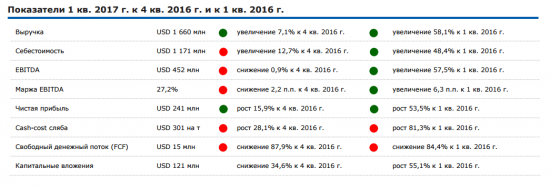

Чистая прибыль ММК за отчетный период выросла на 15,9% кв/кв и 53,5% г/г — до $241 млн. EBITDA в сопоставлении год к году увеличилась в 2,1 раза, достигнув $452 млн, благодаря отставанию темпов роста себестоимости товарной продукции от темпов роста выручки. Рентабельность по EBITDA составила 27,2%. Свободный денежный поток сократился в 6,4 раза, до $15 млн. Чистый долг остался практически неизменным — $187 млн, обеспечив соотношение NetDebt/EBITDA на уровне х0,1. Средняя цена реализации продукции ММК повысилась на 14,5% кв/кв в связи с сохранением высокого уровня цен на сталь на внешних рынках на фоне роста котировок коксующегося угля и укрепления рубля относительно доллара США.

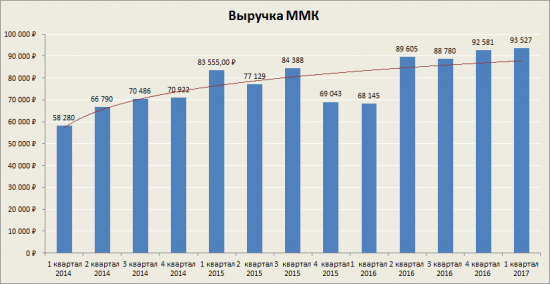

Выручка компании поднялась на 58,1% г/г и составила $1,050 млрд. Улучшение показателя связано с ростом средней долларовой цены реализации на 14,5% кв/кв. Рост цен на сталь, в свою очередь, проходил на фоне высоких цен на сырье для металлургии и укрепление рубля. Среди важных причин повышения выручки назову также повышение средней цены реализации товарной продукции сегмента «сталь» (Россия) и улучшение показателей в других сегментах бизнеса группы.

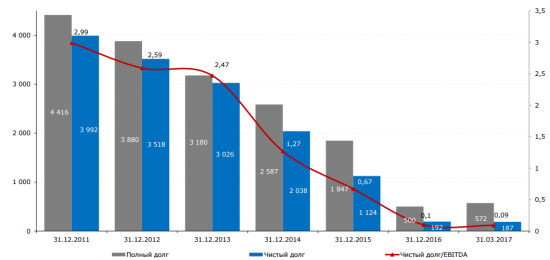

Чистый долг ММК за январь-март немного сократился по сравнению с уровнем на конец 2016-го и составил $187 млн. Как уже было упомянуто, этот фактор вкупе с ростом EBITDA привел к снижению соотношения между ней и чистым долгом до х0,09 — минимального значения по отрасли. В соответствии со стратегией финансирования компании в дальнейшем она предполагает привлекать долгосрочные заемные средства для финансирования закупки оборудования по крупным инвестиционным проектам под покрытие экспортно-кредитных агентств. Остальные инвестиции планируется осуществлять из собственных средств.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. Ashotmuradyan |Детский мир подтвердил свою привлекательность для инвесторов

- 10 августа 2017, 13:29

- |

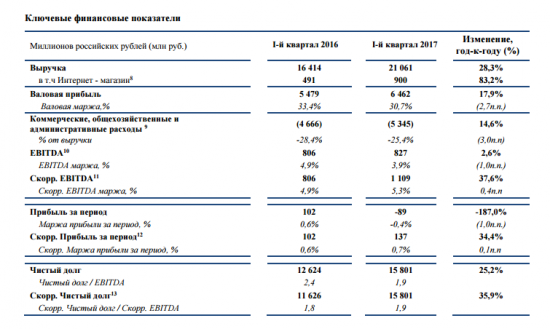

Выручка ритейлера увеличилась на 28,3% г/г, до 21,1 млрд руб. В соответствии с методологией, используемой в операционной и финансовой отчетности публичных продуктовых ритейлеров в России, сопоставимые продажи (like-for-like) сети магазинов Детский мир в России увеличились на 11,2%. Сопоставимый рост числа чеков составил 13,3% при снижении сопоставимого размера среднего чека на 1,9%. Валовая прибыль поднялась на 17,9% г/г, до 6,5 млрд руб., валовая рентабельность составила 30,7%. Доля коммерческих, общехозяйственных и административных расходов в проценте от выручки сократилась с 28,4% до 25,4% благодаря повышению операционной эффективности и сокращению расходов. Скорректированная EBITDA повысилась на 37,6% г/г — с 0,8 млрд руб. до 1,1 млрд руб. Маржа скорректированной EBITDA составила 5,3%. Показатель EBITDA без учета корректировок составил 0,8 млрд руб. Скорректированная прибыль увеличилась на 34,4% г/г, до 137 млн руб. Прибыль без учета корректировок оказалась на уровне 89 млн руб. Соотношение чистый долг/скорректированная EBITDA LTM-март по итогам квартала равнялась 1,9х. В 2016 году магазины сети Детский мир посетили свыше 154 млн покупателей, и их число продолжает постоянно расти.

( Читать дальше )

Блог им. Ashotmuradyan |Пять причин доверить свои средства ФСК ЕЭС

- 08 августа 2017, 15:09

- |

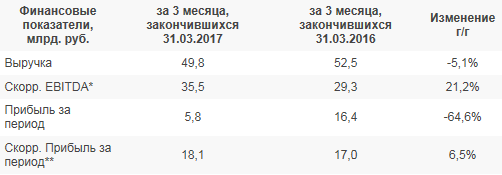

Прибыль компании сократилась на 64,6% г/г, до 5,8 млрд руб. из-за признания убытка в размере 12,4 млрд руб. в связи с возвратом контроля над Нурэнерго. Напомню, что в конце января суд кассационной инстанции отменил решение о банкротстве ОАО «Нурэнерго» и направил дело на новое рассмотрение в суд первой инстанции.

Скорректированная прибыль ФСК без учета эффекта от восстановления контроля над Нурэнерго поднялась на 6,8% г/г и достигла 18,1 млрд руб. EBIDTA выросла на 21% г/г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс