SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании AMarkets |Все серебро мира от «Демонократии»

- 04 марта 2013, 09:30

- |

- Разместил(а) AForex Markets, Март 4, 2013

- Просмотр блога

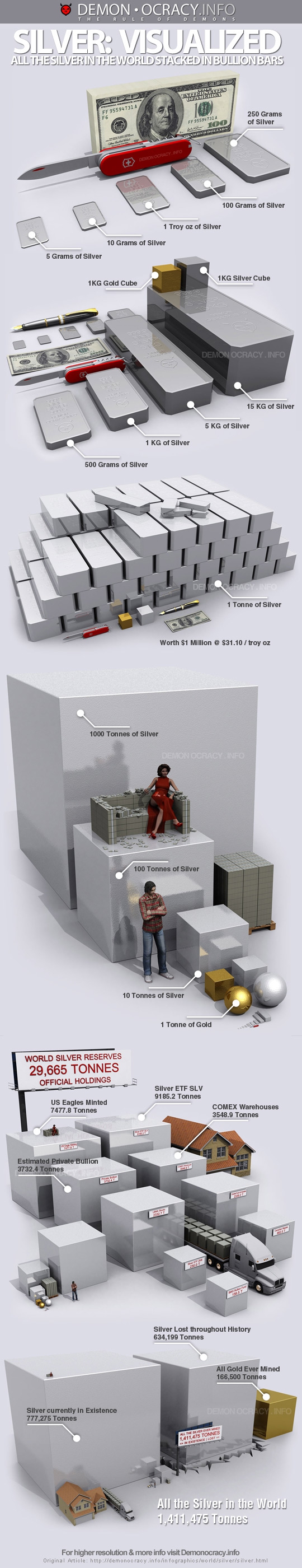

Ресурс Demonocracy.info, известный составлением качественных инфографических материалов экономической тематики, явил миру очередной шедевр – «Все серебро мира в слитках» — по материалам AForex.

Ресурс Demonocracy.info, известный составлением качественных инфографических материалов экономической тематики, явил миру очередной шедевр – «Все серебро мира в слитках» — по материалам AForex.Историческое кумулятивное соотношение производственных объемов золота к серебру находится на уровне 1:10.7. Ценовое соотношение серебра к золоту на сегодняшний день – 1:50.

Инфографика позволяет оценить масштаб 1.411 млн тонн серебра, когда-либо добытых за всю историю человечества. Добытые объемы сравниваются с государственными запасами и резервами, а также золотом.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог компании AMarkets |Премаркет Фондового Рынка. Прогноз Артема Деева.

- 01 марта 2013, 12:12

- |

- Разместил(а) AForex Markets, Март 1, 2013

- Просмотр блога

На торгах четверга ключевые фондовые площадки снова оказались во власти негативных тенденций. Улучшить настроения инвесторов не смоли даже достаточно неплохие статистические данные по ряду европейских экономик и США. Данные по безработице в Германии, вопреки ожиданиям, зафиксировали снижение на 3 тыс. человек. Уровень, безработице остался на прежнем значении в 6,9%, но учитывая последнюю тенденцию, пересмотр в лучшую сторону вопрос времени.

На торгах четверга ключевые фондовые площадки снова оказались во власти негативных тенденций. Улучшить настроения инвесторов не смоли даже достаточно неплохие статистические данные по ряду европейских экономик и США. Данные по безработице в Германии, вопреки ожиданиям, зафиксировали снижение на 3 тыс. человек. Уровень, безработице остался на прежнем значении в 6,9%, но учитывая последнюю тенденцию, пересмотр в лучшую сторону вопрос времени.Основная статистика вчерашнего дня была опубликована по Штатам, где экономический рост в 4 квартале составил всего лишь 0,1%, оказавшись гораздо хуже ожиданий, поскольку аналитики предполагали, что проводимые ФРС меры монетарного стимулирования найдут свое отражение в более оптимистичных показателях. Кроме того, вчера вечером были опубликованы еще и данные по еженедельным заявкам на пособия по безработице США, которые, стоит отметить, превзошли ожидания аналитиков, снизившись с 366 тыс. до 344 тыс. Возможно такие данные смогли бы удержать рынки от еще большей просадки, но после того как стало известно, что Республиканский законопроект о секвестре расходов, являющийся альтернативой автоматическому сокращению расходов на 85 млрд. долларов с марта, не был принят Сенатом, сдерживать рыночных «медведей» было уже невозможно. На фоне такой неопределенности инвесторы снова всерьез обеспокоились за перспективы восстановления мировой экономики, логичным следствием чего и стало бегство из финансового риска с одновременными поисками достойной альтернативы среди защитных активов.

( Читать дальше )

Блог компании AMarkets |Fortune: новый скрытый налог для среднего класса

- 01 марта 2013, 12:10

- |

- Разместил(а) AForex Markets, Март 1, 2013

- Просмотр блога

Согласно данным Fortune, по обновленной программе социальной помощи Obamacare домохозяйства с ежегодным доходом более $200 тыс будут платить дополнительные 0.9% на доход и дополнительные 3.8% на каждый отдельно взятый инвестиционный доход (от вложения в акции, облигации, сырьевые и деривативные биржевые инструменты) – по материалам AForex.

Согласно данным Fortune, по обновленной программе социальной помощи Obamacare домохозяйства с ежегодным доходом более $200 тыс будут платить дополнительные 0.9% на доход и дополнительные 3.8% на каждый отдельно взятый инвестиционный доход (от вложения в акции, облигации, сырьевые и деривативные биржевые инструменты) – по материалам AForex.Основная проблема повышенных налогов состоит в том, что налоги не корректируются на инфляцию. Инфляционный рост доходов приведет к росту налоговых выплат и тому обстоятельству, что все большее число семей будет подпадать под налогообложение при достижении порога в $200тыс.

Центр налоговых политик США прогнозирует, что под одно или оба налоговых увеличения попадут порядка 2.4% американских семей. К 2022 году число таких семей вырастет до 4.6%, к 2032 – до 9%.

В Калифорнии и Нью-Йорке налоговые увеличения, вероятно, затронут 20% населения и даже больше.

Блог компании AMarkets |Кейс от Уолл-Стрит: Крис Мартенсон о своих сильно «медвежьих» взглядах на фондовый рынок США

- 01 марта 2013, 12:09

- |

- Разместил(а) AForex Markets, Март 1, 2013

- Просмотр блога

По утверждению известного экономиста, стратега, финансового блогера и колумниста Криса Мартенсона, с точки зрения технического анализа, акции американских компаний в настоящее время сильно перекуплены – по материалам AForex.

По утверждению известного экономиста, стратега, финансового блогера и колумниста Криса Мартенсона, с точки зрения технического анализа, акции американских компаний в настоящее время сильно перекуплены – по материалам AForex.С фундаментальной точки зрения, все выглядит еще хуже – слабеющий ВВП США, рост налогов, негативное влияние программ «социалки» Обамы, секвестр бюджета, растущие цены на бензин, хроническая безработица и др.

Мартенсон полагает, что перечисленные причины станут драйверами для падения фондового рынка на более чем 40% в период между сегодняшним днем и стартом осени 2013 года. Правда, всегда остается вероятность того, что ФРС мобилизует все возможные и невозможные силы для искусственного поддержания рынка на плаву. Тем не менее, как считают многие экономисты, эффективность третьего раунда «смягчения» QE3 намного ниже, чем двух предыдущих. Даже, если ФЕД увеличит объем ежемесячных выбросов ликвидности в рынок – рынку не избежать серьезных коррекций.

( Читать дальше )

Блог компании AMarkets |Американским компаниям становится хуже в Китае

- 01 марта 2013, 12:07

- |

- Разместил(а) AForex Markets, Март 1, 2013

- Просмотр блога

Согласно свежему отчету Коммерческой палаты США в Шанхае, американские компании, осуществляющие свою деятельность на территории Китая, за прошедший год пережили существенное снижение продаж и падение уровня выручки на фоне снижения темпов роста ВВП Китая. Другой отрицательный фактор – усложнение бюрократических процедур, которые отрицательно влияют на бизнес компаний из США – по материалам AForex.

Согласно свежему отчету Коммерческой палаты США в Шанхае, американские компании, осуществляющие свою деятельность на территории Китая, за прошедший год пережили существенное снижение продаж и падение уровня выручки на фоне снижения темпов роста ВВП Китая. Другой отрицательный фактор – усложнение бюрократических процедур, которые отрицательно влияют на бизнес компаний из США – по материалам AForex.Как следует из отчета, вероятней всего, китайские власти умышленно создают для иностранных компаний более сложные условия функционирования во имя создания более выгодных условий для своих отечественных компаний.

На фоне падающего ВВП (7.8% в 2012 году – худший результат с 1990 года) правительство Китая старается сократить зависимость от динамики инвестиционного сектора и торговли, делая акцент на сервисных отраслях и внутреннем потреблении.

( Читать дальше )

Блог компании AMarkets |Торговые идеи от Ковжарова Сергея на 28 февраля 2012

- 28 февраля 2013, 12:13

- |

- Разместил(а) Сергей Ковжаров, Февраль 28, 2013

- Просмотр блога

Добрый день!

Добрый день!Долгожданное назначение нового главы Банка Японии произошло — им стал г-н Курода. Одним из заместителей

назначен г-н Ивату, который считается ярым сторонником мягкой денежной политики. Рынки отреагировали соответственно — индекс Nikkei225 закрывается ростом седьмой месяц подряд, а йена ослабела к большинству других валют. Уже появились прогнозы по курсу USDJPY в 95.50, 97 и даже 100 до конца текущего квартала. Я согласен с этими прогнозами.

Аукционы в Италии вчера прошли успешно, а г-н Драги в своем выступлении отверг предположения о дальнейшем

снижении процентных ставок. Это дало поддержку единой валюте и позволило достичь уровня в 1.3150. Сегодня в 12:55 МСК вы ожидаем данных по безработице в Германии. Хорошие цифры могут двинуть евро к 1.32 и даже к 1.3250.

Валюты Океании чувствуют себя хорошо на локальных новостях. Я предпочитаю покупать их против йены. Любители экзотики могут добавить сюда же SGDJPY.

Впечатляет отскок в фондовых индексах США, а также сильное ралли в австралийском индексе (AUS200). Однако покупать сейчас, на мой взгляд, опасно — завтра может вступить в силу секвестр в США.

Предлагаю постоять в стороне.

Желаю прибыльного дня!

Блог компании AMarkets |Casey Research: «Краткосрочная боль золота обернется долгосрочной нирваной»

- 28 февраля 2013, 12:12

- |

- Разместил(а) AForex Markets, Февраль 28, 2013

- Просмотр блога

Согласно отчету консалтинговой компании Casey Research (глава компании – Дав Кейси, автор бестселлера «Кризисное инвестирование»), золото непременно возобновит свой уверенный рост в ближайшем будущем, несмотря на некоторые сложности в данный момент времени – по материалам AForex.

Согласно отчету консалтинговой компании Casey Research (глава компании – Дав Кейси, автор бестселлера «Кризисное инвестирование»), золото непременно возобновит свой уверенный рост в ближайшем будущем, несмотря на некоторые сложности в данный момент времени – по материалам AForex.Главный драйвер для золота – массовое QE, в которое оказались вовлечены все крупнейшие ЦБ мира. Текущая отметка в $1600 за унцию – безусловно, не предел для роста – утверждает Дав Кейси. В то же время не исключается вероятность, что в ближайшем будущем золото может откатиться до уровня $1500, прежде чем вернется на растущий тренд.

Сам инвестор утверждает, что продолжает активно аккумулировать физическое золото как «актив безопасности». Кейси настроен особенно «по-бычьи» в отношении акций золоторудных компаний, в отношении которых прогнозируется огромный спекулятивный потенциал. Кейси также уточнил, что в данный момент «против рынка золота крупные силы затевают серьезные игры» во имя создания почвы для активной манипуляции в данном сегменте. Посему краткосрочный трейдинг на этом рынке сопряжен с большим риском. Если золото уже в портфеле – лучшая стратегия на данный момент это «hold».

Блог компании AMarkets |Wal-Mart в опасности – экономика США в опасности?

- 28 февраля 2013, 12:10

- |

- Разместил(а) AForex Markets, Февраль 28, 2013

- Просмотр блога

Крупнейшая розничная сеть Wal-Mart переживает серьезные проблемы, и это есть сигнал больших проблем в экономике США – по материалам AForex.

Крупнейшая розничная сеть Wal-Mart переживает серьезные проблемы, и это есть сигнал больших проблем в экономике США – по материалам AForex.Вот эти проблемы:

• Истечение срока действия налоговых льгот. Это мощный удар по американскому потребителю. Для розничной сети потребительское обнищание символизирует собой минус $80 с каждого покупателя в месяц.

• Цены на еду растут быстрее, чем совокупная инфляция. Департамент сельского хозяйства США предсказывает рост цен на отметке 3-4% на 2013 год. Базовая инфляция – 2%.

• Цены на бензин выросли на 30 центов за январь-февраль 2013 года. Рост цен на бензин всегда негативно сказывается на продажах в крупных сетях. Более того, стоимость топлива закладывается в розничные цены.

( Читать дальше )

Блог компании AMarkets |McKinsey: «Развитие финансовых рынков на паузе»

- 28 февраля 2013, 12:09

- |

- Разместил(а) AForex Markets, Февраль 28, 2013

- Просмотр блога

Эксперты компании McKinsey & Co полагают, что мировая экономика в настоящий момент времени переживает затяжную паузу в качественном развитии финансовых рынков, — по материалам AForex.

Эксперты компании McKinsey & Co полагают, что мировая экономика в настоящий момент времени переживает затяжную паузу в качественном развитии финансовых рынков, — по материалам AForex.Эксперты компании видят картину следующим образом: кризис длится уже почти шесть лет, двигаясь спиралеобразно и затрагивая разные пласты экономик, и при этом глобальный финансовый сектор застыл в нерешительности. Основная дилемма для финансовых рынков – какой путь выбрать: вернуться к предкризисной глобализации или же, напротив, стать более локальными с жесткой привязкой к конкретной стране или группе стран, чтобы нести меньше глобальных рисков.

Межстрановые потоки капитала сегодня на 60% ниже по своим объемам предкризисных максимумов. Банки евро-региона сократили свои вложения в зарубежные банки на $3.7 трлн. Ежегодный прирост объема финансовых активов в мировом обороте снизился до отметки 1.9% против 7.9%, имевших место на протяжении 17 лет до момента кризиса. По сути, скорость роста финансовых активов в мировом обороте (читай – скорость роста мировых финансовых рынков) сегодня ниже, чем темпы роста ВВП в развивающихся странах.

( Читать дальше )

Блог компании AMarkets |Премаркет Фондового Рынка. Прогноз Артема Деева.

- 28 февраля 2013, 12:07

- |

- Разместил(а) AForex Markets, Февраль 28, 2013

- Просмотр блога

На вчерашних торгах мировые фондовые индексы замедлили стремительное снижение, спровоцированное политической неопределенностью в Италии. Более того некоторым фондовым активам даже удалось отметиться в зеленой зоне, чему поспособствовало выступление в Сенате главы ФРС Бена Бернанке, а также неплохие макроэкономические данные европейского региона. Речь Бернанке, отметившего перспективы роста американской экономики в 2013 году, а также результативность программы количественного смягчения, удовлетворила инвесторов, опасавшихся изменений в монетарном курсе ФедРезерва, а опубликованная в течение дня экономическая статистика послужила еще одним мощным основанием для улучшения рыночных настроений. Согласно вышедшим данным индекс потребительского доверия GfK по Германии увеличился с 5,8 до 5,9 пункта, а экономика Великобритании в 4 квартале выросла на 0,3% г/г, в то время как прогнозировали неизменность прошлого значения. Учитывая активность рыночных «быков», вернувшихся в расположение финансовых активов, выходит, что ситуация с политической нестабильностью в Италии постепенно отходит на второй план. Инвесторы полагают, что коалиционное большинство в том или ином виде все же будет сформировано, тем более что этого требуют и без того серьезные экономические проблемы внутри валютного блока.

На вчерашних торгах мировые фондовые индексы замедлили стремительное снижение, спровоцированное политической неопределенностью в Италии. Более того некоторым фондовым активам даже удалось отметиться в зеленой зоне, чему поспособствовало выступление в Сенате главы ФРС Бена Бернанке, а также неплохие макроэкономические данные европейского региона. Речь Бернанке, отметившего перспективы роста американской экономики в 2013 году, а также результативность программы количественного смягчения, удовлетворила инвесторов, опасавшихся изменений в монетарном курсе ФедРезерва, а опубликованная в течение дня экономическая статистика послужила еще одним мощным основанием для улучшения рыночных настроений. Согласно вышедшим данным индекс потребительского доверия GfK по Германии увеличился с 5,8 до 5,9 пункта, а экономика Великобритании в 4 квартале выросла на 0,3% г/г, в то время как прогнозировали неизменность прошлого значения. Учитывая активность рыночных «быков», вернувшихся в расположение финансовых активов, выходит, что ситуация с политической нестабильностью в Италии постепенно отходит на второй план. Инвесторы полагают, что коалиционное большинство в том или ином виде все же будет сформировано, тем более что этого требуют и без того серьезные экономические проблемы внутри валютного блока.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс