Блог компании Иволга Капитал | Время денег. Что дает повышение ключевой ставки до 12% облигациям, акциям и рублю

- 16 августа 2023, 07:29

- |

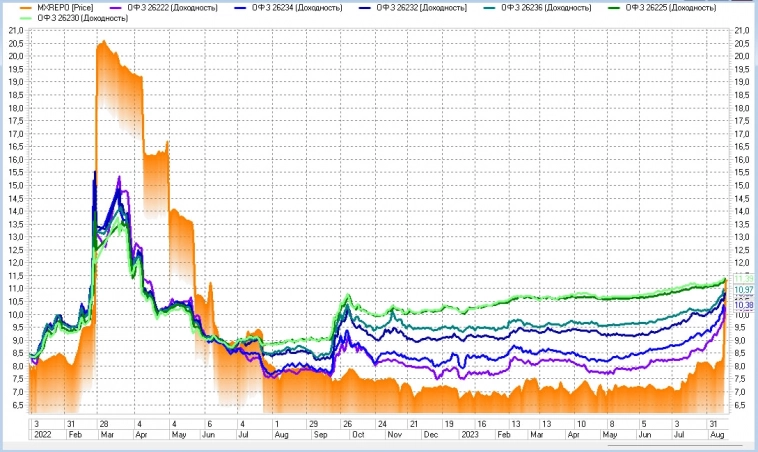

Вчера Банк России не только поднял ключевую ставку на внушительные 3,5% годовых, с 8,5% до 12%. Он, видимо, поднял ее на опережение. Мы не гадали о том, каким и когда будет повышение. Но ставили на то, что решение ЦБ будет эмоциональным, или вызывающим эмоции.

Разговоры о грядущих ограничениях на движение капитала, о ставке 15% представляются следствиями эмоций. Вероятность подобных сценариев оцениваем как низкую.

Регулятор, думаем, остановил, а не поставил на паузу, ослабление рубля, резко повысив его стоимость = снизив доступность.

Денежный рынок, доходность которого сейчас должна зафиксироваться на 11-12% годовых, стал грозным конкурентом еще не перестроившемуся рынку облигаций. Последний какое-то время может держаться за счет минимума новых размещений. Но когда-то первичное предложение вернется, и вернется оно, наверно, не с теми незначительными подвижками купонов вверх, что мы видели вчера или увидим сегодня. Ключевой ставке 12% вполне может соответствовать средняя доходность первичного предложения 18%+, если речь о ВДО.

Рынок акций тоже в зоне риска. Перспективы не радужные.

Из собственной практики. Мы будем смещать доли активов в пользу рублей в наших стратегиях управления капиталом, включая собственный капитал.

Кроме того, рост ставки тянет за собой и рост спроса на нее. У нас уже со вчера заметный приток активов на денежный рынок (для Иволги это в первую очередь сделки РЕПО с ЦК), который, вероятно, будет иметь развитие. Это те деньги, которые не придут в акции или облигации, или уйдут из них.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайттеги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

по своему портфелю акций судить, денег сейчас на одну треть, прибыль за четыре месяца 50%, покупаю я только услуги, ничего не надо. В ближайших планах купить по распродаже облигаций фиксировать доход.