Блог компании Иволга Капитал | Портфель ВДО. 9,8% с начала года. Четверть активов - рейтинги А- и выше. Половина - МФО и строители

- 15 июня 2023, 07:31

- |

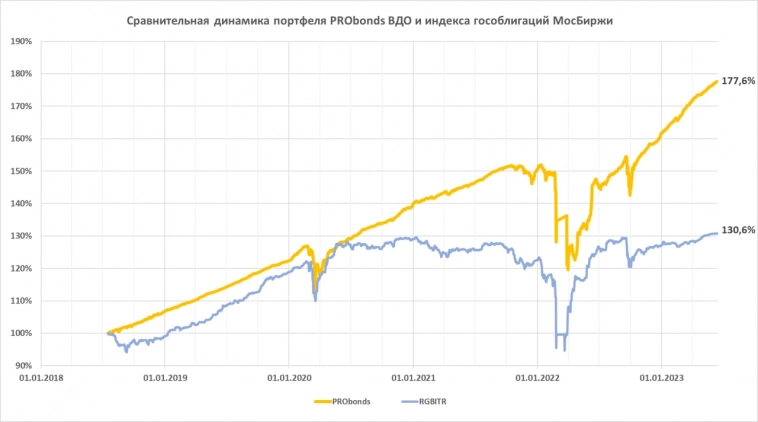

Результат портфеля PRObonds ВДО с начала 2023 года – 9,8%. Если июнь будет спокойным, первые 10% портфель перешагнет за полгода. При внутренней доходности 13,4% (сумма доходностей купленных облигаций и размещения свободных денег) за весь нынешний год можно рассчитывать и на 16-17%. Но расчеты на нашем рынке – дело примерно бесполезное.

За последние 365 дней портфель дал 21,3%, а с момента запуска в июле 2018 года – 77% (около 12,5% годовых за неполные 5 лет).

Сделки. Сегодня на первичном размещении будут куплены облигации МФК Фордевинд (только для квалинвесторов, ruBB-, 500 млн.р., YTM 17,2%), на 3% от активов.

О предыдущей серии сделок (она еще не завершена) здесь: t.me/probonds/9713

Приведу пару диаграмм про структуру портфеля.

Во-первых, кредитные рейтинги. Средний кредитный рейтинг портфеля сейчас – ВВВ-. Но рейтинговый разброс внутри портфеля максимально широк. И, надеюсь, будет меньше. Так, мы последовательно избавляемся от рейтинговой группы В-, В, В+. Сейчас на нее приходится 14,1% активов. Тогда как рейтинги А- и выше, куда входят и свободные деньги (НКЦ как контрагент по их размещению имеет кредитный рейтинг ААА), занимают 23,5% активов, почти четверть. Более 40% портфеля – рейтинги ВВ-, ВВ, ВВ+. Эта часть в дальнейшем останется значительной, хотя наверно не увеличится. А увеличиваться должна группа ВВВ-, ВВВ, ВВВ+. И уровень А-, А.

Вообще, мы стремимся выйти на средний рейтинг портфеля ВВВ+, чтобы меньше нервничать и иметь больше маневра в операциях. Ликвидности это поможет, доходности не помешает.

Во-вторых, отраслевая структура. Здесь всё не столь системно. Три отрасли, МФО, строительство и лизинг – более 70% активов. Две из них, МФО и строительство – более половины. До недавнего времени диверсификации добавлял сельхозсектор, но на сегодня это менее 3% активов, причем долю АПК мы снижаем намеренно. Специально расширять спектр отраслей задачи нет, как нет и реальной возможности. Остается отдавать преимущество качеству отдельных эмитентов, а не на их отраслевой принадлежности.

______________________________________

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой (https://ivolgacap.ru/upload/medialibrary/Probonds_methodology.pdf). Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель учитывает комиссионные издержки (0,1% от величины сделки) и опирается на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Помню Шевченко набирали хорошо.