Блог компании Иволга Капитал | Портфель высокодоходных облигаций PRObonds ВДО. Результаты и ближайшие сделки

- 06 июня 2022, 07:46

- |

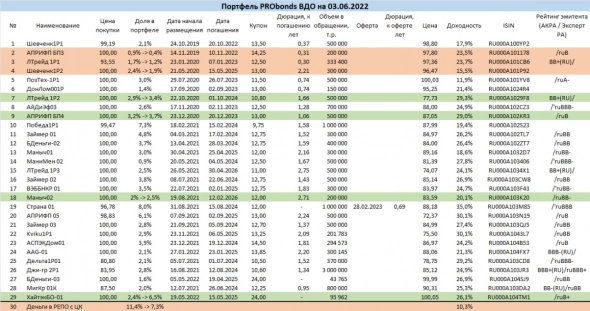

Результат. Портфель PRObonds ВДО продолжает восстановление после февральско-мартовского обвала. С начала года его убыток сократился до -10,2% (31 марта убыток достигал -22%). Текущая средняя доходность позиций портфеля, включая денежную, составляет 23,6% (оценка – Московская биржа, Cbonds). Если портфель избежит дефолтных потерь, а его восстановление будет линейным, 2022 год он закроет вблизи +2%, для этого от текущих значений ему потребуется подняться на 13,5%. Этот сценарий можно считать одновременно и оптимистичным, и целевым.

Поскольку, к сожалению, дефолтные риски не являются полностью предсказуемыми, работать нужно не только с их исключением, но и с их компенсацией. Для этого сейчас и далее будут проводиться ребалансировки портфеля и ряд спекулятивных операций, причем не только в сегменте высокодоходных облигаций.

Операции в портфеле. На прошедшей неделе начала расти доля облигаций ХайтэкБО-01. Сегодня эта доля должна быть увеличена сразу до 6,5%, на первичном рынке (по итогам пятницы доля 2,4%). Из них от 3 до 4,5% будут в дальнейшем проданы с ориентиром средней цены 102% от номинала. Заявка на продажу первых 2% Хайтэка по этой средней цене будет выставлена на текущей же неделе. Недавнее размещение ООО «Центр-резерв» показало, что цели вполне достижимы, бумаги ЦР за несколько дней поднялись к 104% от номинала.

Корректировки пройдут внутри выпусков АПРИ Флай Плэнинг, АО им Т.Г. Шевченко и Маныч-Агро, а также ЛК Лизинг-Трейд. Доля АПРИФП БП3 на текущей неделе сокращается с 0,9% до 0,4% в пользу полупроцентного роста доли АПРИФП БП4. Шевченк1Р2 сокращается также на 0,5% до 1,9% параллельно с ростом доли Маныч02 на 0,5% до 2,5%. Доля ЛТрейд 1P1 снижается на 0,5% до 1,2%, доля ЛТрейд 1P2 увеличивается на 0,5% до 3,4%. Все эти изменения будут проведены в течение ближайших 5 торговых сессий равными частями по средней цене торгов.

Портфели PRObonds отражают точку зрения их автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля PRObonds ВДО (прежнее название PRObonds #1) проводятся в соответствии с открытой методикой. Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

А так, да. Андрей, Вы нас учили — брать по размещению, кататься на котировках и купонах, но вовремя прощаться, не дожидаясь погашения.