Блог компании Иволга Капитал | Краткий обзор портфелей PRObonds. Результативность в 2020 году в сравнении с популярными инвестиционными инструментами

- 04 января 2021, 05:04

- |

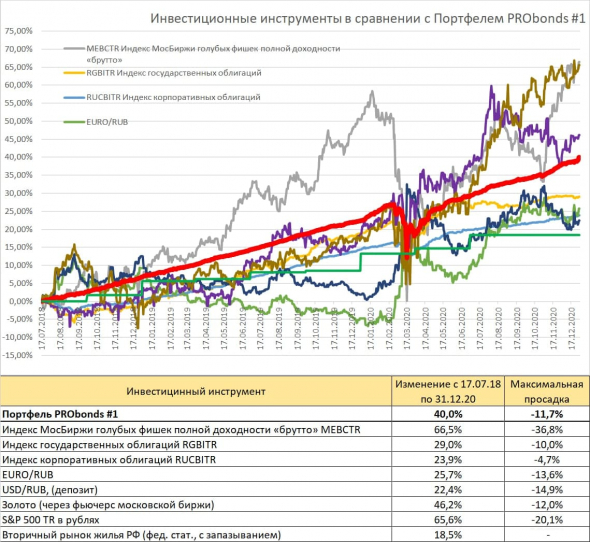

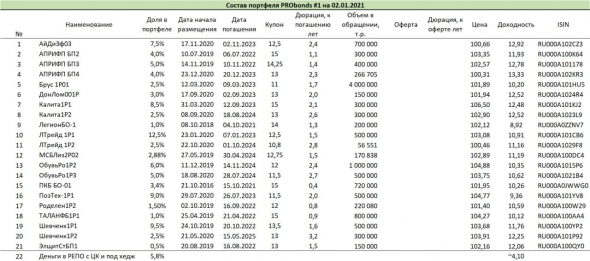

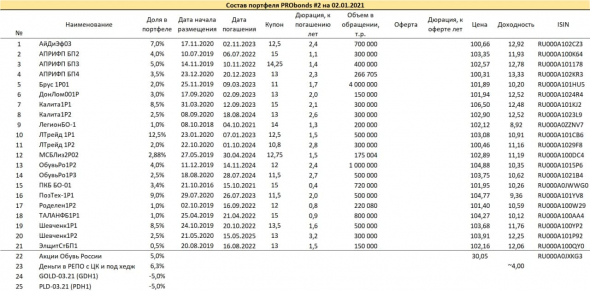

По итогам декабря оба публичных портфеля PRObonds заняли 4-е строчки в своих рейтингах сравнения с популярными инвестиционными инструментами. Портфель #1 сохранил ее, портфель #2, наконец, обогнал по динамике индекс гособлигаций и поднялся на 1 строку.

Судьба второго портфеля под вопросом. Его результативность планировалась как более высокая. Продолжу его вести, но с пересмотром подхода к будущим операциям. Портфель #1, напротив, в 2020 году показал результаты даже выше ожиданий.

2021 год прогнозирую более сложным для наших в первую очередь облигационных инвестиций. При пессимистичном развитии событий доходности портфелей могут опуститься до 9-10% годовых (не утверждаю, что это минимум, но предполагаю, что значений ниже нам удастся избежать). Не в силу общего снижения доходностей, а по причине высоко вероятных проблем сегмента высокодоходных облигаций. Стабильные 13%+ годовых, которые мы наблюдали на нем в 2019-20 годах, скорее всего, уйдут в прошлое. Я бы ожидал от сегмента ВДО в 2021 и 2022 годах средней доходности на уровне 6-8% годовых. О причинах пессимизма напишу отдельно в течение этих каникул. Если ошибаюсь, и сегмент продолжит давать прежние доходности, портфели PRObonds с высокой вероятностью будут находиться вблизи средних ставок, т.е. выше 12% годовых. Если прав, то задача нашей управляющей команды – сохранить доходности публичных портфелей (как и доходности портфелей доверительного управления) на приемлемом уровне, вне конкуренции с банковскими депозитами и рублевой инфляцией. Считаю, что мы с ней справимся даже в сложных рыночных обстоятельствах.

Все операции портфелей публикуются в открытом доступе, до момента совершения. Не является инвестиционной рекомендацией (подробнее: www.probonds.ru/upload/files/15/35d1bb8a/Disklei%CC%86mer_dlya_portfelei%CC%86.pdf).

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- 04 января 2021, 07:13

- 04 января 2021, 11:27

- 04 января 2021, 11:21

- 04 января 2021, 11:28

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал