SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. andreihohrin

PRObondsмонитор. ОФЗ, облигации субъектов федерации и первый эшелон корпоратов. Недовольство доходностями.

- 22 октября 2020, 07:11

- |

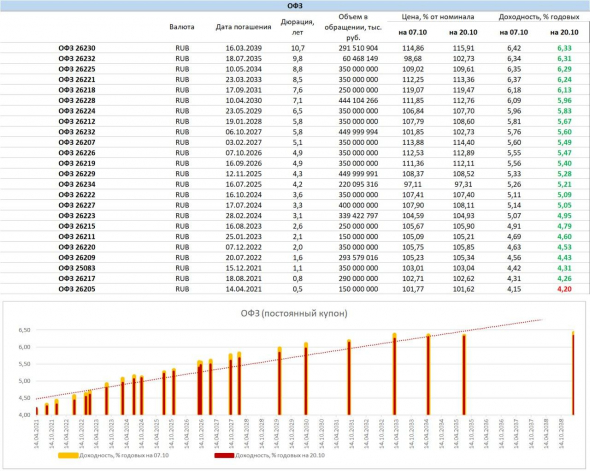

Считал, что ОФЗ свое не отпадали, а они 2 последние недели все-таки растут в цене. Пусть и незначительно. Воздержусь от оценок будущей динамике. Но вот что считаю очевидным, так это предстоящую стабильность ключевой ставки. В пятницу у Банка России нет варианта не сохранить ее на уровне 4,25%. С одной стороны, дальнейшее понижение – экономический стимул (который, кстати, способен серьезно подкосить банковскую систему). С другой – на стимулирование нужны деньги, а как их занять под нерыночный процент? По мне, и ключевая ставка, и доходности ОФЗ на исторически минимальных значениях. Соответственно, короткие бумаги в качестве депозита до востребования – да. Длинные как попытка получения спекулятивного дохода и просто беспроблемное вложение – нет.

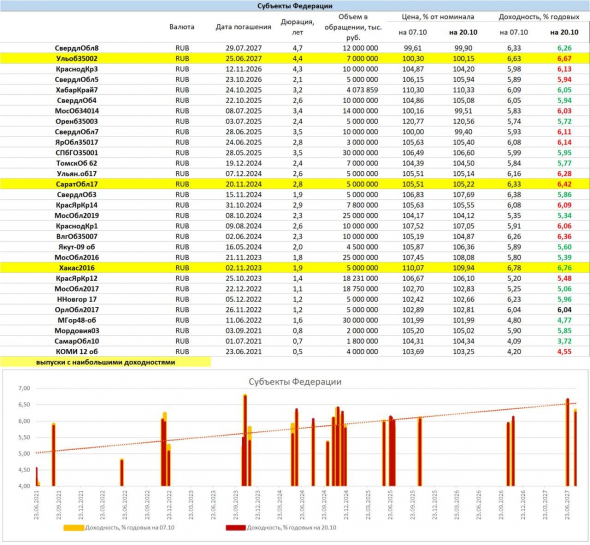

Облигации субъектов федерации. Мы ведь по умолчанию считаем, что «всех будут спасать». Отчего не спасти дефицитный российский регион? В такой логике, если вкладываться в госдолг, то, как и прежде, в долг региональный. Здесь вариантов 6%+ больше. По меньше мере, эти 6%+ не будут сопряжены с внезапными для многих приступами волатильности, которыми отличается «длинный конец» ОФЗ.

Первый эшелон российских корпоративных облигаций заслуженно остается под давлением. Оно почти незаметно, но доходности понемногу растут. По моим, возможно, субъективным наблюдениям, компании в 3 и тем более 4 квартале стали занимать больше и чаще. И, по-моему, на всех просто перестает хватать денег. Менее качественные заемщики, дававшие раньше значительные премии по доходности, способны сегодня привлечь деньги дешевле, чем даже 2-3 месяца назад. Но в целом конкуренция за дешевые деньги становится жестче. И 5-е или 6-е ставки даже для компаний максимального кредитного качества становятся менее достижимыми, как и менее инвестиционно оправданными.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

510

2 комментария

А где Мордовия? Там почти 7.

- 22 октября 2020, 07:51

+1

Mezantrop, есть только короткая, по почти 6. остальное, видимо, не прошло по фильтру оборота/ликвидности

- 22 октября 2020, 07:54

Читайте на SMART-LAB:

Портфель облигаций с ежемесячной выплатой. Февраль 2026

Игорь Галактионов С увеличением капитала должна расти не только цифра на счёте, но и качество жизни. Решить эту задачу поможет портфель,...

17:55

Анти-БПЛА — новая необходимость для промышленности и инфраструктуры #SOFL_тренды

Продолжаем нашу трендовую рубрику! Почему БПЛА и анти-БПЛА — это новая технологическая тенденция? С марта 2026 года в России начинается массовое...

17:33

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка