Редактор Боб

Доллар в ближайшие полгода продолжит слабеть относительно мировых валют, считает большинство опрошенных Ведомостями экспертов

- 28 ноября 2025, 10:47

- |

Доллар в ближайшие полгода продолжит слабеть относительно мировых валют, считает большинство опрошенных «Ведомостями» экспертов. Этому будут способствовать вероятное снижение ставок ФРС, давление на регулятор со стороны Белого дома и смягчение политики ликвидности.

JPMorgan прогнозирует снижение индекса доллара DXY на 3% к середине 2026 г. Индекс учитывает стоимость доллара против корзины из шести валют, где евро имеет наибольший вес (57,6%). С начала года индекс уже упал почти на 9%. На открытии торгов 27 ноября DXY находился на уровне 99,503 пункта. Падение началось после заявления Дональда Трампа о «масштабных торговых пошлинах». По данным Bloomberg, за первые 100 дней его президентства доллар показал худшую динамику за 52 года.

Снижение курса доллара ожидают аналитики Совкомбанка, «Альфа капитала», «БКС мир инвестиций» и другие эксперты. Среди причин — рост госдолга США и возможное возобновление ФРС программы количественного смягчения (QE). В Bloomberg ожидают, что ставка ФРС достигнет дна к концу 2026 г., что может быть связано с промежуточными выборами в конгресс США.

( Читать дальше )

- комментировать

- 313

- Комментарии ( 1 )

Мы ожидаем, что выручка группы Аэрофлот за 3кв25 увеличилась на 2% г/г до 264 млрд ₽, скорректированная EBITDA составила 56 млрд ₽ (-16% г/г), а СЧП – 11,5 млрд ₽ (-47% г/г) - РенКап

- 27 ноября 2025, 18:02

- |

Внешние сложности и временные ограничения воздушного пространства оказали существенное негативное воздействие на операционную активность группы: пассажиропоток сократился на 3,2% г/г до 16,6 млн пассажиров, а рост пассажирооборота замедлился до 0,6% г/г до 45,7 млрд пкм. Также вынужденная отмена ряда рейсов и укрепление курса рубля, по нашей оценке, привели к дальнейшему замедлению темпа роста средних доходных ставок.

В результате мы ожидаем, что выручка группы за период увеличилась лишь на 2% г/г до 264 млрд руб. Скорректированная EBITDA составила 56 млрд руб. (-16% г/г), а скорректированная чистая прибыль – 11,5 млрд руб. (снижение в 1,9 раза).

Мы ожидаем, что результаты Транснефти за 3кв25 практически не изменятся относительно 2кв25: выручка 356 млрд ₽, EBITDA 148 млрд ₽, чистая прибыль 73 млрд ₽ - Ренессанс Капитал

- 27 ноября 2025, 15:14

- |

Мы ожидаем, что результаты компании практически не изменятся квартал к кварталу, что обусловлено противовесными факторами: с одной стороны, 3 квартал традиционно является более слабым для компании с сезонной точки зрения, с другой — рост объемов прокачки позволил во многом компенсировать этот эффект.

Напомним, что компания не раскрывала результаты по итогам 3кв24, поэтому мы проводим сравнение на квартальной базе.

Мы ожидаем, что в декабре будет восстановление спроса на валюту, поэтому пока не рассматриваем укрепление рубля как устойчивое - Т-Инвестиции

- 27 ноября 2025, 14:46

- |

Софья Донец, главный экономист Т-Инвестиций:

Рубль не устает удивлять сильной динамикой. Поддержку ему оказывают, вероятно, операции экспортеров на фоне налогового периода конца месяца, а также подстройки к последним санкциям. Спрос на валюту пока не ожил, хотя это типично для конца года. Мы ожидаем, что в декабре будет восстановление спроса на валюту, поэтому пока не рассматриваем укрепление как устойчивое

Источник

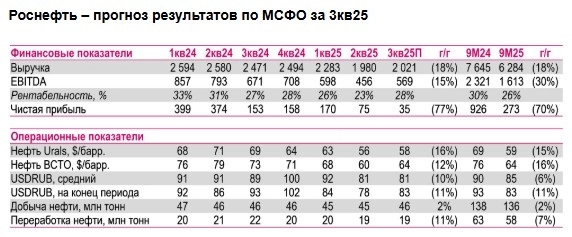

Мы ожидаем, что выручка Роснефти в 3кв25 сократится на 18% г/г до 2 трлн ₽, EBITDA снизится на 15% г/г до 569 млрд ₽, а чистая прибыль составит 35 млрд ₽ против 153 млрд ₽ годом ранее - РенКап

- 27 ноября 2025, 13:34

- |

В пятницу (28 ноября) Роснефть представит результаты по МСФО за 3кв25.

Мы ожидаем, что выручка компании сократится на 18% г/г до 2 трлн руб. из-за ухудшения конъюнктуры рынка нефти. По этим же причинам EBITDA Роснефти может снизиться на 15% г/г до 569 млрд руб. При этом рост относительно 2кв25 может составить 25% из-за увеличения крэк-спредов, небольшого роста маржи сегмента добычи и объема добычи нефти.

Мы также оцениваем, что чистая прибыль компании составит 35 млрд руб. на фоне падения показателя EBITDA, роста чистых процентных расходов и неденежных убытков, в частности убытка от курсовых разниц.

При крайне избыточной долговой нагрузке у Сегежи практически не осталось вариантов для выживания, кроме рефинансирования по высоким ставкам или очередной допэмиссии - Market Power

- 27 ноября 2025, 12:58

- |

Сегежа отчиталась по МСФО за девять месяцев:

— Выручка: ₽68,3 млрд (-10% год к году);

— Скорр. OIBDA: ₽3,1 млрд (-63%), рентабельность 4,6%;

— Скор. чистый убыток: ₽19,5 млрд (31%);

— Чистый долг: ₽61,2 млрд (-57%).

Падение выручки говорит о том, что в сектре наблюдается стагнация. На компанию давит негативная макроконъюнктура в том числе укрепление рубля.

Падение операционной прибыли гораздо сильнее. Высокая доля постоянных затрат при снижениие цен и объемов реализации привели к тому, что маржа резко схлопнулась. Допэмиссия не решила ситуацию с долгом компании окончательно. Компания остается убыточной на операционном уровне. Все заработанные деньги уходят на процентные платежи. Как следствие, мы видим гигантский убыток.

Несмотря на предыдущую допэмиссию долговая нагрузка в текущих условиях выглядит избыточной. И у компании, по сути, не так много вариантов дальшейшего выживания. Это либо рефинансирование по высоким ставкам, либо — очередная допэмиссия.

Источник

Алор Брокер рекомендует покупать акции Мосбиржи по ценам ниже 170 руб. и с целевой ценой 220 руб.

- 27 ноября 2025, 11:44

- |

Игорь Соколов из Алор Брокер отмечает, что в следующем году стоит ожидать оживления на рынке IPO, и это приведет к росту доходов Мосбиржи.

Нужно помнить, что акции Мосбиржи являются в том числе неким страховочным активом от падений на рынке — компания все равно заработает свою комиссию вне зависимости от текущего тренда.

Он советует покупать акции Мосбиржи по ценам ниже 170 рублей и с целевой ценой 220 рублей.

Источник

Если инфляционная картина в ближайшие 2-3 недели не изменится на столе СД Банка России точно будет вариант снижения КС на 50 бп. — MMI

- 27 ноября 2025, 11:04

- |

По данным Росстата с 18 по 24 ноября:

• ИПЦ вырос на 0.14% vs 0.11% и 0.09% в предыдущие недели

• Без томата и огурца: 0.10% vs 0.05% и 0.04%

• В ноябре: 0.40%

• С начала года: 5.23%

• За 12 мес: около 7%

• Цены на бензин снижаются 3-ю неделю подряд: -0.26% vs -0.22% и -0.18%

По ноябрю, по-видимому, будем иметь рост ИПЦ что-то порядка 0.6% мм / 6.8% гг. По нашим оценкам, текущие темпы роста цен в ноябре складываются вблизи 4% mm saar

Бурный рост корп.кредита, плохая ситуация с бюджетом, высокие ИО населения и скачок в ценовых ожиданиях бизнеса — это всё очень плохие сигналы в отношении будущей инфляции. Но текущая инфляционная картина складывается удовлетворительно. Остывание рынка труда – тоже хороший сигнал. Поэтому в декабре на столе СД Банка России точно будет вариант снижения КС на 50 бп. Или не будет… если инфляционная картина в ближайшие 2-3 недели изменится

Источник

Deutsche Bank повысил прогноз цены на золото на 2026 год до $4450 за унцию

- 27 ноября 2025, 10:06

- |

Deutsche Bank повысил прогноз цены на золото на 2026 год до $4450 за унцию. Растущий спрос со стороны центральных банков и инвестиционных фондов (ETF) продолжает опережать предложение, оставляя меньшую долю для ювелирного рынка.

Банк ожидает, что в следующем году цена золота будет колебаться в диапазоне $3950–4950. При этом потоки ETF обеспечат поддержку цены на уровне не ниже $3900 за унцию.

Дефицит предложения на рынках серебра, платины и палладия повысит их чувствительность к росту цен на золото. Прогноз на 2027 год сохраняется на уровне $5150.

Среди рисков — возможное ужесточение политики ФРС США и сокращение покупок со стороны управляющих резервами.

Источник

По итогам 2025 г. чистая прибыль Мосбиржи может снизиться на 25% относительно прошлого года, по оценкам аналитиков — Ведомости

- 27 ноября 2025, 09:20

- |

Квартальная прибыль Мосбиржи превысила ожидания Ренессанс Капитала и Синары благодаря меньшим операционным расходам, несмотря на рост численности персонала. Чистый процентный доход сохранился на уровне 14 млрд руб., хотя ставка RUONIA снизилась на 2,6 п. п. до 18,1%.

Прибыль поддержало восстановление резерва на 1 млрд руб. Скорректированная чистая прибыль в 16,5 млрд руб. совпала с ожиданиями. Рост комиссионных доходов обеспечили облигационный и срочный рынки.

По итогам 2025 г. чистая прибыль может снизиться относительно 79 млрд руб. прошлого года. Прогнозы: Финам – 59,9 млрд руб. (-24%), Альфа-банк – 58–60 млрд руб., Эйлер – 58 млрд руб.

Снижение ключевой ставки ЦБ с 21% до 16,5% окажет давление на процентный доход, но стимулирует переток средств с депозитов на биржу и активизацию IPO.

Целевые цены на акции: Т-инвестиции – 182 руб. (+4,9%), Альфа-банк – 200 руб. (+15,3%), Финам – 237 руб. (+36,6%), Эйлер – 240 руб. (+38,3%).

Источник

теги блога Редактор Боб

- CNYRUB

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- Детский мир

- дивиденды

- Доллар

- Доллар рубль

- Евраз

- золото

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- юань

- Юнипро

- ЮТэйр

- Яндекс