Блог им. doctor |Как можно торговать VIX прямо сейчас.

- 06 марта 2020, 00:06

- |

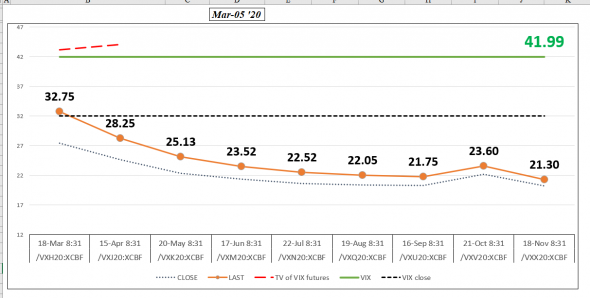

VIX — почти 42, мартовский фьючерс на VIX — 32,75. 35/45 вертикальный колл-спред в март18 стоит около 2.

Если предположить, что VIX останется на том же уровне до экспирации мартовских опционов, то где окажется мартовский фьючерс, который является базовым активом для мартовских опционов? Он сравняется с VIX. То есть, 35/45 колл-спред будет стоить 41,99 — 35 = 6,99. Прибыль 4,99.

Понятно, что, скорее всего, к экспирации мартовских опционов, VIX на тех же уровнях не останется. Как же нам застраховаться от этого?

Один из вариантов, купить коллы (вертикали, бабочки) в SPY/SPX. Сроком до экспирации не больше двух недель, так как текущая IV очень высокая.

На какую сумму купить SPY коллы? У нас потенциальная прибыль от VIX колл-спреда почти 5. Думаю, если потратим на SPY коллы 20-40% от нее, то это будет нормально.

На каких страйках искать? На расстоянии не больше ширины АТМ стреддла в используемой серии.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. doctor |Тета выходных дней.

- 21 ноября 2015, 13:22

- |

Исходя из анализа писем, поступающих на мой сайт, можно сделать вывод, что большинство людей, интересующихся опционами, полагает, что тета распадается линейно. Конечно, на длительном временном отрезке, тета распадается со скоростью, которую показывает опционный калькулятор. Например, если калькулятор показывает, что тета опциона равна 25 рублей, то большинство опционщиков будут уверены, что они получат эти 25 рублей к началу следующей торговой сессии. А в случае выходных?

Тета выходных дней исчезает из опционов к концу торговой сессии в пятницу!

Маркет-мейкеры — не дураки (в основном). От них бесплатных денег не дождешься. Если бы «выходная» тета оставалась в опционах к окончанию пятничной торговой сессии, то другие трейдеры начали бы продавать такие опционы. И в понедельник утром, на открытии торговой сессии, закрыли бы свои позиции, получив всю «выходную» тету.

Что делают маркет-мейкеры? Простую вещь. Они начинают убирать «выходную» тету как можно раньше. Например: где-то в полдень четверга они переводят часы в своей программе для котировок на пятницу. Переводя стрелки часов вперед, они уменьшают теоретическую стоимость опционов. Да, конечно, можно уменьшить прогноз по волатильности, но тогда в понедельник его придется опять изменять. А переводя время вперед, никаких лишних манипуляций делать не надо.

К началу пятничной торговой сессии в котировальной программе уже стоит субботнее время. К концу этой сессии на часах маркет-мейкеров уже воскресенье.

( Читать дальше )

Блог им. doctor |Кривая волатильности и ее влияние на выбор опционной позиции.

- 23 мая 2015, 12:53

- |

Обычно, думая какую позицию инициировать, народ рассуждает так: думаю, что вола упадет, и индекс будет торговаться в таком-то диапазоне, продам-ка я «железный кондор». Или так: прогнозирую, что на момент погашения индекс будет около определенной цены, и волатильность не изменится, продам я «железную бабочку». И это, в принципе, правильно и объяснимо. На это сделан акцент в популярных опционных книгах. Но есть еще один момент, который сильно важен при выборе позиции, и про который не очень много рассказывают для начинающих опционщиков. Да и не все продвинутые опционщики обращают свое внимание на это.

Этот момент — форма кривой волатильности.

Как пишут в книгах? При падении фондового рынка подразумеваемая волатильность растет, а при росте — падает. Но вместе с изменением уровня волатильности может изменяться и форма ее кривой.

У любого индекса, любой акции, любого актива существует собственная нормальная форма кривой волатильности. Но в моменты высокой или низкой волатильности форма кривой волатильности может становиться более крутой или более пологой.

( Читать дальше )

Блог им. doctor |Временной распад. Типичная ошибка при его сборе :-)

- 23 мая 2015, 12:49

- |

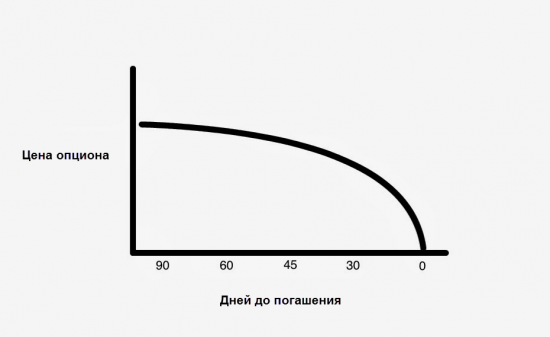

Уверен, что все начинающие опционщики знакомы с графиком, показывающим экспоненциальное уменьшение стоимости опциона за последние 30 дней до погашения.

Также уверен, что у людей, которые видят этот график в первый раз, сразу возникает идея продавать путы и коллы «без денег» с маленьким сроком до погашения. В виде «голой» продажи, или в виде спредов, и собирать временной распад у лузеров, которые такие опционы покупают.

Круто! Скоро мне «накапает» много бабла :-)

Знаете ли вы, что это классическая ошибка продавцов опционов? Этот график показывает временной распад только опционов «около денег».

Временной распад опционов «без денег» не похож на временной распад опционов «около денег»!

Опционы «без денег» не только «распадаются» различно от опционов «около денег», но они также незначительно изменяются в цене при приближении к погашению.

( Читать дальше )

Блог им. doctor |Обновленный "Офис доктора Опциона" работает.

- 11 марта 2015, 11:02

- |

Блог им. doctor |Про опционную (и не только) конференции

- 28 января 2015, 15:59

- |

В связи с планируемой опционной конференцией хочу спросить всех посетителей предыдущих

подобных мероприятий: Вынесли ли вы что-нибудь полезное для себя и для применения в торговле? Или все то,

что получили, можно было найти бесплатно или за меньшие деньги в интернете?

Вспоминая свои поездки на такие мероприятия, причем не только в России, лет 13-15 назад, всегда было ощущение, что это

трата времени. Конечно, там можно было купить различные материалы, но сейчас есть интернет. За все время встретил только

одного человека, который ХОТЕЛ научить других. Конечно, за деньги, но у него было реальное желание передать свой опыт.

Попытался посмотреть несколько видео с последних конференций, которые есть на смарте, и после 10-15 минут

меня не покидало стойкое ощущение потраченного зря времени. А я ведь смотрел это бесплатно :-) Не знаю чтобы я

чувствовал, если бы еще заплатил за это деньги :-)

Да, на такие мероприятия хорошо ездить на конторские деньги (ХАЛЯВА), или если ты продавец «трейдерских» секретов,

или программ, «незаменимых» для трейдинга. Но ездить на свои — сильно сомневаюсь. Разве что встретиться со знакомыми.

А что думаете Вы?

Блог им. doctor |Покрытый колл. Варианты защиты. Вопросы - ответы.

- 25 августа 2013, 11:46

- |

- to dijap. Слишком много если...)) В траекториях можно запутаться, их нет смысла анализировать. Все гораздо проще, если статистику использовать и dh

Ни в коем случае я не имел в виду, что: Используйте эту стратегию с предложенными вариантами корректировок и у Вас будет гарантированная прибыль. Идея была в том, чтобы поделиться некоторым общим алгоритмом принятия решений при продаже пута. Поэтому много «если». Естественно, в каждом конкретном случае, страйки, количество опционов будут различными. Например, потому что наклон волатильности в различных активах различный.

С моей точки зрения, ни одна опционная стратегия не несет гарантированной прибыли. Без управления ни одна позиция в долгосрочной перспективе прибыли не принесет. Как управлять — это уже тема для другого разговора.

Математической модели движения рынка пока нет (или может я о ней не знаю). Все мат. модели описывают рынок в том или ином приближении. А что касается дельта-хеджирования (если я правильно понял dh), если Вы знаете как с его помощью получать стабильную прибыль, поздравляю. Я не нашел в дельта-хеджировании удовлетворительного для себя ответа.

2

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс