Андрей Хохрин

Нефть. Даже 40 долл./барр. в сложившейся обстановке - дорого

- 10 апреля 2020, 07:53

- |

Итогового соглашения о сокращении добычи нефти расширенный альянс вчера не принял, но приблизился к нему. Предварительно, в мае-июне ОПЕК+ снизит добычу на 10 млн.барр. в сутки. Затем будет происходить постепенное ослабление сокращения: до конца 2020 года сокращение будет составлять 8 млн.барр./сутки, с января 2021 по апрель 2022 года – 6 млн.барр. Итоги встречи представителей ОПЕК+ не опубликованы из-за отсутствия согласия Мексики.

Готовность стран – производителей нефти к широким договоренностям – страховка от будущих падений. 22 доллара за баррель Brent и 19 – за WTI можно считать долгосрочными минимумами. Сокращение добычи на 10 млн.барр. – это сокращение мирового производства примерно на 12%. В то же время, со стороны США, крупнейшего производителя нефти, нет фактической готовности к участию в ценовом регулировании. Россия и Саудовская Аравия, по итогам предстоящих договоренностей, предположительно, должны сократить производство до 8,5 млн.барр./сутки. Штаты с их примерно 14 млн.барр. лишь увеличат отрыв от конкурентов. Играть в таком положении по общим правилам совсем не обязательно. Дональд Трамп и не пытается.

( Читать дальше )

- комментировать

- 2К

- Комментарии ( 4 )

Краткое видео-интервью Романа Гольдмана (Goldman Group) о жизни и бизнесе здесь и сейчас

- 09 апреля 2020, 08:41

- |

Прослушивание и просмотр уставшего, но спокойного главы Goldman Group — это для держателей облигаций Мясничего, АгроЭлиты, ИС петролеума, должно быть, не лишнее сейчас.

( Читать дальше )

Кошмара не произошло

- 09 апреля 2020, 07:55

- |

Кошмара не произошло. Силами ли медработников, ограничений или сама собой, мировая тенденция роста заболеваемости коронавирусом свелась к арифметической прогрессии. Всплески распространения еще наверняка будут, но в целом, 100 тысяч заболевших за сутки – примерное пиковое значение этой пандемии. Конечно, оперировать голыми цифрами – известное лукавство, но чтобы при таких темпах вирусом переболел каждый из 7,8 млрд. жителей планеты, потребуется более 200 лет. Более трети новых случаев заражения приходится сейчас на США, и даже если их число вырастет вдвое, до 60 тыс. в сутки, на заражение всей Америки уйдет около 15 лет.

Продолжаю скептически относиться к не менее разрушительным, чем самоотверженным трудам мирового сообщества в борьбе с пандемией. Инвестор и киноперсонаж Майкл Бьюрри, заработавший на схлопывании ипотечного пузыря в 2007-8 годах, кажется, неплохо описал происходящее. Спасибо российскому Forbes за перевод и выдержки! (https://www.forbes.ru/newsroom/finansy-i-investicii/397297-samaya-razrushitelnaya-sila-predskazavshiy-krizis-investor)

( Читать дальше )

МСБ-Лизинг выпустил отчетность за 2019 год

- 09 апреля 2020, 06:55

- |

И она нам понравилась.

И она нам понравилась.Да, МСБ не показывает кратных приростов в рэнкинге Эксперт РА. Выручка осталась приблизительно на уровне 2018 года (720 млн рублей), прибыль снизилась на 25 млн руб. (впрочем, скорее 2018 год был выбросом: из-за повышения НДС закрылся ряд сделок в портфеле, и многие лизинги показали аномальную прибыль по году). Но МСБ сохранил органичность в своем развитии. Консервативность компании позволяет спокойно пережить снижение Нового Бизнеса, так как средства на платежи по НДС резервируются и не ставятся в прибыль. Компания не ставит в прибыль и авансы, таким образом создавая дополнительные резервы на случай роста просрочки. Наконец, за 2019 год компания смогла существенно диверсифицировать пассивы и снизить стоимость фондирования при росте срока портфеля. По моей оценке, МСБ-Лизинг — одна из наиболее подготовленных к кризису компаний

( Читать дальше )

"Обувь России": результаты 2019 года

- 08 апреля 2020, 08:13

- |

ПАО «ОР» отчиталась о результатах за 2019 год. Команда «Иволги Капитал» проанализировала их, и дала оценку действиям компании в кризисной ситуации.Анализ отчетности 2019 ПАО «ОР»Некоторые цифры

ПАО «ОР» отчиталась о результатах за 2019 год. Команда «Иволги Капитал» проанализировала их, и дала оценку действиям компании в кризисной ситуации.Анализ отчетности 2019 ПАО «ОР»Некоторые цифры- 1)Выручка выросла на 18,6% до 13,7 млрд рублей, причем оборот маркетплейса westfalika.ru составил более 1 млрд руб. за первый квартал работы, а LFL выручка выросла на 0,8%

- 2)EBITDA выросла на 25,5% до 3,583 млрд рублей, причем рентабельность по EBITDA составила 26,1%

- 3)Чистая прибыль выросла на 26,7% до 1,687 млрд рублей

- 4)Долг/EBITDA по итогам года составил 3,3х

- Компания планомерно переходит в онлайн, и по итогам 2019 года показала первые результаты. Частично текущий и практически полностью будущий рост запасов обусловлен именно работой по реализационной схеме (то есть без покупки на баланс) работы через маркетплейс

- Неденежная выручка аудируется E&Y, и является взаимозачетом между крупными китайскими поставщиками, «Обувью России» и мелкими оптовиками, с которыми работает Группа

- OCF(денежный поток от текущих операций) планово отрицателен по итогам 2019 года. Компания нарастила розничную сеть на 25% до 908 магазинов по итогам года, то есть инвестиционная программа по росту сети завершена. Задача компании – вывод магазинов на проектную мощность, а также их трансформация к модели маркетплейса

- Логистические цепочки нарушены из-за карантинных мер, и их быстрого восстановления не ожидается, поэтому значительные текущие запасы оцениваются как позитивный фактор

- МКК «Арифметика» сильно отличается по своей клиентской базе от классических МФО, так как все клиенты проходят предварительный этап в виде выплат по рассрочке. Разумеется, в текущих условиях Группа дает каникулы и не начисляет пени и штрафы, но поток все равно продолжается за счет онлайн-оплат. Микрофинансовое направление уже переживало шоки благосостояния населения в 2014-2016 гг. без потерь для бизнеса, что дополнительно сигнализирует о качестве риск-менеджмента

- Розничные продажи Группы Компаний сильно диверсифицированы как между сегментами товаров, так и по способу и форме оплаты (сильно развита рассрочка). Это дает дополнительную стабильность в условиях снижения доходов населения

- Группа уже перевела предварительные переговоры с основными кредитующими банками (Сбербанк, ВТБ, ПСБ) и имеет понимание, что процентные платежи, а также погашения будут перенесены. Также Группа имеет понимание, что арендные платежи будут значительно снижены, что сокращает текущие расходы в условиях снижения выручки

( Читать дальше )

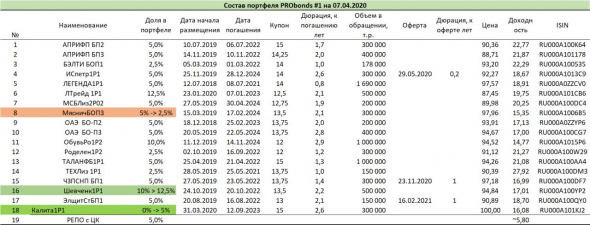

Изменения в портфелях PRObonds: добавляются облигации Калита 001Р-01, увеличивается доля облигаций Шевченко 001P-01, снижается доля облигаций Мясничий БО-П03

- 08 апреля 2020, 07:55

- |

В портфеле #1 добавление выпуска Калита 001Р-01 происходит на 5% от капитала, на свободные деньги. В портфеле #2 добавление тоже на 5% от капитала, но за счет вывода из портфеля облигаций Мясничий БО-П03 (при средней цене вывода не ниже 98,5-99% от номинала).

Помимо вывода из портфеля #2 доля выпуска Мясничий БО-П03 будет уменьшена и в портфеле #1 с 5% до 2,5% за счет увеличения доли АО им. Т.Г. Шевченко 001P-01 с 10% до 12,5%.

( Читать дальше )

Россия - антилидер по бюджетным тратам на борьбу с экономическим кризисом. Пока

- 08 апреля 2020, 07:34

- |

Сейчас активно обсуждается поддержка национальных экономик правительствами тех или иных стран. У нас это сводится к осуждению относительной пассивности федеральной власти в ее поддерживающих мерах. Хорошую иллюстрацию приводит profinance.ru со ссылкой на Bloomberg.

Диаграмма отображает оценку доли бюджетных трат и компенсаций на социальную и экономическую поддержку в сравнении с ВВП страны, для нескольких государств. Россия здесь – очевидный антилидер. Причина скупости закономерна: падение нефти способно сократить годовой бюджет на 10% и без пандемических потерь.

Но давайте мысленно поманипулируем светом в конце тоннеля. Да, недостаточное компенсационное госфинансирование позволило экономике опуститься в весьма глубокую яму. Но несмотря на последствия, которых мы еще толком не ощутили, сам спуск уже состоялся. Фактически, запущен и социальный конфликт. Осознание проблем в президентской администрации и правительстве, традиционно, происходит постепенно. Однако должно произойти. А дальше – эффект низкой базы и масса накопленных и почти не тронутых резервов для восстановительных работ. Оправданно и, думаю, недолго ждем развертывания нормальных программ стимулирования экономики и спроса.

( Читать дальше )

Вирусные наблюдения и эксперименты

- 07 апреля 2020, 08:39

- |

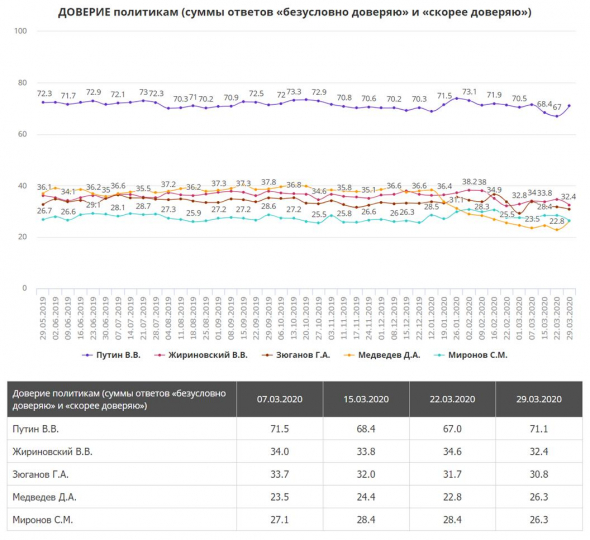

Продуктивных мыслей на финансовые темы в голову не приходит. Выскажу очередное общее предположение: коронавирусный кризис, явно отразившись на экономике, запускает и разрушительные процессы в политике и обществе. По крайней мере в России.

Вчера таксист 15 минут без перерыва склонял по матери российскую власть в целом, президента в частности, заодно «Роснефть» с Игорем Сечиным, причем с аргументацией и в цифрах, ссылаясь на дынные «Бизнес ФМ». Лейтмотив его протеста: власть вводит санитарные ограничения, окэй, но не предлагает осязаемых мер поддержки.

За последние дни подобные тезисы слышу от каждого второго собеседника. И у меня уже нет прежнего устойчивого ощущения, что критика власти – это про вечно недовольное и весьма тихое меньшинство. Включая предпринимательское. Критика, причем весьма неразборчивая, похоже, уходит вширь. Даже невзирая на оценки доверия к политикам от ВЦИОМ.

А я пока ставлю собственный эксперимент, налоговый. Владимир Путин в обращении к нации 25 марта сообщил о предполагаемой отсрочке малому и среднему бизнесу по всем налогам, кроме НДС, на ближайшие 6 месяцев. Мы решили придержать уплату единого налога за 4 квартал 2019 года. Пока что ждем законодательных разъяснений. За истекшие 11 дней Госдума приняла поправки в НК о налогообложении депозитов, ввела наказания за нарушения режима ЧС, но инициатив о широких налоговых послаблениях для субъектов МСП все еще не обсуждала. Пеня на несвоевременную выплату единого налога, по счастью, мала, первый месяц — 1/300 ключевой ставки в день. Но будет немного обидно заплатить и ее, за неверную трактовку слов президента.

( Читать дальше )

Почему не стоит серьезно рассчитывать на дальнейший рост нефти

- 06 апреля 2020, 08:19

- |

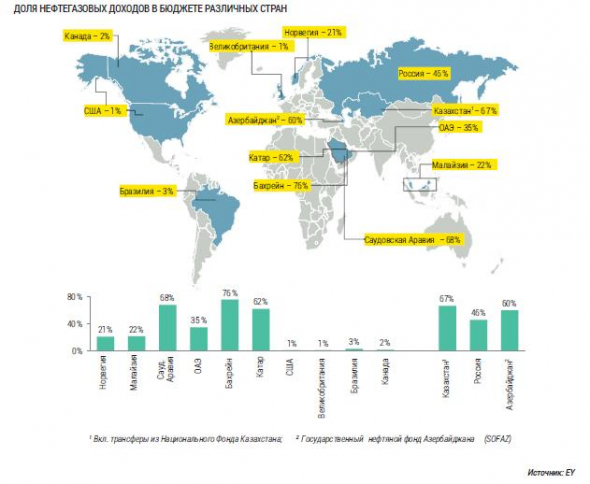

Нефть с начала апреля выросла более чем на 50%, с 22 до 35 долл./барр. для сорта Brent. Причиной стали надежды на прекращение ценовой войны между Саудровской Аравией и Россией и включение в механизм ценообразования Соединенных Штатов. Подверг бы сомнению эти надежды, основываясь всего на одном факте: по состоянию на 2019 год доля нефтегазовых доходов в бюджете России составляла около 45%, в бюджете Саудовской Аравии – около 68%, в бюджете США – около 1%.

Россия и Саудовская Аравия затеяли войну, в которой нельзя выиграть. Ее причиной стало резкое увеличение доли США в производстве и экспорте нефти в течение 2016-2020 годов, пока ОПЕК+ сокращала добычу в качестве меры поддержки цен. Смысл апрельского разрыва картельных соглашений сводился к тому, что пострадает третья сторона, т.е. к выдавливанию с рынка американских сланцевиков, себестоимость добычи которых в разы превышает российскую или саудовскую.

( Читать дальше )

Продолжение выходных создает для держателей облигаций новые риски

- 06 апреля 2020, 07:21

- |

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал