Vladimir Kiselev

Недельный свайп: снижение ставок по ипотеке, крах We Work и реклама Wall Street Journal времен холодной войны

- 17 ноября 2019, 14:03

- |

Макро

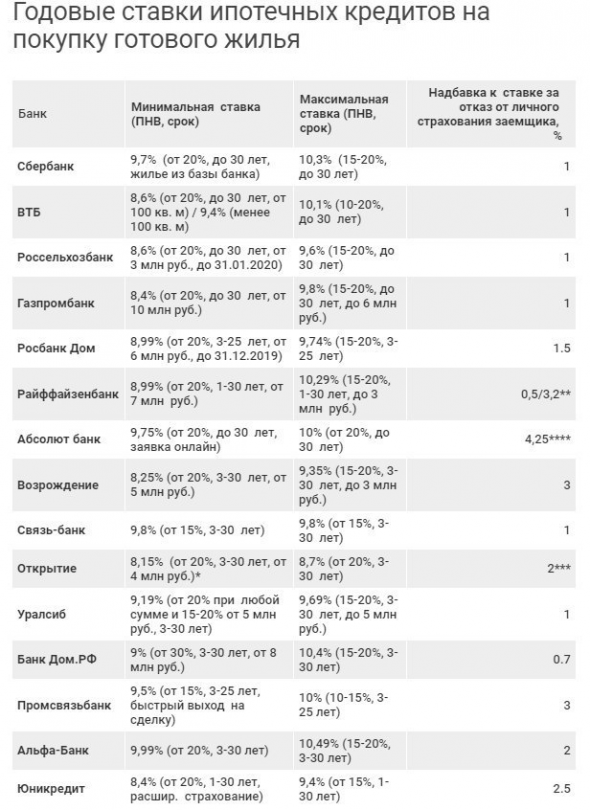

1. Ставки по ипотеке а России. 17 из топ-20 банков смягчили условия кредитования после того, как ЦБ 25 октября снизил ключевую ставку на 0,5% до 6,5% годовых. Средневзвешенная ставка по ипотеке сейчас находится на уровне около 9,6%, уже к концу года показатель должен обновить исторический минимум и достичь 9,2%-9,3%.

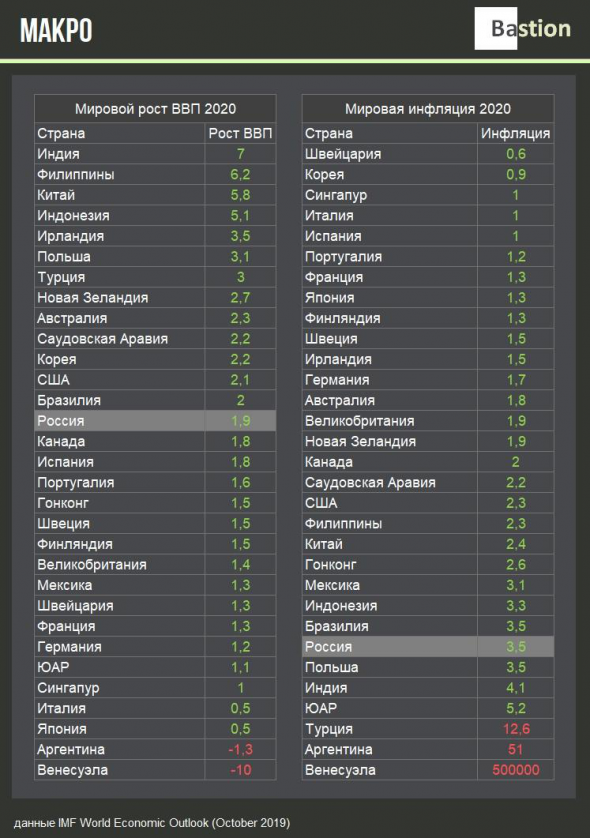

2. ВВП и инфляция в странах в 2020 году.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

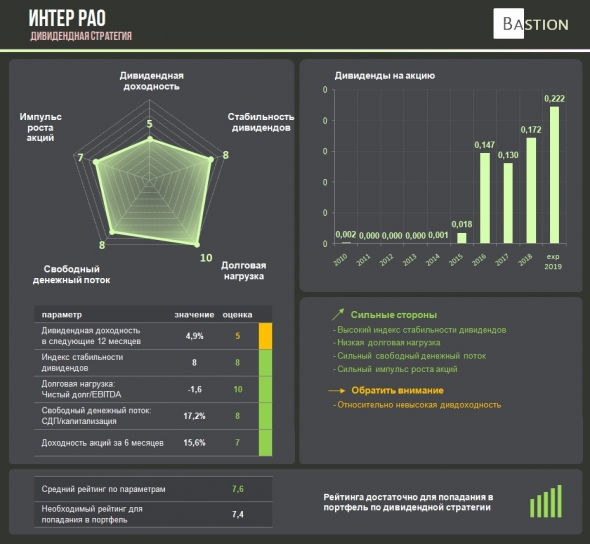

Интер РАО поддерживает хорошие результаты

- 15 ноября 2019, 11:31

- |

Выручка +9,4% до 753,8 млрд руб

Операционная прибыль +21% до 77,1 млрд рублей

Чистая прибыль +16,3% до 64,7 млрд рублей

Отчетность — позитивная

Дивиденды

Компания выплачивает 25% от прибыли по МСФО в качестве дивидендов. За 2018 год выплатили акционерам 17,9 млрд руб или 17,1 копейки на акцию, доходность к текущим ценам — 3,8%. За счет увеличения прибыли дивиденды за 2019 год должны оказаться выше. Мы ожидаем выплаты в 22,2 коп на акцию, доходность к текущим ценам немного ниже среднего — 4,9%.

Ранее Минфин предлагал вдвое увеличить коэффициент выплат для Интер РАО, что стало бы позитивным сигналом для акций. Однако окончательного решения пока принято не было.

Стратегия

Несмотря на невысокую доходность акций Интер РАО, мы отмечаем хорошую стабильность выплат за последние 5 лет, отрицательную долговую нагрузку и очень сильный свободный денежный поток, который за последние 12 месяцев составил около 97,6 млрд рублей, то есть почти в 5 раз больше ожидаемых дивидендов.

( Читать дальше )

Татнефть - дивиденды

- 14 ноября 2019, 11:02

- |

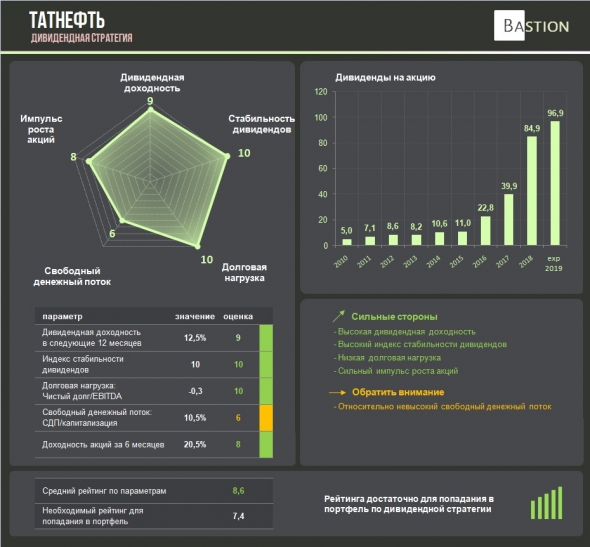

Дивиденды Татнефть

Совет директоров «Татнефти» рекомендовал выплатить дивиденды за девять месяцев 2019 года в размере 64,47 рубля на обыкновенную и привилегированную акцию. С учетом ранее выплаченных 40,1 руб за первое полугодие, выплата за 3 квартал составит 24,36 рубля. Закрытие реестра — 30 декабря 2019 года.

Дивидендная доходность квартальной выплаты составит 3,2% по обыкновенным акциям, 3,7% по префам. Ожидаемая дивидендная доходность в ближайшие 12 месяцев – 12,5% по обыкновенным акциям, 14,5% по префам. Это самый высокий показатель в нефтегазовом секторе.

Дивидендная стратегия

Компания имеет высокий рейтинг по стратегии благодаря максимальному индексу стабильности дивидендов и низкой долговой нагрузке. Татнефть планирует увеличить инвестиции в ближайший год, однако обещает поддерживать уровень выплат акционерам не ниже предыдущих лет.

( Читать дальше )

Почему ОГК-2 проходит в дивидендную стратегию

- 13 ноября 2019, 22:14

- |

- Крупнейшая российская компания тепловой генерации ОГК-2 отчиталась о сокращении выручки по итогам 9 месяцев 2019 года на 5,2% до 99,8 млрд руб. За счет снижения расходов на закупку топлива операционная прибыль компании выросла на 37,9% да 17,5 млрд руб. Чистая прибыль выросла на 60% до 12,2 млрд руб. Хотя слабая динамика выручки — нехороший сигнал, в целом финансовые результаты ОГК-2 успешные.

- Ключевой вопрос в оценке ОГК-2 — сколько средств компания направит на дивиденды. В 2018 году ОГК-2 рекомендовала выплаты акционерам в размере 35% от прибыли по РСБУ или около 4 млрд рублей, дивдоходность к текущим ценам — 5,6%. В этом году прибыль по РСБУ практически совпадает с результатом по МСФО, ее рост позволяет рассчитывать на увеличение дивидендных выплат до 4,9 млрд рублей, дивидендная доходность — 6,8%, это немного выше средних значений для российских компаний.

- Хотя ожидаемая дивидендная доходность ОГК-2 лишь немного выше среднего, акция имеет высокий рейтинг по дивидендной стратегии. Компания генерирует огромный свободный денежный поток в 30 млрд рублей (последние 12 месяцев), который составляет 50% от капитализации компании. При желании ОГК-2 могла бы значительно увеличить выплаты акционерам, однако пока средства, скорее всего, пойдут на снижение долга.

( Читать дальше )

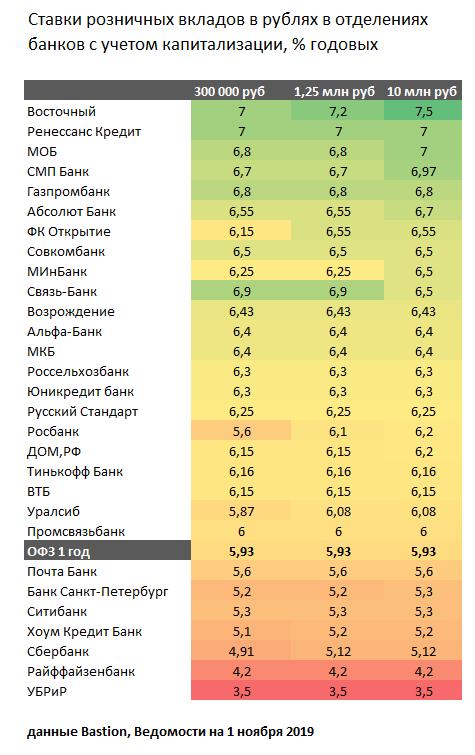

Сколько потеряли бы инвесторы, если бы слушали Армагеддонщиков?

- 13 ноября 2019, 15:03

- |

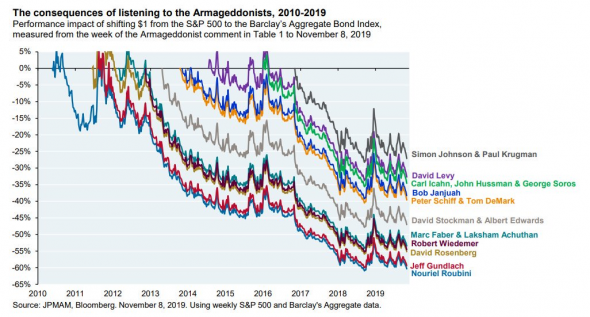

На графике доходность $1, инвестированного в облигации, по сравнению с доходностью, полученной от индекса S&P500 после очередного прогноза о наступлении кризиса.

«Рынки падают из-за Трампа. Мы идем к рецессии» Пол Кругман, 2016 год

«Я вижу, как рынок идет к огромной коррекции» Карл Айкан, 2015 год

«Я жду мировую рецессию в следующем году. Вероятность? 100%» Марк Фабер, 2012 год

( Читать дальше )

Ростелеком покупает Tele2, чего опасаться?

- 12 ноября 2019, 18:59

- |

- В начале 2020 года должна совершиться одна из крупнейших сделок на российском рынке телекомов. Государство согласовало покупку Ростелекомом 55% акций Tele2 у Tele2 Russia Holding AB (50% в нем принадлежат ВТБ, 40% — Invintel B.V. Алексея Мордашова, 10% — банку «Россия» Юрия Ковальчука и его партнеров). Остальные 45% уже принадлежат Ростелекому.

- В прошлом году многие опасались, что Ростелеком увеличит долг для совершения сделки, однако в итоге компания обменяет 10% квазиказначеских акций на 10% акций Tele2, еще 45% будет профинансировано допэмиссией в пользу ВТБ (примерно 27% голосующих акций).

- Точная цена допэмиссии неизвестна, однако ранее газета Коммерсант сообщала о цене для обычки в 90 рублей, что предполагает премию к рынку, а значит, будет выгодной для Ростелекома. Тем не менее, большее внимание нужно уделить тому, какое влияние сделка окажет на будущие денежные потоки, на которые могут рассчитывать инвесторы Ростелекома.

( Читать дальше )

Как составить портфель по дивидендной стратегии?

- 12 ноября 2019, 12:45

- |

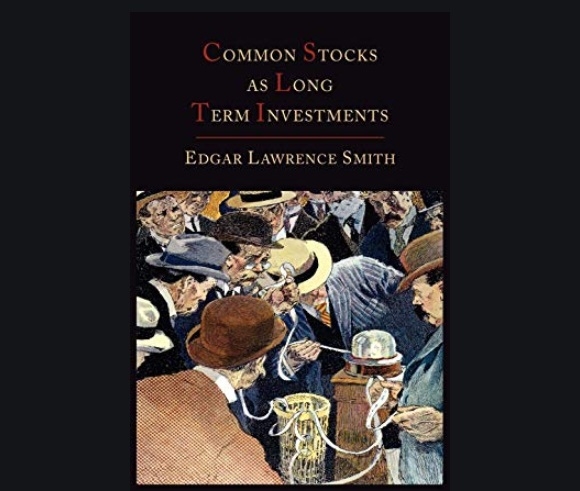

Доходность ОФЗ и депозитов обновляет минимум за несколько лет, что увеличивает интерес к инвестированию в акции. Наибольшую популярность среди начинающих инвесторов, как правило, имеют стратегии, связанные с поиском акций с наибольшей дивидендной доходностью. Мы разберем, какие ошибки можно совершить при формировании дивидендной стратегии и предложим свой вариант составления портфеля.

Высокая дивидендная доходность – лишь часть стратегии

Выбрать пару акций с наибольшей дивидендной доходностью – крайне рискованная стратегия инвестирования. Высокая дивидендная доходность означает, что рынок ожидает, что в дальнейшем дивиденды компании будут расти медленно или снижаться. При реализации негативного сценария акция может упасть в стоимости и принести большой убыток инвестору.

Чтобы защититься от негативного сценария инвестор должен придерживаться хорошей диверсификации и иметь в портфеле не менее 10-15 акций. Кроме того, в свою стратегию нужно включить мониторинг других показателей, которые укажут на возможные проблемы с последующей выплатой дивидендов.

( Читать дальше )

7 правил инвестиционного менеджмента из книги 100-летней давности

- 11 ноября 2019, 16:51

- |

Самой известной книгой об инвестициях является «Разумный инвестор» Бенджамина Грэма, однако в истории было много других популярных книг о грамотном подходе к инвестициям. Например, книга Эдгара Смита «Common Stocks As Long Term Investments» 1925 года во многом схожа с классической работой Грэма, но была написана на 25 лет раньше.

Среди прочего, в ней рассказывается о главных принципах активного инвестиционного менеджмента, которые актуальны и почти 100 лет спустя :

1. Первая цель — создать финансовый план, который будет отвечать целям инвестиций. Если инвестор не отдает себе отчета о горизонте инвестирования, ожидаемой доходности и рисках, почти наверняка его стратегию в итоге будет ждать неудача.

2. Затем необходимо определить, долю инвестиций, которая придется на акции и облигации. Она должна отражать текущий взгляд на экономическую ситуацию в стране. Если велик риск рецессии, облигации должны занимать большую долю в портфеле, если ожидается, что экономика покажет улучшение результатов, доля акций может быть увеличена.

( Читать дальше )

Ставки по депозитам продолжают снижение

- 05 ноября 2019, 18:39

- |

Bastion в Telegram

Что нужно знать о рецессиях и фондовых рынках?

- 30 октября 2019, 10:33

- |

Текущий год будет 10 годом роста ВВП США подряд, что станет рекордом со времен окончания Второй мировой войны. Аналитики практически каждый год дают прогноз, что в следующие несколько кварталов наступит рецессия и, что это может негативно сказаться на фондовом рынке. Сейчас прогноз подкрепляется инверсией кривой процентных ставок, падением индексов деловой активности и замедлением экономики Китая.

Блогер Бен Карлсон приводит несколько интересных фактов о рецессиях в США и фондовом рынке:

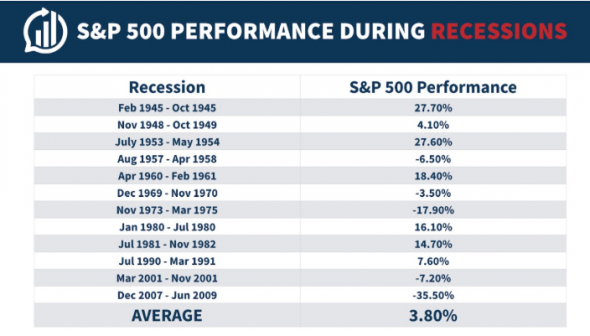

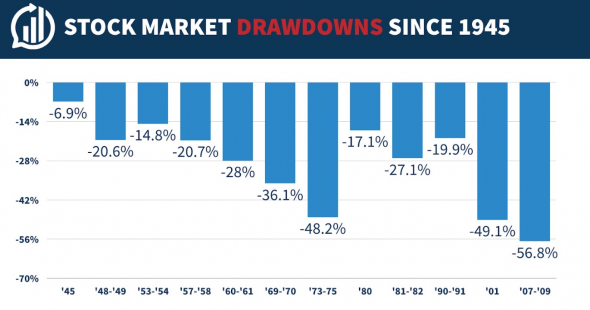

1. Акции в среднем показывают положительную доходность во время рецессии в экономике. Хотя в 2007-2009 годах рынок обвалился на 35%, 7 из 12 последних рецессий завершались ростом индекса S&P500. В 5 случаях рост акций был двузначным. Средняя доходность составила 3,8%.

2. Просадка индекса акций от максимума в период «рецессия и ± год» всегда существенна — с 1945 года лишь раз падение оказывалось меньше 10%. Однако, как показывает график, предугадать просадку, зная лишь даты рецессии практически невозможно.

( Читать дальше )

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дефолт

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс