Vladimir Kiselev

Газпром нефть: увеличивает инвестиции, несмотря на падение цен на нефть

- 26 февраля 2020, 12:13

- |

Выручка. Показатель остался практически без изменений на уровне ₽2,5 трлн. Сокращение цен на нефть компания компенсировала ростом объемов продаж. Добыча за год увеличилась на 3,5%.

Прибыль. EBITDA компании также осталась практически без изменений на уровне ₽712 млрд. Чистая прибыль выросла на 6% до ₽400 млрд за счет «неденежных» доходов от переоценки валютного долга.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Лента меняет бизнес-модель. Впереди вероятны дивиденды и сделки M&A

- 25 февраля 2020, 13:52

- |

Выручка четвертого ритейлера России выросла всего на 1% до ₽417,5 млрд. Это самый слабый темп роста в современной истории компании. В 2019 году Лента открыла всего 8 гипермаркетов, а закрыла 3. Для сравнения в 2014 году компания открыла 31 гипермаркет.

Компания получила убыток в ₽2,1 млрд в 2019 году. На результат повлияли списания от переоценки гипермаркетов на ₽11,8 млрд. Даже без учета разовых убытков результаты ухудшаются — EBITDA снизилась на 6,2%.

( Читать дальше )

Фосагро: компания не оправдала ожиданий увеличения дивидендов

- 21 февраля 2020, 17:13

- |

Доходность выплаты: 0,7%

В сумме: ₽2,33 млрд

Дивиденды за весь 2019 год: ₽192 на акцию, такие же, как и по итогам 2018 года

В сумме: ₽24,9 млрд

Доходность к текущей цене: 7,7%

Дивидендная политика

Коэффициент долговой нагрузки Фосагро «чистый долг/EBITDA» составляет 1,7x. При таком значении показателя выплаты акционерам должны составлять менее 50% свободного денежного потока, но не менее 50% от прибыли.

Компания соблюдает политику, заплатив чуть больше 50% от прибыли или 88% от свободного денежного потока за 2019 год.

Дивидендная стратегия

Многие ожидали хорошего увеличения дивидендов от Фосагро по итогам 2019 года, однако снижение цен на мировом рынке удобрений до исторических минимумов не позволило компании реализовать потенциал роста.

( Читать дальше )

Роснефть: рекордная прибыль в 2019 году

- 19 февраля 2020, 16:46

- |

Результаты Роснефти по итогам 2019 года

Выручка: ₽8,7 трлн, +5%

Операционная прибыль: ₽1,3 трлн, +2%

Чистая прибыль: ₽708 млрд, +29%

Выручка растет, несмотря на падение цен на нефть

Несмотря на снижение рублевых цен на нефть на 6%, компании удалось нарастить выручку по итогам 2019 года на 5% за счет увеличения объемов реализации. В течение 2013-2014 годов Роснефть заключила контракты на поставку нефти в Китай, получив за это предоплату. Компания экспортирует продукцию, постепенно отражая выручку от операций в отчете о прибылях и убытках.

( Читать дальше )

Энел Россия - снижение дивидендов

- 19 февраля 2020, 12:06

- |

Доходность годовых выплат к текущей цене акций — 7,7%, немного выше среднего уровня для российских компаний.

Дивидендная политика. Ранее дивидендная политика предполагала выплаты акционерам в 65% от прибыли. Компания прогнозирует прибыль:

2019 — ₽7,4 млрд

2020 — ₽6,2 млрд

2021 — ₽3,6 млрд

2022 — ₽4,5 млрд

Новая дивидендная политика позволит не снижать дивиденды по мере ухудшения результатов.

Инвестиции. В 2018 году компания выиграла тендер на строительство двух объектов ветрогенерации, что увеличит инвестиции с 6 до 15 млрд рублей в год. Необходимость инвестировать в развитие и падение платежей по договорам о предоставлении мощности — главная причина снижения дивидендов. После 2022 года начнется их рост.

( Читать дальше )

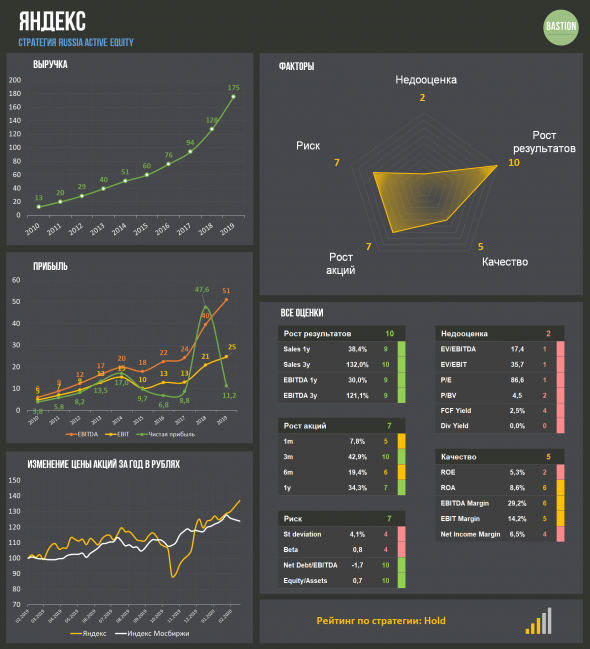

Яндекс: отчет самой дорогой компании индекса Мосбиржи

- 17 февраля 2020, 12:13

- |

Выручка: ₽175 млрд, +37%

Операционная прибыль: ₽24,7 млрд, +18%

Чистая прибыль (скорр): ₽87 млрд, +6%

Выручка — замедление в 4 квартале

Такси. Компания сохранила в 2019 году высокий общий темп роста выручки за счет увеличения доходов от сегмента «Такси» почти в 2 раза до ₽38 млрд. Общая доля сегмента в выручке Яндекса за год выросла с 15% до 21,6%.

Реклама. Основной вид бизнеса компании, доход от рекламы, в 2019 году увеличился на 18%. Темп роста не изменился по сравнению с предыдущим годом. Доля сегмента — 69,4%

4 квартал — негативные тенденции. Рост выручки в 4 квартале составил 33,1%, это наименьший темп за 1,5 года. Менеджмент Яндекса полагает, что компания не сможет поддерживать темпы увеличения доходов на уровне выше 30% в год. Прогноз компании по росту доходов в 2020 году составляет 22%-26%.

( Читать дальше )

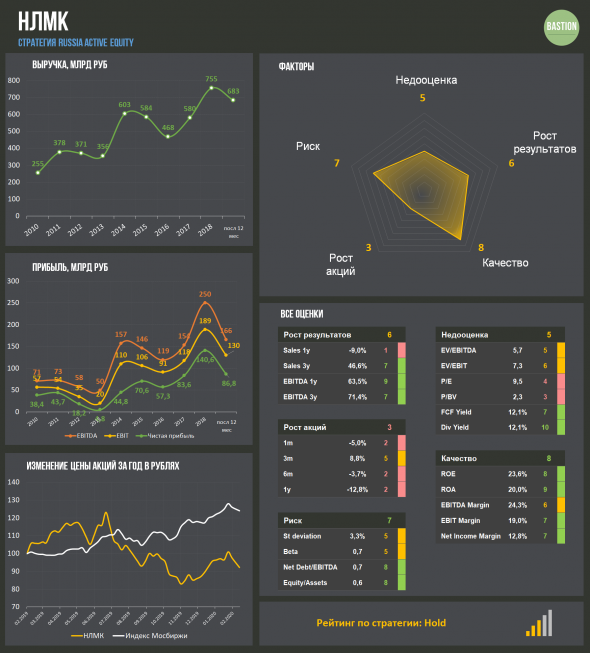

НЛМК останется в дивидендной стратегии, несмотря на ухудшение результатов

- 13 февраля 2020, 15:52

- |

Выручка: ₽683 млрд, -10%

Операционная прибыль: ₽130 млрд, -31%

Чистая прибыль: ₽87 млрд, -38%

Выручка

НЛМК показал более сильное падение выручки, чем остальные крупные российские производители стали ММК и Северсталь. Это связано со снижением выпуска на 10% до 15,7 млн тонн из-за плановых капитальных ремонтов доменного и сталеплавильного производств.

В конце 2018 года компания объявила о реконструкции второй по мощности доменной печи № 6 в Липецке. Реконструкция позволит увеличить производство чугуна на 2%. Стоимость оценивалась в полмиллиарда долларов.

( Читать дальше )

Черкизово: сокращение дивидендов после падения прибыльности

- 13 февраля 2020, 11:27

- |

Итоговые дивиденды за 2019г: ₽60,92 на акцию, -40% г/г

В сумме: ₽2,7 млрд

Закрытие реестра: 7 апреля 2020

Доходность выплаты: 3%

Доходность дивидендов 2020 (exp): 5,5%

Ранее компания платила промежуточные дивиденды за 1 полугодие 2019 года ₽48,8 на акцию.

Дивидендная политика

Дивиденды не менее 50% чистой прибыли по МСФО (с поправкой на изменения справедливой стоимости биологических активов и с/х продукции) при условии, что коэффициент чистый долг/cкорр EBITDA <2,5х.

Отчетность за 2019 год Черкизово пока еще не опубликовала, но, судя по всему, совокупный размер выплат акционерам будет примерно равен 50% от прибыли.

Дивидендная стратегия

Компания снижает прибыльность из-за увеличения себестоимости на фоне падения цен на свинину, курицу и индейку. Кроме того, Черкизово увеличивает масштабы бизнеса за счет покупки в долг других компаний. Это ведет к росту процентных расходов и уменьшает прибыль.

( Читать дальше )

НЛМК в топ-10% акций по дивидендной доходности 2020

- 12 февраля 2020, 16:39

- |

Дивиденды за 4 квартал 2019 года: ₽5,16 на акцию, -11% г/г,

В сумме: ₽30,9 млрд

Закрытие реестра: 6 мая 2020

Доходность выплаты: 3,7%

Доходность дивидендов 2020 (exp): 12,1%

Дивидендная политика

Дивиденды = 100% свободного денежного потока при условии, что соотношение чистый долг/ EBITDA не превышает 1х.

Для расчета свободного денежного потока в целях выплаты дивидендов НЛМК использует «нормализированный» показатель инвестиций в сумме $700 млн долларов в год. Фактические инвестиции компании за 2019 год составили $1,08 млрд.

НЛМК полностью следует дивидендной политике.

Дивидендная стратегия

Дивидендная доходность НЛМК позволяет проходить в топ-10% лучших акций по показателю. Индекс стабильности выплат, хороший свободный денежный поток и приемлемая долговая нагрузка формируют рейтинг, достаточный для сохранения места в портфеле по дивидендной стратегии.

( Читать дальше )

Дивиденды, инвестиции, стратегия. Что нужно знать по итогам Дня Инвестора Газпром

- 12 февраля 2020, 10:39

- |

Газпром рассказал о своей стратегии и планах по дивидендам.

1. Рынок газа. Компания ждет к 2030 году небольшого увеличения доли газа в качестве мирового источника энергии. Рост произойдет за счет Китая, Индии и Северной Америки. Доля СПГ в поставках вырастет с 11% до 16%.

2. Инвестиционные проекты. 2019-2020 годы — период ввода в эксплуатацию крупных инвестиционных проектов Газпрома: газопровода Сила Сибири в Китай, Турецкого потока и Серверного потока-2 в Европу. Несмотря на завершение крупных строек, значительного снижения инвестиций ожидать не стоит.

Газпром планирует развивать Северный газотранспортный коридор (3-я нитка системы Бованенково — Ухта — Торжок), строить газоперерабатывающий завод в районе порта Усть-Луга, газопровод «Сила Сибири-2», Амурский ГПЗ и множество других проектов.

( Читать дальше )

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дефолт

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК ЕЭС

- фундаментал

- ЦБ

- экономика

- Яндекс