Vladimir Kiselev

Стартовый выпуск Bastion Podcast

- 12 марта 2020, 11:19

- |

0:02 Что делать, чтобы не паниковать

2:35 Обязательно просчитывайте риски в начале

5:41 Долгосрочный подход vs Казино

7:17 3 способа быть успешным на рынке

11:00 Доходность Рэя Далио

12:42 Обсуждаем книгу о самом успешном инвестиционном фонде

22:44 Повышение финграмотности — тренд?

25:13 О ситуации с акциями Тинькофф

Выпуск на Youtube

На Apple Podcasts

podcasts.apple.com/ru/podcast/bastion-podcast/id1502235095?l=en

Ваше мнение и вопросы, которые нужно обсудить в следующем выпуске?

- комментировать

- Комментарии ( 0 )

Лукойл должен более чем в 2 раза увеличить дивиденды по итогам 2019 года

- 11 марта 2020, 17:47

- |

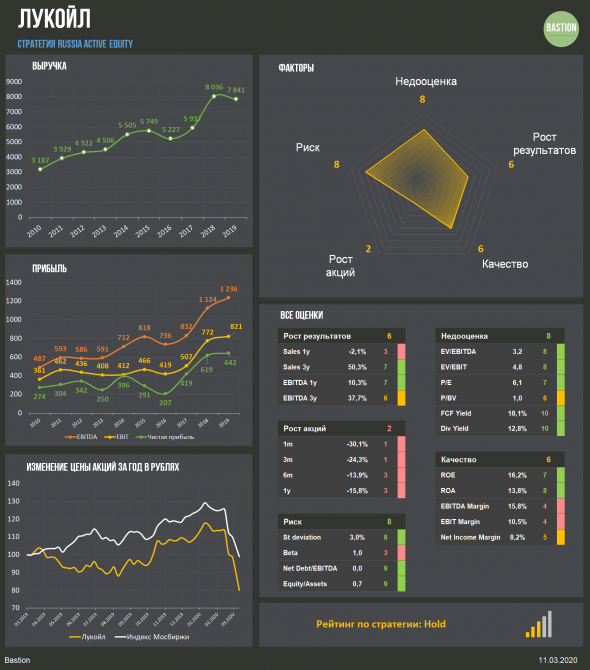

Как и весь российский нефтегазовый сектор, Лукойл провел нейтральный 2019 год. Выручка компании снизилась на 2%, чистая прибыль выросла на 3%. При этом свободный денежный поток увеличился на 26% до рекордных ₽702 млрд за счет роста задолженности перед поставщиками и небольшого снижения инвестиций.

дивиденды по итогам 2019 года" title="Лукойл должен более чем в 2 раза увеличить дивиденды по итогам 2019 года" />

дивиденды по итогам 2019 года" title="Лукойл должен более чем в 2 раза увеличить дивиденды по итогам 2019 года" />

В 2019 году компания изменила дивидендную политику. Размер дивидендов теперь должен составлять не менее 100% свободного денежного потока, скорректированного на процентные платежи и расходы на обратный выкуп. Так как в 2018 году на дивиденды уходила лишь треть от СДП, изменения приведут к значительному росту дивидендов с ₽250 до ₽592 на акцию.

Лукойл сохраняет место в портфеле по дивидендной стратегии с максимальным рейтингом стабильности выплат и доходностью >12%. По итогам 2020 года из-за падения цен на нефть дивиденды снизятся, однако низкая долговая нагрузка должна позволить успешно пережить волатильность топливного рынка.

( Читать дальше )

Хороший финансовый отчет Тинькофф, возобновление дивидендов

- 11 марта 2020, 13:12

- |

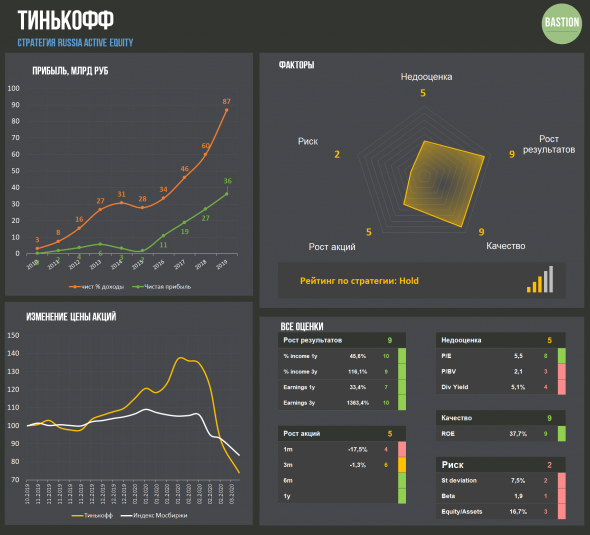

Чистая прибыль TCS Group по итогам 2019 года выросла на 33% до ₽36,1 млрд. Это медленнее темпов роста прошлого года (+42%), но лучше прогноза аналитиков.

Улучшение результатов идет за счет роста чистых процентных доходов. ЧПД ускорили темп роста по сравнению с прошлым годом с 30% до 45% и составили ₽86,8 млрд. Очень неплохая тенденция на фоне снижения процентной маржи у крупнейших банков.

Комиссионные доходы +31% до ₽36 млрд. Основной прирост идет за счет увеличения доходов с малого бизнеса, операций эквайринга и обмена валют. Брокерские комиссии выросли почти в 4 раза, но их объем <1 млрд остается небольшим источником дохода компании.

Негатив в отчетности — рост резервов под проблемные кредиты с ₽11,8 до ₽27,2 млрд. Результат отражает переход на учет ожидаемых, а не уже понесенных потерь в соответствии с требованиями стандарта МСФО (IFRS) 9.

( Читать дальше )

Алроса самый сложный год за 8 лет

- 10 марта 2020, 19:13

- |

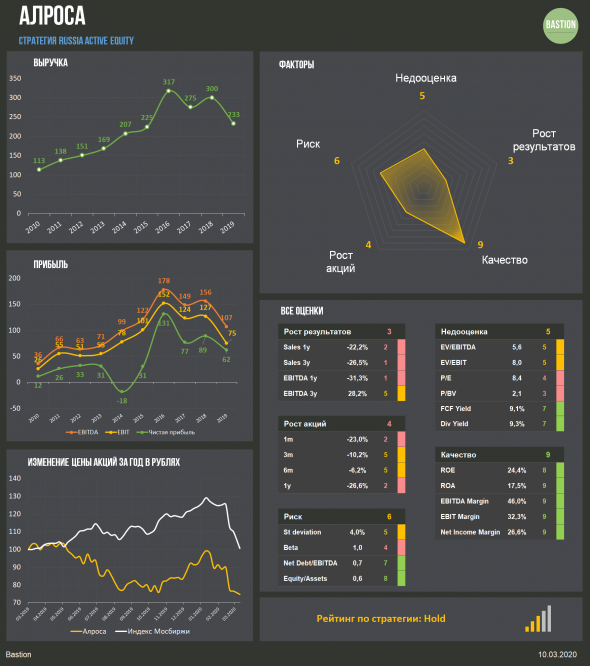

Выручка алмазодобывающей компании упала на 21% в 2019 году из-за снижения цен и спроса на мировом рынке алмазов. Ситуация с коронавирусом продолжит оказывать негативный эффект на отчетность компании и в 1 полугодии 2020 года. Для «лакшери» товаров Китай — один из основных рынков сбыта, поэтому цены и спрос на них особенно чувствительны к состоянию китайской экономики.

EBITDA и Чистая прибыль Алросы в 2019 году снизились на 31% из-за более быстрого роста затрат. Свободный денежный поток, который служит основой для распределения дивидендов, упал почти в 2 раза до ₽48 млрд.

Чтобы выполнить обязательства по дивидендам компания была вынуждена увеличить долговую нагрузку. Коэффициент «Чистый долг/EBITDA за год вырос с 0,4х до 0,7х.

Дивиденды упадут, но не так сильно, как ожидалось ранее. Мы ожидаем выплаты за 2 полугодие в размере 100% от свободного денежного потока или 2,6 руб на акцию. Прежний прогноз — 2 рубля на акцию. Доходность совокупных выплат за 2019 год к текущей цене — 9,3%.

( Читать дальше )

Русагро - рейтинг Sell по дивидендной стратегии

- 10 марта 2020, 13:45

- |

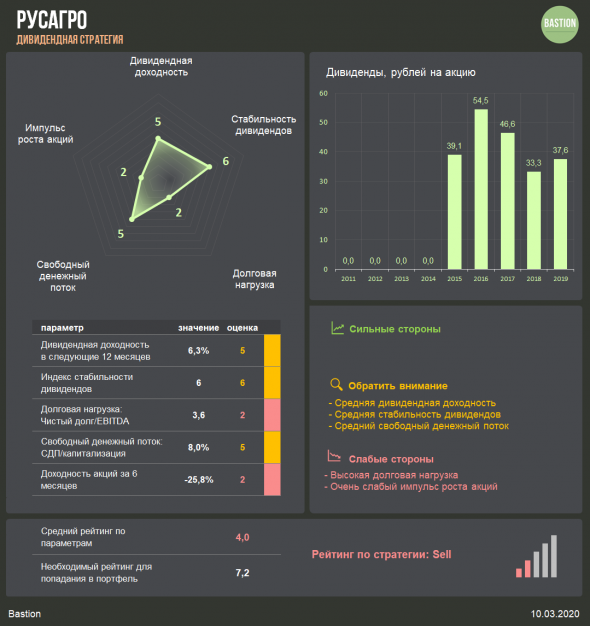

Финальные дивиденды за 2019г: ≈₽21,2 на акцию

Доходность выплаты: 3,9%

Закрытие реестра: 17 апреля

Совокупные дивиденды за 2019г: ≈₽37,6 на акцию

Доходность к текущей цене: 6,5%

Дивидендная политика

Не менее 25% от чистой прибыли. По факту компания выплатит акционерам чуть больше 50% от показателя по МСФО

Дивидендная стратегия

Русагро осуществляет агрессивную политику роста за счет покупки в долг других компаний в сегменте производства свинины и масложирового производства.

С учетом негативной динамики цен на сельскохозяйственную продукцию, увеличение масштабов бизнеса не сопровождается улучшением прибыльности. Это ведет к высокой долговой нагрузке и скромному свободному денежному потоку. Рейтинг акций Русагро по стратегии остается на низком уровне.

Полиметалл: увеличение дивидендов почти на 70%

- 04 марта 2020, 15:11

- |

Итоговые дивиденды за 2019г: $0,42 на акцию, ~₽27,6

Доходность выплаты: 2,6%

Дивиденды за весь 2019г: $0,82 на акцию, +70% в годовом выражении

Закрытие реестра: 11 мая, купить под дивиденды нужно до 6 мая

Доходность дивидендов 2020 (exp): 5%, ниже среднего для российского рынка акций

Дивидендная политика

50% от скорректированной чистой прибыли при коэффициенте «чистый долг/скорр EBITDA» <2,5х. Также в конце каждого финансового года совет директоров рассматривает вопрос о выплате специальных дивидендов.

Компания соблюдает политику, + выплатили $0,2 на акцию в виде спецдивидендов.

Дивидендная стратегия

После роста цен на золото, которое инвесторы воспринимают как средство защиты от неопределенности в экономике, Полиметаллу удалось значительно увеличить выплаты акционерам. Несмотря на это невысокая дивидендная доходность и средний свободный денежный поток не позволяют добавить акцию в портфель по стратегии

( Читать дальше )

Телеканал Разумного инвестора

- 03 марта 2020, 15:57

- |

Акции продолжают падать, поэтому вы срочно включаете телевизор, чтобы узнать последние новости рынка. Но вместо того, чтобы увидеть обычные финансовые передачи, представьте, что вы наткнулись на «Канал Разумного инвестора».

На нем не покажут аналитиков, тщетно пытающихся предсказать куда пойдет рынок до конца недели. Вместо этого, на экране вашего телевизора появится фасад Нью-Йоркской фондовой биржи, на котором будет висеть огромный баннер «РАСПРОДАЖА! СКИДКИ ДО 50%!».

Диктор новостей на канале будет передавать следующее сообщение:

«Сегодня акции стали более привлекательными, потому что индекс Dow Jones на больших объемах потерял еще 2,5%. Четвертый день подряд рынок становятся дешевле. Инвесторы в технологический сектор чувствуют себя лучше других, ведь акции Microsoft потеряли целых 5%. Это означает, что они стали более доступными.

Падение рынка акций на 50% означает, что скидки на американские компании достигли уровня, который не наблюдался на протяжении многих лет. Аналитики с оптимизмом смотрят на то, что индекс может упасть еще на несколько процентных пунктов.

( Читать дальше )

Детский мир: ускорение роста выручки и хорошие дивиденды

- 03 марта 2020, 15:21

- |

Ускорение роста выручки. Доходы ритейлера в 2019 году увеличились на 16% до ₽129 млрд, что лучше результата предыдущего года, когда показатель прибавил 14%. Расти компании помогает значительное увеличение продаж товаров через интернет +65%, открытие 101 нового магазина и улучшение динамики сопоставимых продаж.

( Читать дальше )

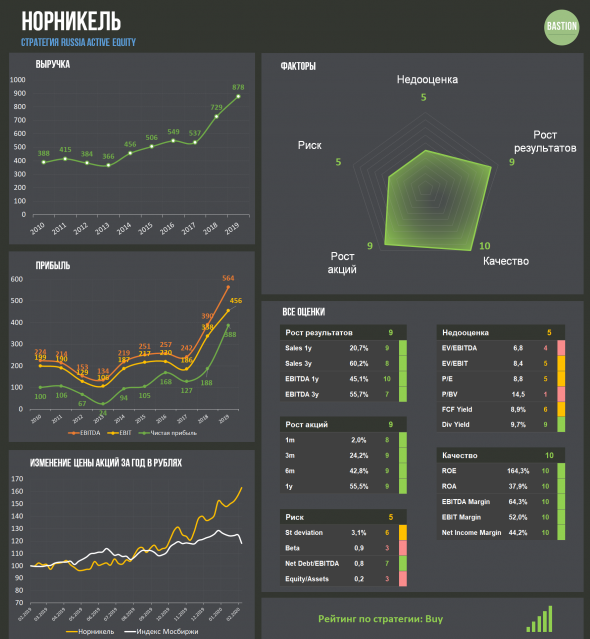

Норникель остается в дивидендной стратегии

- 27 февраля 2020, 14:56

- |

Выручка Норникеля в 2019 году выросла на 20% до ₽878 млрд за счет увеличения мировых цен на палладий (+54%) и никель (+29%). Компания ожидает, что дефицит палладия продолжит расти в 2020 году из-за ужесточения экологических требований к производителям автомобилей.

Прибыль — на максимумах. Издержки компании росли более медленным темпом, поэтому рост прибыли еще более впечатляющий: EBITDA в рублях увеличилась на 45%, чистая прибыль — на 47%. Рентабельноcть по EBITDA Норникеля превысила 64%, что позволяет проходить в топ-10% российских компаний по эффективности.

( Читать дальше )

ВТБ сюрпризы в отчетности помогают выполнять цели по прибыли

- 26 февраля 2020, 18:18

- |

Стагнация чистых процентных доходов. Чистые процентные доходы ВТБ в 2019 году снизились на 6% до ₽441 млрд из-за более быстрого роста стоимости фондирования в первой половине года. По мере снижения процентных ставок в экономике показатель должен вновь начать рост. Уже в 4 квартале 2019 года увеличение чистых процентных доходов составило 7,2% г/г.

ВТБ выполнил цель по прибыли, заработав ₽201,2 млрд, +13% г/г. Достичь этого удалось за счет неожиданного роста комиссионных доходов на 35% г/г до ₽108,5 млрд. Еще по итогам 9 месяцев увеличение показателя составляло всего 5,5%. Из отчетности следует, что в основном улучшению комиссионных способствовали операции торгового финансирования и продажа страховых продуктов.

Уменьшение резервов и продажа Tele2. Улучшению прибыльности также способствовало сокращение резервов под проблемные кредиты на 42,6% и переоценка на 12,5 млрд рублей доли в Tele2 перед продажей пакета Ростелекому. ВТБ показал, что даже при слабых результатах основной деятельности, банк способен показать нужный менеджменту результат. На 2020 год цель по прибыли — ₽220-230 млрд.

( Читать дальше )

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500

- S&P500 фьючерс

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дефолт

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК ЕЭС

- фундаментал

- ЦБ

- экономика

- Яндекс