Блог им. Video |Мнение не изменилось – акции пока покупать не надо

- 22 марта 2017, 08:22

- |

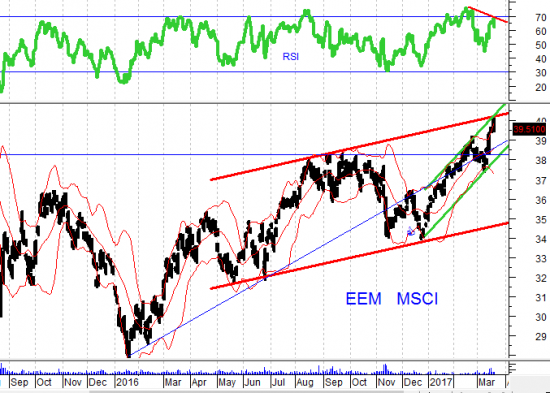

Со вчерашнего дня мнение не изменилось – акции пока покупать не надо, потому что индекс MSCI Russia Capped (ERUS) достиг зоны сопротивления. Сегодня хочу показать еще один график. Это график индекса развивающихся рынков EEM от компании MSCI. С мая прошлого года этот индекс пребывает в растущем канале и на это неделе достиг верхней границы этого канала. Ясно, что будет откат вниз и у меня нет желания прогнозировать до каких уровней он будет. График достиг верхней ленты/полосы Боллинджера — теперь пусть акции развивающихся стран покупают другие. Кстати, индикатор RSI не подтвердил мартовский рывок индекса наверх.

Нефтяные цены вступили на тропу «медвежьего тренда», и долгосрочная поддержка находится в районе $45-$47. Договор о сокращении добычи, заключенный членами ОПЕК и другими нефтедобывающими странами, демонстрирует неэффективность и находится под вопросом. В новостях сообщают, что выполнение договора составляет 92%. Однако, на самом деле, Саудовская Аравия является единственным членом ОПЕК, который сокращает добычу гораздо сильнее, чем прописано в условиях соглашения (по данным ОПЕК, сокращение добычи СА составляет на 130 тысяч баррелей в день больше, чем обозначено в договоре). При этом, Россия выполняет договор сейчас на треть (добыча 118 тысяч баррелей в день против оговоренных 300 тысяч баррелей в день). Тем временем, ОАЭ, Кувейт, Венесуэла, Алжир и другие выполняют соглашение на 50%-60%. Ангола выполняет соглашение полностью, но у нее мощности небольшие по добыче. Кто-то верит, что Саудовская Аравия будет добровольно уступать свою рыночную долю конкурентам? Я лично сомневаюсь: представители Саудовской Аравии уже заявили, что в стране добыча будет увеличена.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. Video |Инвесторов ожидает крах иллюзий

- 08 августа 2016, 15:11

- |

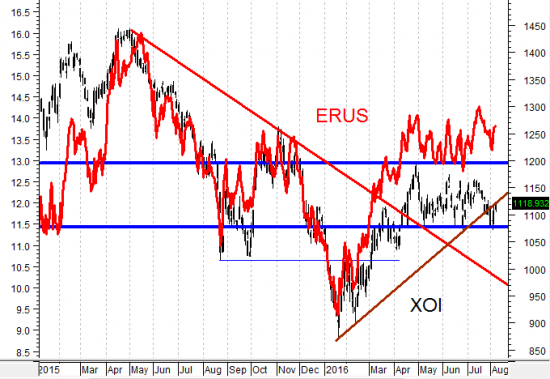

Сегодня рынок растет. Динамика российского фондового рынка схожа с динамикой американского нефтегазового индекса NYSE ARCA OIL & GAS INDEX (^XOI). В этом можно легко убедиться, есть наложить друг на друга российский валютный индекс и нефтегазовый индекс. Последние четыре месяца динамика боковая, Большинство нефтетрейдеров поставило на снижение нефти, но одновременно ОПЕК в свежем прогнозе предрекает увеличение спроса на «черное золото». Куда вырулит «нефтяная кривая» неизвестно, но лично мне кажется, что к концу года на 60 долларов.

Благодаря политике ведущих центробанков происходит накачка фондовых рынков свежими деньгами, это не очень хорошая ситуация. У инвесторов создается иллюзия того что активы не могут стоить дешево. В момент, когда закачка закончится, их ожидает крах иллюзий, но это не вопрос ближайшего будущего. 2 сентября должен выйти отчет по труду в США за август и он сформирует у инвесторов ожидания относительно политики ФРС до конца года.

( Читать дальше )

Блог им. Video |Рост золота скоро закончится, считает трейдер по золоту Эндрю Кин из AlphaShark

- 04 июля 2016, 07:32

- |

Золото в этом году показало себя очень хорошо. Однако по мере успокоения обстановки вокруг Брексита и роста акций, золото может начать движение вниз, считает Кин.

Акции золотодобывающих компаний сильно выросли. «Я думаю, они развернутся и пойдут вниз, но я хочу немного подождать, поскольку это может произойти после июля», – сказал Кин.

Так, акции крупнейшей золотодобывающей компании в мире BarrickGold (ABX) растут с сентября прошлого года на фоне ралли золота. Кин считает, что в краткосрочной перспективе ABX продолжит рост, однако в дальнейшем может начаться снижение, если учесть RSI.

«Я думаю, тестовый уровень примерно $19,50 — $20, а затем ABX опустится до $17», – сказал Кин.Кин считает, что если купить пут со страйком 17 и экспирацией в октябре за $0,75 за долю, то можно получить хорошую прибыль при падении ABX. «Это торговля против трейнда, так что надо проявлять осторожность», – добавил Кин.

( Читать дальше )

Блог им. Video |«Брексит»- вывод из штопора

- 03 июля 2016, 16:53

- |

На прошлой неделе российский индекс MSCI Russia Capped (ERUS) показал повышательную динамику (только в пятницу он вырос на 1,42%). При этом в мае и июне он находится в «слабопонижательном» тренде.

В штопор он не срывается, потому что в отличие от декабря прошлого года сейчас мало у кого есть ожидания резкого снижения нефтяных цен. Известный экономист Гарри Шиллинг продолжает настаивать, что нефть движется в направлении 10-20 долларов за баррель, но ему почти никто не верит. На некоторых военных самолетах раньше были в кабине пилота две кнопки: «Вывод из левого штопора», «Вывод из правого штопора». У нас на рынке также есть копка «Вывод из штопора» и называется она «Брексит». После него инвесторы обрели уверенность в запуске новых монетарных стимулах, что поддержит цены на нефть. Управляющий Банка Англии Марк Карни уже дал понять о возможности смягчения политики в ближайшие месяцы. ФРС США теперь может не поднять ставки в этом году. Знаменитый «медведь» Гарри Шилинг говорит что хранилища нефти как в Соединенных Штатах, так и в Европе почти заполнены, но его никто не слушает.

( Читать дальше )

Блог им. Video |Можно было бы подумать, что Брексита и не было

- 30 июня 2016, 08:35

- |

Российский фондовый рынок продолжает следовать в форваторе колебании нефтяных цен. Поскольку последние растут – котировки акций российских компаний также «набирают вес». Свою лепту в рост котировок акций вносит уменьшение геополитической напряженности после потепления отношений с Турцией. Несколько месяцев назад некоторые военные эксперты на полном серьезе рассматривали сценарии прямого военного столкновения между нашими странами. Другие фондовые биржи также захлестывают волны оптимизма. Судя по настроениям на фондовом рынке США, можно было бы подумать, что Брексита и не было.

Экономика и фондовый рынок США мало зависят напрямую от состояния экономики Великобритании: по данным, которые приводит WellsFargo, на Великобританию приходится менее 4% американского экспорта, то есть примерно 0,4% ВВП США. Активы американских банков в Великобритании составляют всего 3% от общего числа. Финансовых активов в Великобритании у американцев тоже мало. По данным от FactSet, от Великобритании зависит лишь 2,9% суммарного дохода компаний из S&P 500.

( Читать дальше )

Блог им. Video |Британцы решили рискнуть, а нам зачем рисковать?

- 28 июня 2016, 08:54

- |

Российский фондовый рынок под влиянием негативных внешних факторов падает второй день подряд. В пятницу мировые финансовые рынки потеряли более 2 триллионов долларов за пятницу, согласно данным S&P Global. Это худший отток в истории. Для сравнения, в сентябре 2008 года эта цифра была и то меньше (1,9 трлн долларов). Боль от таких событий долго живет в душах инвесторов. Инвесторов можно успокаивать, говорить что ничего особенного на рынке финансов не происходит, но после «черной пятницы» они все равно будут выбирать защитные стратегии, а покупки акций будут спекулятивными. Секретарь казначейства США Джейкоб Лью сказал, что Брексит будет «дополнительным препятствием» на пути роста американской и мировой экономик, но «нет ощущения, что развивается финансовый кризис». Кому нужны такие заявления в момент, когда корабль мировых финансов исчерпал запас плавучести? Если уж пошли слухи о вероятном банкротстве страховой компании Lloyd's это «край».

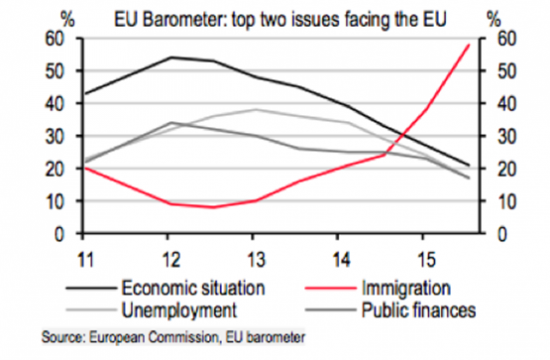

Почему российский рынок падает? Он падает, потому что к «черной пятнице» акции подошли, не имея фундаментального потенциала роста. Такого потенциала чтобы закрыть глаза на внешние неприятности и начать покупать акции «широким фронтом». Британцы решили рискнуть своей экономикой, чтобы остановить засилье «евро бюрократов» и огромную реку эмиграции, которая постоянно меняет русло. Это их дело. А мы- то ради чего будем рисковать своим финансовым благополучием, покупая акции Сбербанка об. по 135 рублей и выше?

( Читать дальше )

Блог им. Video |Брексит и падение космической станции Мир

- 26 июня 2016, 18:05

- |

Пятница на мировых фондовых биржах прошла под диктовку «медведей». Событие известное как Брексит (Brexit) имеет огромные последствия для мировых финансовых рынков, экономики и валют. Евросоюз потерял огромный ресурс доверия, за счет которого вытаскивали из кризиса такие слабые страны Европы как Грецию и Португалию. Теперь спасение подобных стран будет стоить дороже. Но самое главное, что просчитать по кому больнее всего ударит Брексит невозможно. И это заставляет инвесторов нервничать.

Возможно, по Турции или другим странам имеющим большие долларовые долги. Может быть, сильнее всего от разрывов «трансевропейских» связей пострадает Германия со своей ориентированной на экспорт экономикой. Укрепление доллара ведет за собой снижение цен на сырьевые товары — пострадать могут Россия, Бразилия и Австралия. В каком-то смысле Брексит похож на затопление космической станции Мир.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс