Блог им. Smart-Value |Как заработать на миллионах китайских потребителей

- 27 ноября 2017, 22:12

- |

Более 800 миллионов китайцев выбрались из бедности с тех пор, как Китай начал проводить экономические реформы в 1978 году.

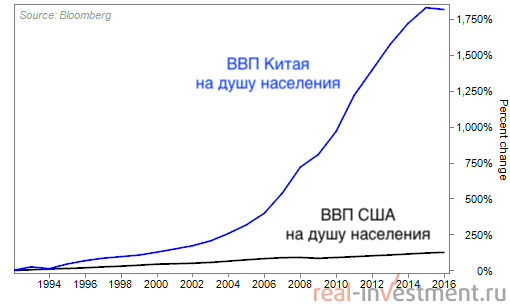

В 90-е годы рост ВВП Поднебесной ушел в абсолютный отрыв. Посмотрите в сравнении с США:

ВВП Китая на душу населения вырос примерно вчетверо с 1990 года. Но Китаю все еще предстоит большой путь.

Более половины населения Поднебесной считаются «сельскими бедняками» — это фермеры с минимальным доходом, которым приходится каждый день выживать, как могут. Пять лет назад около 100 миллионов китайцев жили менее чем на доллар в день. Сегодня это количество сократилось вдвое до 46 миллионов. Происходят быстрые изменения.

Глава Китая Си Цзиньпин недавно заявил, что он победит бедность к 2020 году. Это может звучать невозможным. Но у китайского правительства превосходные успехи в решении этого вопроса и превращении бедняков в потребителей.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Блог им. Smart-Value |Рассуждение о биткоине и модельный портфель Smart Value в октябре

- 15 ноября 2017, 00:47

- |

У инвесторов сейчас все хорошо.

Я получил несколько писем благодарности, в которых люди рассказывают, что они неплохо заработали, благодаря сервису Smart Value. Они пишут, чтобы сказать спасибо за то, что наши обзоры придали им уверенность инвестировать в фондовые рынки, когда все вокруг твердили, что они скоро рухнут. Они рады, что вложили в Китай, хотя изначально были настроены скептически. Спасибо всем за эти добрые слова.

У нас с вами все идет хорошо. И я хочу, чтобы так оно и продолжалось. И вот что важно – когда все так прекрасно, то легко забыть о том, как все начиналось. Легко забыть о том, что мы сделали, чтобы добиться успеха и прибыли. И когда начнутся проблемы, то легко запаниковать и забыть о том, что вы знаете.

Поэтому я хочу освежить эти идеи сейчас, прежде чем наступит паника. Тогда у вас будет меньше шансов совершить ошибку, когда придут сложности.

Сегодня мы немного поговорим о простых вещах, которые важно помнить, прежде чем инвестировать. Вот два самых важных пункта:

- Если вы чего-то не понимаете, не вкладывайте в это.

- Если вы хотите обыграть рынок, то вам нужно покупать то, что никто не хочет покупать. Если все вокруг хотят в это вложить, то скорее всего вы уже опоздали.

( Читать дальше )

Блог им. Smart-Value |Ставим на доллар США

- 15 ноября 2017, 00:42

- |

Есть такая поговорка на финансовых рынках – деньги текут туда, где с ними лучше обращаются.

Это всегда работало и будет работать.

Посмотрите, какие процентные ставки по краткосрочным 3-месячным облигациям экономисты прогнозируют в 2018 году в ведущих развитых странах (данные опроса Bloomberg):

| Страна | Процентная ставка |

| США | 2.2% |

| Германия | -0.2% |

| Япония | 0.0% |

| Швейцария | -0.7% |

Посмотрите на таблицу и сами ответьте на простой вопрос, где деньгам будет лучше. Один из вариантов заметно отличается от остальных. Разница в процентных ставках между США и другими считающимися надежными странами сейчас велика.

Постоянные читатели знают классический подход стратегии Smart Value – мы любим инвестировать в активы, которые стоят недорого, к которым инвесторы настроены негативно, и в которых начинается рост. Этот подход работает для практически любого типа активов, нужно только понять, как определить эти критерии.

( Читать дальше )

Блог им. Smart-Value |Модельный портфель Smart Value в сентябре

- 03 октября 2017, 02:14

- |

Из 22 позиций модельного портфеля 20 выросли с нашего предыдущего разбора. Это, друзья, и есть повсеместный рост.

Постоянные читатели знакомы с моей идеей финальной стадии роста фондовых рынков. Это последний мощный рывок перед неизбежным обвалом. И именно в этот момент мы можем получить максимальную прибыль.

В такие времена (как во время бума доткомов в 1999 году) инвесторы теряют осторожность. Они чрезмерно увлекаются и воодушевляются и в результате толкают цены выше, чем можно было представить. На рынках начинается эйфория.

Важно, что сейчас до этого еще не дошло. Согласно исследования Bank of America Merrill Lynch среди управляющих фондами, инвесторы настроены пессимистично по отношению к росту акций. Это исследование опрашивает институциональных инвесторов, которые управляют в общей сложности половиной триллиона долларов. Оказывается, акции США сейчас занимают минимальную долю в их портфелях за всё последнее десятилетие.

На пике рынка инвесторы почти всегда вкладывают чрезмерно много. Вспомним последний бум – недвижимость в 2006 году. На пике все были риелторами и инвесторами в недвижимость. Потом, ко времени дна 2011 года все вышли и практически никто не интересовался недвижимостью.

( Читать дальше )

Блог им. Smart-Value |Покупаем рентную недвижимость во Флориде

- 24 сентября 2017, 21:52

- |

Побережье Флориды недавно засветилось в новостях в связи с ураганом Ирма. Сегодня и мы обратим на этот штат внимание, но по другой причине.

Недвижимость во Флориде сейчас одна из самых привлекательных в мире. Высокий стандарт жизни по очень низкой цене.

Большую часть стоимости личного имущества и расходов человека составляет его жильё. И в сравнении с другими странами, цены на недвижимость в северной и центральной Флориде очень привлекательны.

Вот какова средняя стоимость дома в прибрежных городах по данным сайта Zillow:

- Джэксонвилл — $153 900

- Дейтона-Бич — $125 700

- Коко — $150 400

- Мельбурн — $158 900

Цены очень привлекательны. И по ним покупатель получает приличного качества дом с тремя спальнями, двумя ванными и просторным двором. Давайте сравним со средними предложениями в Калифорнии и штате Нью-Йорк (где цены весьма раздуты):

- Сан-Франциско, Калифорния — $1 227 900

( Читать дальше )

Блог им. Smart-Value |Модельный портфель Smart Value в августе

- 09 сентября 2017, 02:17

- |

Как вы знаете из предыдущего обзора портфеля, мы считаем, что потенциал роста фондовых рынков на финальной стадии еще очень велик, и у нас есть ряд позиций, которые могут внушительно вырасти.

Однако у этой ситуации есть и обратная темная сторона. Мы не так много о ней говорили, а стоит обращать на нее больше внимания. Реальность такова, что акции США сейчас более дорогие, чем они были за последние 100 лет, кроме 1929 и 2000 годов.

Думаю, многие знают, что акции вели себя ужасно после этих дат. Поэтому нам нужно быть умными и осторожными. Нужно подумать о том, что мы будем делать, когда рост закончится. Как мы планируем закрывать сделки, чтобы остаться с максимальной прибылью? Давайте обратимся к примеру из 2000 года.

Сотни процентов прибыли за годUniphase была одной из многообещающих акций в начале 1999 года. Потенциал роста был 100% за год и более.

Невероятно, но на деле она выросла намного сильнее и быстрее. Со $100 в марте 1999 года Uniphase выросла до почти $1200 годом позже. Это был невероятный рост, во время которого нужно было особенно внимательно следить за ограничением убытков.

( Читать дальше )

Блог им. Smart-Value |Чрезмерная любовь к евро

- 03 сентября 2017, 21:04

- |

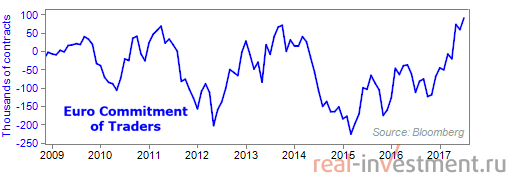

Сегодня валюта евро пользуется у трейдеров наибольшим спросом за последние 10 лет. Настроения достигли экстремальных значений.

Постоянные читатели знают, что мы любим делать, когда настрой становится единодушным, — мы ставим на противоположный исход.

Причина этого проста. Когда все, кто хотел сделать ставку на рост, ее уже сделали, покупателей больше не остается, и некому дальше повышать цену.

Именно в такой ситуации сейчас находится евро. Посмотрите сами:

Последние два раза, когда спекулянты делали ставки на рост в схожем размере, были в 2011 и 2013 годах. В обоих случаях после этого евро сильно упал – на 17% и 21% соответственно за полтора года.

Это крупные движения для такой валюты за такой срок, но недостаточно интересные по сравнению с движениями фондового рынка.

Поэтому в этом месяце я покажу вам способ увеличить прибыль, если мы правы с этой идеей.

( Читать дальше )

Блог им. Smart-Value |Инвестирую в какао

- 26 августа 2017, 23:03

- |

Может показаться, что в портфеле Smart Value мы слишком много внимания уделяем идее крупной финальной стадии роста фондовых рынков. Но это не так, мы не складываем все яйца в одну корзину.

В прошлом месяце я предложил три отличные идеи, которые никак не связаны с фондовыми рынками – мы покупали кофе, сахар и платину.

В этом месяце у нас также есть идеи, которые могут показать отличную прибыль вне зависимости от роста акций.

Какао – главный компонент шоколада

Никогда еще настроения инвесторов по какао не были столь негативными. А когда я вижу экстремальный уровень негатива, то начинаю интересоваться происходящим. Особенно если оно касается товарного актива, который никогда не выйдет из моды.

Какао бобы сохраняли свою ценность на протяжении сотен лет. Племена майя и ацтеков использовали их в качестве валюты. (Если бы какао бобы были валютой сегодня, то вряд ли бы я смог сэкономить деньги – слишком уж люблю шоколад!)

( Читать дальше )

Блог им. Smart-Value |Как Коос Беккер стал миллиардером с помощью одной инвестиции

- 23 августа 2017, 23:16

- |

В 2001 году южноафриканский бизнесмен Коос Беккер сделал одну инвестицию, которая со временем превратила его в миллиардера.

Он до сих пор держится её. И сейчас, в 2017 году Беккер составил новый портфель, рассчитанный на крупный финальный рост фондовых рынков. Пока что мало кто обращает на это внимание, и это дает нам отличную возможность.

В этом месяце мы сделаем ставку на умения Кооса Беккера и расширим в нашем портфеле идею финальной стадии роста рынков, выведем ее на глобальный уровень.

Несложно представить, что сегодняшняя рекомендация вырастет на 50% за год, ведь это консервативная оценка. Настоящий потенциал роста значительно больше. Если рост рынков продолжит распространяться по всему миру, и все больше людей поймут идеи Кооса Беккера, наша инвестиция может вырасти намного сильнее.

Давайте рассмотрим подробнее.

Как Коос Беккер заработал первый миллиард

В 2001 году компания Кооса приобрела почти половину малоизвестного китайского стартапа, всего за $32 миллиона.

( Читать дальше )

Блог им. Smart-Value |Модельный портфель Smart Value в июле

- 11 августа 2017, 01:18

- |

Портфель Smart Value показал небывалую прибыль – в среднем 6.13% по всем позициям с предыдущего месячного разбора. Отлично растем! Но как долго еще продолжится такой рост, и что будет после? Об этом поговорим сегодня.

Что происходит после окончания крупной финальной стадии роста фондовых рынков? Как дальше зарабатывать на инвестициях? Никто не знает этого лучше, чем Дэвид Тайс.

Он, будучи управляющим фонда Prudent Bear Fund, принес инвесторам доходность 150% с марта 2000 по октябрь 2002 года. Это было во время грандиозного падения после последнего действительно крупного роста акций – тогда акции технологических компаний упали на 77%.

Что происходило тогда, для нас интересно и важно, поскольку я думаю, что похожая ситуация разворачивается и сейчас. Я ожидаю сильный мощный рост акций (финальная стадия роста), за которым последует долгий и трудный период – время для Дэвида Тайса.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс