SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. SergeyMoskva |Неутешительные перспективы курса рубля

- 26 августа 2023, 11:36

- |

Мой Телеграм t.me/sdrozdovv

- комментировать

- Комментарии ( 0 )

Блог им. SergeyMoskva |Будет ли рубль 120 за доллар?

- 12 августа 2023, 11:26

- |

Мой Телеграм t.me/sdrozdovv

Блог им. SergeyMoskva |Утренний обзор

- 17 июля 2017, 08:03

- |

Доброе утро!

Шансы на третье повышение базовой процентной ставки Федеральной резервной системой в 2017 году сократились до уровня менее 50% на фоне разочаровывающих данных об инфляции и розничных продажах.

Котировки фьючерсов на уровень ставки предусматривают 48,8%-ную вероятность еще одного ее подъема в этом году, свидетельствуют данные Bloomberg.

Накануне такая вероятность оценивалась рынком в 54%.

На текущей неделе рынки будут следить за отчетом по прибылям от Bank of America и Goldman Sachs. В четверг в фокусе окажутся заседание ЕЦБ по монетарной политике, эксперты не ждут от регулятора изменения уровней ставок, более того предполагают, что риторика будет мягче чем три недели назад когда Марио Драги переполошил инвесторов на рынке облигаций заявлением о победе над дефляцией и добавил, что регулятор может скорректировать в этой связи параметры своей политики и применяемые инструменты.

Так же в четверг Банк Японии огласит свое решение по монетарной политике и опубликует квартальный прогноз, а после заседания глава ЦБ Курода проведет пресс-конференцию.

Нефть.

( Читать дальше )

Шансы на третье повышение базовой процентной ставки Федеральной резервной системой в 2017 году сократились до уровня менее 50% на фоне разочаровывающих данных об инфляции и розничных продажах.

Котировки фьючерсов на уровень ставки предусматривают 48,8%-ную вероятность еще одного ее подъема в этом году, свидетельствуют данные Bloomberg.

Накануне такая вероятность оценивалась рынком в 54%.

На текущей неделе рынки будут следить за отчетом по прибылям от Bank of America и Goldman Sachs. В четверг в фокусе окажутся заседание ЕЦБ по монетарной политике, эксперты не ждут от регулятора изменения уровней ставок, более того предполагают, что риторика будет мягче чем три недели назад когда Марио Драги переполошил инвесторов на рынке облигаций заявлением о победе над дефляцией и добавил, что регулятор может скорректировать в этой связи параметры своей политики и применяемые инструменты.

Так же в четверг Банк Японии огласит свое решение по монетарной политике и опубликует квартальный прогноз, а после заседания глава ЦБ Курода проведет пресс-конференцию.

Нефть.

( Читать дальше )

Блог им. SergeyMoskva |Утренний обзор

- 14 июля 2017, 08:01

- |

Доброе утро !

На торгах в четверг индекс DJIA достиг рекордного уровня .

Инвесторы ждут начала очередного сезона отчетов крупных американских корпораций. Сегодня свои финансовые результаты опубликуют такие банки, как JPMorgan, Citigroup и Wells Fargo.

Федеральной резервной системе (ФРС) потребуется много времени, чтобы вернуться к портфелю активов, который включает только гособлигации, заявила председатель Федрезерва Джанет Йеллен, отвечая на вопросы членов комитета Сената по банковским услугам.

«Никогда нельзя быть уверенным в том, что еще одного финансового кризиса не будет», — считает Дж.Йеллен. В связи с этим она не готова поддержать смягчение требований для системно значимых банков США.

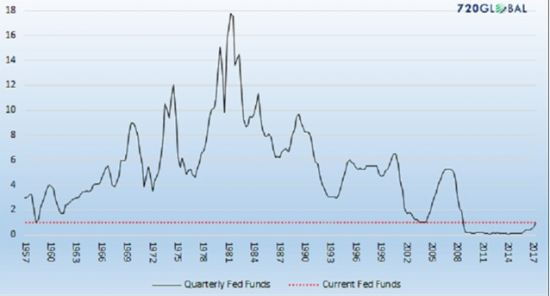

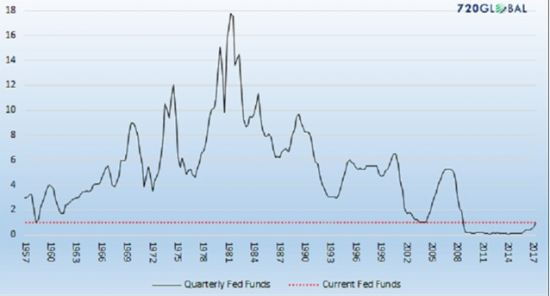

Так же накануне глава Федрезерва заявила, что американский регулятор намерен продолжить политику постепенного повышения базовых процентных ставок в ближайшие несколько лет, при этом ставки не будут повышены до уровней, которые наблюдались в предыдущих бизнес-циклах.

Статистические данные с 1955 года показывают, что комфортный на взгляд ФРС диапазон ставки находится у отметок 1,25-1,75%. таким образом можно предположить, что в ближайшем будущем экономика США будет расти темпами не выше 2,5%. В прошлые годы рост ВВП в 2%-2,5% считался «почти рецессионным».

( Читать дальше )

На торгах в четверг индекс DJIA достиг рекордного уровня .

Инвесторы ждут начала очередного сезона отчетов крупных американских корпораций. Сегодня свои финансовые результаты опубликуют такие банки, как JPMorgan, Citigroup и Wells Fargo.

Федеральной резервной системе (ФРС) потребуется много времени, чтобы вернуться к портфелю активов, который включает только гособлигации, заявила председатель Федрезерва Джанет Йеллен, отвечая на вопросы членов комитета Сената по банковским услугам.

«Никогда нельзя быть уверенным в том, что еще одного финансового кризиса не будет», — считает Дж.Йеллен. В связи с этим она не готова поддержать смягчение требований для системно значимых банков США.

Так же накануне глава Федрезерва заявила, что американский регулятор намерен продолжить политику постепенного повышения базовых процентных ставок в ближайшие несколько лет, при этом ставки не будут повышены до уровней, которые наблюдались в предыдущих бизнес-циклах.

Статистические данные с 1955 года показывают, что комфортный на взгляд ФРС диапазон ставки находится у отметок 1,25-1,75%. таким образом можно предположить, что в ближайшем будущем экономика США будет расти темпами не выше 2,5%. В прошлые годы рост ВВП в 2%-2,5% считался «почти рецессионным».

( Читать дальше )

Блог им. SergeyMoskva |Утренний обзор

- 12 июля 2017, 07:56

- |

Доброе утро!

Объем потребительского кредитования в США в мае 2017 года вырос максимальными темпами за 7 месяцев, свидетельствуют данные Федеральной резервной системы .

Показатель подскочил в мае на 5,8% ($18,4 млрд) по сравнению с тем же месяцем годом ранее — до $3,843 трлн, говорится в сообщении ФРС.

Эксперты в среднем прогнозировали рост объема потребительского кредитования в США на уровне $13,5 млрд, пишет MarketWatch.

Увеличение объемов кредитования позволяет рассчитывать на то, что улучшение доверия американцев к экономике страны приведет к росту потребительских расходов, отмечают аналитики.

Объем возобновляемых кредитов (кредитные карты) повысился в мае на 8,7% ($7,4 млрд) — до $1,019 трлн.

Объем невозобновляемых кредитов, включая студенческие займы и ипотеку, увеличился на 4,7% ($11 млрд) — до $2,82 трлн.

На этой неделе рынки будут следить за выступлением Йеллен в ожидании каких — либо намеков по монетарной политике. Хотя ФРС уже дала понять, что обеспокоена ростом ФР и процесс сворачивания стимулирующих мер будет продолжен.

Нефть.

( Читать дальше )

Объем потребительского кредитования в США в мае 2017 года вырос максимальными темпами за 7 месяцев, свидетельствуют данные Федеральной резервной системы .

Показатель подскочил в мае на 5,8% ($18,4 млрд) по сравнению с тем же месяцем годом ранее — до $3,843 трлн, говорится в сообщении ФРС.

Эксперты в среднем прогнозировали рост объема потребительского кредитования в США на уровне $13,5 млрд, пишет MarketWatch.

Увеличение объемов кредитования позволяет рассчитывать на то, что улучшение доверия американцев к экономике страны приведет к росту потребительских расходов, отмечают аналитики.

Объем возобновляемых кредитов (кредитные карты) повысился в мае на 8,7% ($7,4 млрд) — до $1,019 трлн.

Объем невозобновляемых кредитов, включая студенческие займы и ипотеку, увеличился на 4,7% ($11 млрд) — до $2,82 трлн.

На этой неделе рынки будут следить за выступлением Йеллен в ожидании каких — либо намеков по монетарной политике. Хотя ФРС уже дала понять, что обеспокоена ростом ФР и процесс сворачивания стимулирующих мер будет продолжен.

Нефть.

( Читать дальше )

Блог им. SergeyMoskva |Утренний обзор

- 11 июля 2017, 08:03

- |

Доброе утро!

В США стартует очередной сезон корпоративных отчетов — в пятницу свои финрезультаты опубликуют такие крупные банки, как JPMorgan, Citigroup и Wells Fargo.

На этом фоне внимание рынка будет сосредоточено на прибылях компаний, отодвинув на второй план законопроекты о налоговой реформе и здравоохранении.

Между тем рейтинговое агентство S&P Global Ratings может скорее понизить, чем повысить рейтинги финансовых компаний США, говорится в релизе агентства.

«Поскольку волатильность рынка находится вблизи исторических минимумов, условия кредитного рынка остаются достаточно стабильными и экономика продолжает расти, финансовые компании США получают выгоду. Тем не менее, число негативных прогнозов по рейтингам превышает количество позитивных прогнозов в секторе примерно в соотношении 3 к 1, и поэтому мы ожидаем, что число понижений рейтингов превысит число повышений в течение следующих 12 месяцев», — пишет агентство.

По прогнозу S&P, в годовом исчислении заработная плата в США вырастет к концу 2017 года примерно на 2,75%. Это, по мнению агентства, положительно должно сказаться на компаниях, работающих с потребительскими кредитами.

По состоянию на 30 июня 2017 года стабильный прогноз по рейтингам имели 34 финансовые компании США, или 56% среди всех рейтингуемых агентством. Негативный прогноз имели 20 компаний, или 33%, а позитивный — 7, или 11% всех компаний.

Объем золота в ETF (exchange traded funds — биржевые инвестиционные фонды) и схожих продуктах по состоянию на конец июня составил 2 тыс. 313,1 тонны золота (74,4 млн унций), подсчитал World Gold Council .

Это на 22,2 тонны (1%) больше уровня предыдущего месяца.

При этом в денежном выражении оценка золота в ETF снизилась на 1%, до $92,4 млрд.

Основной приток золота в ETF пришелся на североамериканские и европейские фонды, объем золота там вырос на 12,8 тонны (до 1 тыс. 227,1 тонны) и на 10,5 тонны (до 977,7 тонны) соответственно.

В Азии наблюдался отток золота из ETF в объеме 1,3 тонны, до 61,9 тонны. При этом в Китае отток золота из ETF замедлился: в течение месяца объем золота в Hua'an Yifu Gold ETF опустился ниже отметки в 20 тонн, но к концу июня вернулся к этому уровню.

Нефть.

( Читать дальше )

В США стартует очередной сезон корпоративных отчетов — в пятницу свои финрезультаты опубликуют такие крупные банки, как JPMorgan, Citigroup и Wells Fargo.

На этом фоне внимание рынка будет сосредоточено на прибылях компаний, отодвинув на второй план законопроекты о налоговой реформе и здравоохранении.

Между тем рейтинговое агентство S&P Global Ratings может скорее понизить, чем повысить рейтинги финансовых компаний США, говорится в релизе агентства.

«Поскольку волатильность рынка находится вблизи исторических минимумов, условия кредитного рынка остаются достаточно стабильными и экономика продолжает расти, финансовые компании США получают выгоду. Тем не менее, число негативных прогнозов по рейтингам превышает количество позитивных прогнозов в секторе примерно в соотношении 3 к 1, и поэтому мы ожидаем, что число понижений рейтингов превысит число повышений в течение следующих 12 месяцев», — пишет агентство.

По прогнозу S&P, в годовом исчислении заработная плата в США вырастет к концу 2017 года примерно на 2,75%. Это, по мнению агентства, положительно должно сказаться на компаниях, работающих с потребительскими кредитами.

По состоянию на 30 июня 2017 года стабильный прогноз по рейтингам имели 34 финансовые компании США, или 56% среди всех рейтингуемых агентством. Негативный прогноз имели 20 компаний, или 33%, а позитивный — 7, или 11% всех компаний.

Объем золота в ETF (exchange traded funds — биржевые инвестиционные фонды) и схожих продуктах по состоянию на конец июня составил 2 тыс. 313,1 тонны золота (74,4 млн унций), подсчитал World Gold Council .

Это на 22,2 тонны (1%) больше уровня предыдущего месяца.

При этом в денежном выражении оценка золота в ETF снизилась на 1%, до $92,4 млрд.

Основной приток золота в ETF пришелся на североамериканские и европейские фонды, объем золота там вырос на 12,8 тонны (до 1 тыс. 227,1 тонны) и на 10,5 тонны (до 977,7 тонны) соответственно.

В Азии наблюдался отток золота из ETF в объеме 1,3 тонны, до 61,9 тонны. При этом в Китае отток золота из ETF замедлился: в течение месяца объем золота в Hua'an Yifu Gold ETF опустился ниже отметки в 20 тонн, но к концу июня вернулся к этому уровню.

Нефть.

( Читать дальше )

Блог им. SergeyMoskva |Утренний обзор

- 10 июля 2017, 08:09

- |

Доброе утро!

Американские фондовые индексы Dow Jones Industrial Average и Standard & Poor's 500, обычно меняющиеся в унисон, в последнее время показывают самую низкую корреляцию за 14 лет, пишет MarketWatch.

Подсчеты издания показывают, что за последние 20 дней коэффициент корреляции между двумя индексами составляет минимальные с августа 2003 года 0,4655 пункта.

1 пункт означает полностью синхронное движение индексов, 0 — полное отсутствие связи между их изменениями. Отмечается, что в среднем за последние 15 лет коэффициент составляет 0,9557 пункта.

С 8 июня S&P 500 снизился на 0,8%, а Dow Jones вырос на 0,9%. Третий индекс, Nasdaq Composite, за этот период упал на 3,4%.

Отчасти рассинхронизация индексов объясняется падением акций высокотехнологичных компаний, начавшимся в начале июня. ИТ-гиганты возглавляют список самых дорогих компаний мира, и их доля в индексе S&P 500 выше, чем в Dow Jones.

S&P 500, как следует из названия, объединяет 500 компаний, в Dow Jones входят 30 фирм.

Федеральная резервная система намерена продолжать постепенное повышение базовой процентной ставки и рассчитывает начать сокращение объема активов на балансе в 2017 году, говорится в полугодовом докладе о кредитно-денежной политике, опубликованном Федрезервом в пятницу.

Потребительские расходы были слабыми в начале этого года, однако за последнее время повысились благодаря продолжающемуся росту занятости и позитивному настрою американцев, бизнес-инвестиции повышаются после слабого 2016 года, отмечают в Федрезерве.

В докладе также подчеркивается, что несмотря на продолжающееся улучшение ситуации на рынке труда, темпы роста зарплат в США являются низкими, что связано со слабым повышением производительности труда за предыдущие годы.

Финансовые условия в США остаются благоприятными, как для бизнеса, так и для потребителей, что продолжает поддерживать экономический рост, отмечают в ФРС.

Таким образом, ФРС по-прежнему придерживается оценок, озвученных по итогам июньского заседания Федерального комитета по открытым рынкам .

Глава Федрезерва Джанет Йеллен 12 июля выступит с докладом в комитете по финансовым услугам Палаты представителей Конгресса США.

Что же касается встречи Трампа и Путина на саммите G20, то свое вью на этот счет я писал еще в четверг, впринципе все прошло по написанному.

smart-lab.ru/blog/408025.php

Нефть.

( Читать дальше )

Американские фондовые индексы Dow Jones Industrial Average и Standard & Poor's 500, обычно меняющиеся в унисон, в последнее время показывают самую низкую корреляцию за 14 лет, пишет MarketWatch.

Подсчеты издания показывают, что за последние 20 дней коэффициент корреляции между двумя индексами составляет минимальные с августа 2003 года 0,4655 пункта.

1 пункт означает полностью синхронное движение индексов, 0 — полное отсутствие связи между их изменениями. Отмечается, что в среднем за последние 15 лет коэффициент составляет 0,9557 пункта.

С 8 июня S&P 500 снизился на 0,8%, а Dow Jones вырос на 0,9%. Третий индекс, Nasdaq Composite, за этот период упал на 3,4%.

Отчасти рассинхронизация индексов объясняется падением акций высокотехнологичных компаний, начавшимся в начале июня. ИТ-гиганты возглавляют список самых дорогих компаний мира, и их доля в индексе S&P 500 выше, чем в Dow Jones.

S&P 500, как следует из названия, объединяет 500 компаний, в Dow Jones входят 30 фирм.

Федеральная резервная система намерена продолжать постепенное повышение базовой процентной ставки и рассчитывает начать сокращение объема активов на балансе в 2017 году, говорится в полугодовом докладе о кредитно-денежной политике, опубликованном Федрезервом в пятницу.

Потребительские расходы были слабыми в начале этого года, однако за последнее время повысились благодаря продолжающемуся росту занятости и позитивному настрою американцев, бизнес-инвестиции повышаются после слабого 2016 года, отмечают в Федрезерве.

В докладе также подчеркивается, что несмотря на продолжающееся улучшение ситуации на рынке труда, темпы роста зарплат в США являются низкими, что связано со слабым повышением производительности труда за предыдущие годы.

Финансовые условия в США остаются благоприятными, как для бизнеса, так и для потребителей, что продолжает поддерживать экономический рост, отмечают в ФРС.

Таким образом, ФРС по-прежнему придерживается оценок, озвученных по итогам июньского заседания Федерального комитета по открытым рынкам .

Глава Федрезерва Джанет Йеллен 12 июля выступит с докладом в комитете по финансовым услугам Палаты представителей Конгресса США.

Что же касается встречи Трампа и Путина на саммите G20, то свое вью на этот счет я писал еще в четверг, впринципе все прошло по написанному.

smart-lab.ru/blog/408025.php

Нефть.

( Читать дальше )

Блог им. SergeyMoskva |Утренний обзор

- 07 июля 2017, 08:25

- |

Доброе утро!

Сам факт встречи президентов РФ и США на G20 является позитивным сигналом пишет большинство отечественныых аналитиков.

В тоже время младший советник Д.Трампа по вопросам безопасности Себастьян Горка завил в четверг Fox News, что теперь «пришла очередь России работать на улучшение отношений с США».

Западные политологи тревожатся, что В.Путин может обыграть американского президента. «Есть опасения, что Трамп не так опытен во внешнеполитических переговорах, тогда как Владимир Путин в них большой специалист. Итоги могут быть совершенно неожиданными, и это будет худший сценарий», — заявила научный сотрудник американского института Катона Эмма Эшфорд.

Уж незнаю в чем наши аналитики видят позитив, особенно в свете последних заявлений Трампа в Польше о том, что Россия является одной из угроз для ЕС.

Позитив это когда есть конкретные решения или хотябы ожидания каких — либо решений, но в данной ситуации ни того ни другого ждать не приходится. И как я писал во вчерашнем обзоре данная встреча будет носить формальных характер с определенным набором общих фраз.

smart-lab.ru/blog/408025.php

Ну что ж позитив так позитив , наша задача не спорить с рынком, а идти в направлении рыночных тенденций.

Нефть.

( Читать дальше )

Сам факт встречи президентов РФ и США на G20 является позитивным сигналом пишет большинство отечественныых аналитиков.

В тоже время младший советник Д.Трампа по вопросам безопасности Себастьян Горка завил в четверг Fox News, что теперь «пришла очередь России работать на улучшение отношений с США».

Западные политологи тревожатся, что В.Путин может обыграть американского президента. «Есть опасения, что Трамп не так опытен во внешнеполитических переговорах, тогда как Владимир Путин в них большой специалист. Итоги могут быть совершенно неожиданными, и это будет худший сценарий», — заявила научный сотрудник американского института Катона Эмма Эшфорд.

Уж незнаю в чем наши аналитики видят позитив, особенно в свете последних заявлений Трампа в Польше о том, что Россия является одной из угроз для ЕС.

Позитив это когда есть конкретные решения или хотябы ожидания каких — либо решений, но в данной ситуации ни того ни другого ждать не приходится. И как я писал во вчерашнем обзоре данная встреча будет носить формальных характер с определенным набором общих фраз.

smart-lab.ru/blog/408025.php

Ну что ж позитив так позитив , наша задача не спорить с рынком, а идти в направлении рыночных тенденций.

Нефть.

( Читать дальше )

Блог им. SergeyMoskva |Утренний обзор

- 06 июля 2017, 08:02

- |

Доброе утро!

Члены комитета по открытым рынкам Федеральной резервной системы США на встрече 13-14 июня подготовили планы по началу сокращения баланса облигаций и других активов в ближайшие несколько месяцев, следует из протокола заседания регулятора.

Комитет по открытым рынкам ФРС по итогам июньского заседания повысил базовую процентную ставку до 1-1,25% годовых с 0,75-1%. Вместе с этим регулятор сообщил о планах начать сокращение своего портфеля активов на балансе в текущем году. Что касается ставок, ФРС по-прежнему прогнозирует еще одно повышение в 2017 году, до среднего уровня в 1,375%.

Представители регулятора спорили, когда стоит реализовать эти планы и достаточно ли подготовлены рынки для этих действий. «Участники выразили ряд мнений относительно надлежащего времени изменения политики реинвестирования. Некоторые из них предпочли объявить о начале процесса в течение нескольких месяцев. В поддержку этого шага было отмечено, что сообщения комитета помогли подготовить общественность. Тем не менее, некоторые другие подчеркнули, что отсрочка принятия решения до конца этого года даст дополнительное время для оценки экономических перспектив и инфляции», — следует из протокола.

( Читать дальше )

Члены комитета по открытым рынкам Федеральной резервной системы США на встрече 13-14 июня подготовили планы по началу сокращения баланса облигаций и других активов в ближайшие несколько месяцев, следует из протокола заседания регулятора.

Комитет по открытым рынкам ФРС по итогам июньского заседания повысил базовую процентную ставку до 1-1,25% годовых с 0,75-1%. Вместе с этим регулятор сообщил о планах начать сокращение своего портфеля активов на балансе в текущем году. Что касается ставок, ФРС по-прежнему прогнозирует еще одно повышение в 2017 году, до среднего уровня в 1,375%.

Представители регулятора спорили, когда стоит реализовать эти планы и достаточно ли подготовлены рынки для этих действий. «Участники выразили ряд мнений относительно надлежащего времени изменения политики реинвестирования. Некоторые из них предпочли объявить о начале процесса в течение нескольких месяцев. В поддержку этого шага было отмечено, что сообщения комитета помогли подготовить общественность. Тем не менее, некоторые другие подчеркнули, что отсрочка принятия решения до конца этого года даст дополнительное время для оценки экономических перспектив и инфляции», — следует из протокола.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс