Блог им. Krojter |Руководители крупных банков продолжают сбрасывать свои акции

- 01 сентября 2017, 07:13

- |

В течение всего года аналитики Wall Street призывают инвесторов покупать акции крупных американских банков. Но, как сообщает FT, сами представители Wall Street не прислушиваются к своему совету.

Руководители банков «слишком больших, чтобы упасть», еще в начале года сбрасывали свои акции, в то время как «Трампоралли» повышало цены акций.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. Krojter |Финансовое оружие массового поражения

- 19 мая 2017, 06:54

- |

Безрассудство банков, «слишком больших, чтобы обанкротиться», в последний раз чуть не обрекло их на провал, но, судя по всему, они еще не научились на своих прошлых ошибках.

Сегодня вложения 25 крупнейших банков США в деривативы составляют $222 трлн. Другими словами, инвестиции этих банков в производные инструменты, приблизительно эквивалентны валовому внутреннему продукту Соединенных Штатов, увеличенному в 12 раз.

Пока цены на акции продолжают расти, а экономика США остается довольно стабильной, эти чрезвычайно опасные финансовые средства массового уничтожения, вероятно, не приведут к свертыванию всей финансовой системы. Но когда-нибудь произойдет еще один крупный кризис, и когда этот день наступит, разрушения, которые вызовут эти финансовые инструменты, станут абсолютно беспрецедентными.

В отчаянном поиске более высокой прибыли, все банки, «слишком большие, чтобы обанкротиться», играют в азартные игры, и в какой-то момент многие из этих ставок провалятся. Следующие данные по срочным контрактам взяты непосредственно из последнего квартального отчета Управление контролера денежного обращения (OCC), и, как вы можете видеть, уровень безрассудства, который мы наблюдаем в настоящее время, более чем тревожный...

( Читать дальше )

Блог им. Krojter |Приближается сезон отчетности в США. На что обратить внимание инвестору?

- 10 января 2017, 06:48

- |

Четыре раза в год на рынках США наступает период, насыщенный корпоративными событиями. В это время американские компании публикуют квартальную (и периодически годовую) финансовую отчетность. Чем же важен сезон отчетности, и на что стоит обратить внимание инвестору?

Сезон отчетности неофициально стартует на этой неделе. В пятницу ведущие банки США (JP Morgan, Bank of America, Wells Fargo) опубликуют квартальные результаты. Далее на протяжении нескольких недель будет представлена отчетность крупнейших корпораций за 4-й квартал 2016 календарного года. При этом наиболее активными для компаний из S&P 500 будут предстоящие четыре недели. К текущему моменту некоторые корпорации уже отчитались, например, Nike, Adobe, Oracle.

Период отчетности важен тем, что помогает оценить перспективы важнейших эмитентов и рынка акций в целом. Возможны значительные движения в бумагах. Так, после сентябрьского релиза акции FedEx за один день выросли примерно на 7%. Безусловно, делать ставки на такие события весьма рискованно. Обычно компании, бумаги которых торгуются на американских биржах, публикуют отчеты перед открытием торговой сессии или после ее закрытия, поэтому открытие торгов по ним часто происходит с существенным гэпом. То есть в случае неправильного прогноза ошибка может быть значительной. Однако, даже упустив резкое движение, инвестор все равно может успеть зайти в рынок, оценив более адекватно фундаментальные характеристики корпорации.

Ключевые компоненты релиза:

( Читать дальше )

Блог им. Krojter |Три технических фактора, усиливших волатильность фондового рынка США в январе

- 14 января 2016, 05:08

- |

2016 год стартовал в крайне негативном ключе для американского рынка акций. За первую торговую неделю S&P 500 потерял около 6%.

Внимание инвесторов сфокусировано на ослаблении экономики Китая, падении нефтяных котировок, возможном сокращении прибыли корпораций США за 4-й кв. на фоне грядущего роста ставок ФРС.

Однако речь может идти не только о фундаментальных, но и технических факторах, приведших к росту волатильности американского фондового рынка в начале года.

Аналитики JP Morgan выделили следующие особенности:

• Сезонное снижение обратного выкупа акций (buyback) в январе из-за ограничений в преддверии публикации корпоративной отчетности.

• Низкая ликвидность рынка, которая, по данным JP Morgan, за два года сократилась примерно на 60%.

• Фундаментально нечувствительные управляющие, продавали акции в связи с ослаблением моментум-трендового эффекта на рынке. Речь идет о своего рода инерционном факторе, который стал отрицательным в январе.

( Читать дальше )

Блог им. Krojter |Следует ли бояться текущей просадки фондового рынка США?

- 24 августа 2015, 13:28

- |

Глобальные финансовые рынки штормит. После панических распродаж пятницы падение индекса S&P 500 от исторического максимума составило около 7,5%. Сегодня американские фондовые фьючерсы продолжили нисходящее движение.

Так следует ли инвесторам паниковать? Давайте обратимся к истории.

Как показывает статистика, крупные обвалы фондового рынка США не являются чем-то экстраординарным даже в позитивные для акций годы. Более того, «черный понедельник» 1987 года пришелся на бычий тренд.

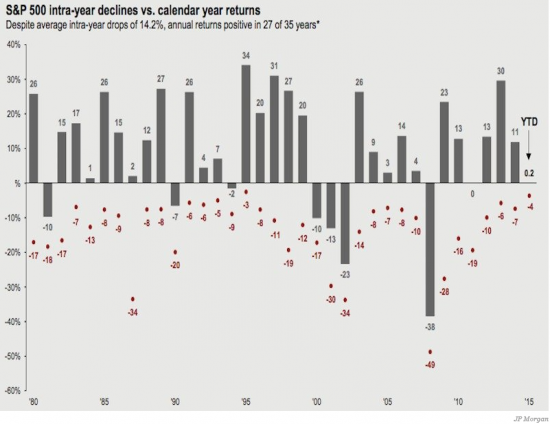

По данным JP Morgan, на временном отрезке в 35 лет, несмотря на средние внутригодовые просадки S&P 500 в размере 14,2%, в 27 случаях год был закрыт в плюсе. Ниже представлен график, иллюстрирующий эту статистику.

Отсюда можно сделать вывод, что заметные провалы фондового рынка США – это достаточно обыденное явление, которое в большинстве случаев дает возможность для формирования длинных позиций в американских акциях.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс