Козлов Юрий

Сбер и НОВАТЭК задают дивидендный темп всему российскому рынку!

- 19 марта 2023, 23:03

- |

📈 Приятные дивидендные новости от НОВАТЭКа и Сбера, которые мы с вами уже обсудили буквально на днях, помимо непосредственно дивидендной составляющей для акционеров данных компаний, несут в себе ещё и стратегический очень позитивный эффект.

Как минимум, участники рынка акций получают чёткие сигналы, что отечественному фондовому рынку в новой реальности всё-таки быть, и что действительность для российских акционеров всё-таки не такая мрачная, как многие могли себе это представить за последний год.

🤔 Обратите внимание, как дружно в минувшую пятницу вслед за обычками и префами Сбера (+10,3%и +11,0%соответственно) прибавили в цене также акции многих других публичных компаний, и лидерами по динамике прироста стали:

🔸 Транснефть (ап): +5,4%

🔸 Татнефть (ао и ап): +3,4% и +2,8% соответственно

🔸 НМТП: +3,8% (напомню, 62% акций компании принадлежит Транснефти)

🔸 Газпромнефть: +2,0%

🔸 Газпром: +2,2% (даже он!!)

🔸 Интер РАО: +1,8%

🔸 И так далее по списку...

👉 По всей видимости, участники рынка уже сейчас начинают закладывать щедрый дивидендный сезон 2023, который фактически уже стартовал после ряда громких рекомендаций.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

X5: вперёд, и только вперёд!

- 17 марта 2023, 14:20

- |

🛒 X5 Group сегодня представила финансовые результаты по МСФО за 2022 год:

Предлагаю вместе с вами проанализировать эту отчётность по горячим следам, а также актуализировать текущую инвестиционную картину в этой истории.

📈 Выручка X5 Group (#FIVE) по итогам 12 месяцев выросла на +18,2% до 2,61 трлн руб., во многом благодаря двузначной динамике сопоставимых продаж и увеличению торговой площади. Вспоминая, что годом ранее выручка прибавила всего 11,5%, делаем вывод, что в 2022 году рост выручки ускорился.

Доходы от цифровых бизнесов при этом увеличились на +46,6% до 70,4 млрд руб. Решение о выделении e-grocery бизнесов в отдельную бизнес-единицу X5 Digital компания признала важным шагом, способствовавшим такому успеху. Тем более, с учётом того, что отечественный рынок e-grocery динамично развивается в последние годы, и в 2023 году может вырасти еще на +50%. И это притом, что среди публичных ритейлеров Х5 является одним из лидеров в данном сегменте, и менеджмент нацелен на увеличение рыночной доли.

( Читать дальше )

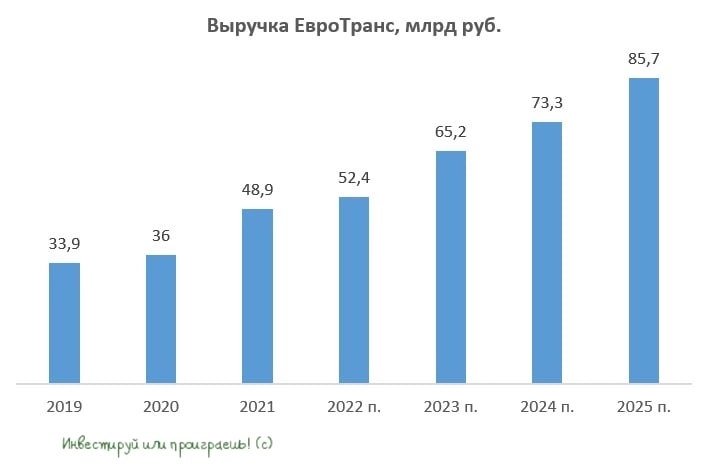

ЕвроТранс успешно разместил второй выпуск облигаций

- 17 марта 2023, 10:10

- |

Сейчас порядка 90% выручки формируется от розничной и оптовой торговли нефтепродуктами. Компания зарегистрирована на Санкт-Петербургской международной товарно-сырьевой бирже, что даёт возможность приобретать нефтепродукты напрямую с нефтеперерабатывающих заводов.

📈 Что касается сегмента быстрой зарядки для электромобилей, то менеджмент считает его ключевым драйвером роста в долгосрочной перспективе. В данный момент у компании 7 станций быстрой зарядки электрокаров, и она занимает 3-е место в Московском регионе. В этом году менеджмент планирует увеличить количество станций до 17, а к 2025 году довести показатель до 55.

( Читать дальше )

Корреляция доходов населения и индекса Мосбиржи

- 16 марта 2023, 14:48

- |

Итак, как показывает сравнительная диаграмма (см.прикреплённую картинку), корреляция между показателями присутствовала вплоть до 2022 года: 1 п.п. увеличения доходов в среднем приводил к 3-4 п.п. роста индекса Мосбиржи. В прошлом году рынок рухнул, и эта корреляция нарушилась, но по мере восстановления экономики доверие к рынку акций будет восстанавливаться, и показатели вновь будут демонстрировать одинаковую динамику.

🔸 По данным Росстата, в прошлом году среднедушевые доходы населения выросли на +12,4% до 45,3 тыс. руб. В ближайшие два года двузначный темп роста может сохраниться, за счет повышения минимального размера оплаты труда (МРОТ) и социальных выплат. МРОТ всегда «подтягивает» за собой медианную зарплату. В 2023 году МРОТ вырос на +6,3%, а в следующем году Правительство РФ планирует увеличить показатель еще на +18,5%.

( Читать дальше )

Транспортные индикаторы указывают на рост бизнеса FESCO

- 14 марта 2023, 13:09

- |

В 2022 году данный пор стал лидером по контейнерообороту в России, обработав 768 тыс. ДФЭ (двадцатифутовый эквивалент — условная единица измерения вместимости грузовых транспортных средств), причём пальму первенства порт Владивосток удерживает последние три года. Сейчас порт модернизирует свои мощности по перевалке, и к 2025 году планирует увеличить грузооборот контейнеров на +56% от текущих уровней — до 1,2 млн ДФЭ.

🚂 Параллельным курсом РЖД отрапортовала об увеличении перевозки контейнеров по итогам первых двух месяцев на +4,4% (г/г) до 1,12 млн ДФЭ. При этом во внутрироссийском сообщении объём перевозок вырос на +6,7%, а так называемый коэффициент контейнеризации грузов, перевозимых по сети РЖД, достиг отметки 11%, и по мнению железнодорожников сохраняется потенциал роста до 15%.

( Читать дальше )

HeadHunter: инвестиционной истории по-прежнему не хватает драйверов!

- 13 марта 2023, 14:01

- |

📈 Выручка крупнейшего онлайн-рекрутера в России и странах СНГ увеличилась по итогам отчётного периода на +9,1% (г/г) до 4,9 млрд руб. Бизнес стагнировал в период с апреля по сентябрь, однако ближе к концу года клиенты стали более активно пользоваться сервисами компании, что привело в итоге к увеличению выручки на одного пользователя.

📈 Скорректированный показатель EBITDA прибавил ещё более уверенно — на +17,2% (г/г) до 2,6 млрд руб., во многом благодаря жёсткому контролю над издержками.

Из этих двух показателей инвесторы отдают предпочтение динамике выручки, поскольку именно она традиционно является ключевой метрикой в IT. Темп роста +9,1% адекватен для промышленных компаний, но от айтишников инвесторы всегда ждут более сильных результатов, поэтому данная отчётность вряд ли сможет взбодрить котировки акций HeadHunter.

❗️Более того, на фоне высокой базы финансовые результаты 1 кв. 2023 года также, скорее всего, будут слабыми.

( Читать дальше )

Мосбиржа кинула с дивидендами за 2022 год

- 12 марта 2023, 11:23

- |

🏦 Котировки акций Мосбиржи крайне негативно отреагировали в минувшую пятницу на рекомендацию Набсовета компании относительно дивидендных выплат за 2022 год:

«10 марта 2023 года Наблюдательный совет Московской биржи рекомендовал годовому Общему собранию акционеров (ГОСА) утвердить выплату дивидендов по итогам 2022 года в размере 4,84 руб. на одну акцию, на выплату дивидендов рекомендуется направить 11,02 млрд рублей», — говорится в сообщении.

💰 Рекомендованный размер дивидендов оказался заметно ниже ожиданий как участников рынка, так и инвест.домов, которые прогнозировали выплату от 9 до 14 руб. на акцию. С учётом того, что Мосбиржа в 2022 году заработала 36,3 млрд руб. чистой прибыли по МСФО, норма выплат составила всего лишь 30%. И это крайне скромный показатель, учитывая, что на выплату дивидендов в течение последних трех лет (с 2017 по 2019 гг.) направлялось 89% от чистой прибыли.

😡 Ещё более странно, что в октябре 2019 года Мосбиржа приняла новую див.политику, согласно которой нижняя граница выплат была увеличена с 55% до 60% от ЧП по МСФО (см.пункт 4.7), и рекомендованные 30% за 2022 год являются прямым нарушением этой див.политики.

( Читать дальше )

Таттелеком анонсировал дивиденды за 2022 год.

- 09 марта 2023, 11:33

- |

Выплаты на акцию могут составить 0,05085 руб., что сулит ДД=7,5%. Закрытие реестра намечено на 14 апреля 2023 года (с учётом режима торгов Т+2).

📊 За последние 5 лет средняя дивидендная доходность по бумагам составила 9%. Мажоритарием Таттелекома, как известно, является Связьинвестнефтехим с долей акционерного капитала 87,2%, который контролируется Правительством Республики Татарстан, поэтому основной акционер всегда заинтересован в щедрых дивидендах компании — это очень важный момент в этой истории, и о нём всегда нужно помнить!

( Читать дальше )

Российский рынок акций: даёшь ракету!?

- 06 марта 2023, 22:52

- |

🚨 Ну что, оптимисты у нас тут остались? Или все думали, что я пошутил в своём недавнеммартовском посте? Как бы не так!

📈 Пока все ждут Третью мировую, индекс Мосбиржи продолжает медленно, но верно карабкаться наверх, обновив вчера свои полугодовые максимумы! Да-да, эти уровни крайний раз мы видели 20 сентября 2022 года, когда российский рынок акций начал активно валиться, ровно за один день до объявления частичной мобилизации в нашей стране. А спустя полгода этот гандикап оказался отыгран.

Ни к чему не призываю, ни на что не намекаю, просто факты.

🤔 Кстати, тех.анализ тоже рисует интересную картину по индексу Мосбиржи:

1️⃣ Индекс пытается закрепиться выше МА50, МА100 и МА200.

2️⃣ Буквально в эти дни МА50 пытается пробить вверх МА200, что является очень мощным сигналом перехода рынка в бычью фазу. Очень любопытно будет поглядеть на дальнейшее развитие событий.

💰 А ведь впереди ещё дивидендный сезон, который наверняка будет отмечен как громкими триумфами, так и разочарованиями в некоторых историях. И очень приятно, что Фосагро, которая фактически открыла сезон финальных дивидендных рекомендаций за 2022 год, порадовала (https://t.me/invest_or_lost/5640) рынок замечательными новостями! Надеюсь, этот почин будет поддержан и другими отечественными эмитентами!

( Читать дальше )

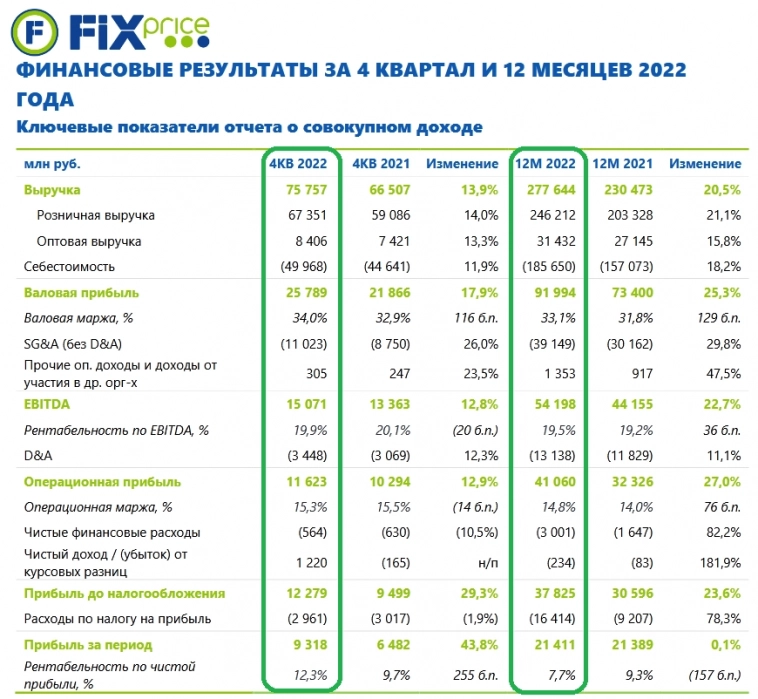

FixPrice: анализ финансовой отчётности за 2022 год

- 27 февраля 2023, 12:16

- |

📈 Выручка компании по итогам минувшего года убедительно выросла на +20,5% до 278 млрд руб., и по темпам роста не перестаёт радовать своих акционеров, подтверждая статус одного из самых быстрорастущих публичных ритейлеров в нашей стране.

В качестве отличительных особенностей и одновременно конкурентных преимуществ торговой сети Fix Price, менеджмент часто выделяет уникальность товаров и тщательный контроль за себестоимостью, в том числе благодаря высокому уровню вовлеченности компании в процесс создания товара, работе над ассортиментом, его потребительскими характеристиками, и конечно же грамотной работе с поставщиками.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестируйилипроиграешь

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчетность

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Энел Россия

- Эталон

- Юнипро

- Яндекс