Козлов Юрий

❗️❗️Ключевая ставка: 18%

- 25 июля 2025, 13:35

- |

🏦 Большого праздника сегодня не удалось, а вот маленький праздник всё-таки случился: ключевая ставка по итогам сегодняшнего заседания ЦБ понижена с 20% до 18%:

▪️ЦБ РФ снизил прогноз по инфляции на 2025 год с 7,0-8,0% до 6-7%

▪️ЦБ РФ понизил прогноз по средней ставке на 2025 год с 19,5-21,5% до 18,8-19,6%. При этом средняя ключевая ставка с 28 июля и до конца 2025 года ожидается в диапазоне 16,3-18,0%.

▪️ЦБ РФ снизил прогноз по средней ставке на 2026 год до 12-13% (с 13-14%), на 2027 год сохранил на уровне 7,5-8,5% (обычно диапазон на этот период оценивается как нейтральный).

▪️ЦБ сохранил прогноз роста ВВП РФ в 2025 году в интервале 1,0-2,0%, в 2026 году — 0,5-1,5%.

▪️ЦБ РФ сохранил в заявлении фразу о продолжительном периоде жесткой денежно-кредитной политики (ДКП) для возвращения инфляции к таргету в 2026 году.

▪️Проинфляционные риски по-прежнему преобладают над дезинфляционными на среднесрочном горизонте.

▪️Тенденции в динамике кредитования неоднородны по сегментам, в целом кредитная активность остается сдержанной.

( Читать дальше )

- комментировать

- 1.9К | ★1

- Комментарии ( 6 )

Сегодня решение ЦБ по ключевой ставке!

- 25 июля 2025, 08:19

- |

📊 Наш вчерашний опрос по «ключу» опять рисует что-то интересное, и кто-то может увидеть в этом неприличный жест, а кто-то если сильно захочет — самое высокое здание в мире. Тут уж всё зависит от вашей фантазии.

В любом случае, более половины опрошенных проголосовало за консервативный вариант, в рамках которого ЦБ снизит ключевую ставку до 18,00%-18,75%.

Я же надеюсь на ещё более решительные шаги со стороны Эльвиры Набиуллиной, проголосовав за вариант 17,00%-17,75%. Очень надеюсь, что мой позитив окажется оправданным, а дефляция по итогам прошлой неделе дополнительно вдохновляет!

Занимательная математика от подписчиков:

Доброе утро, Юрий! На самом деле Вы правы про ставку. И Ваш опрос это подтверждает:

1. Высота Бурдж Халифа 828 м. Т.е. 8+2+8=18.

2. Длина среднего пальца у мужчин от 8 до 9 см. Т.е. 8+9=17.

3. (18+17)*0.5=17.5.

⏱️ Сегодня в 13:30мск узнаем, уже через считанные часы!

👉 Подписывайтесь на мой телеграмм-канал и будьте на шаг впереди рынка! У себя я публикую уникальный авторский контент, которого зачастую больше нигде нет!

( Читать дальше )

A771: ещё один IT-эмитент готовится к IPO?

- 24 июля 2025, 11:04

- |

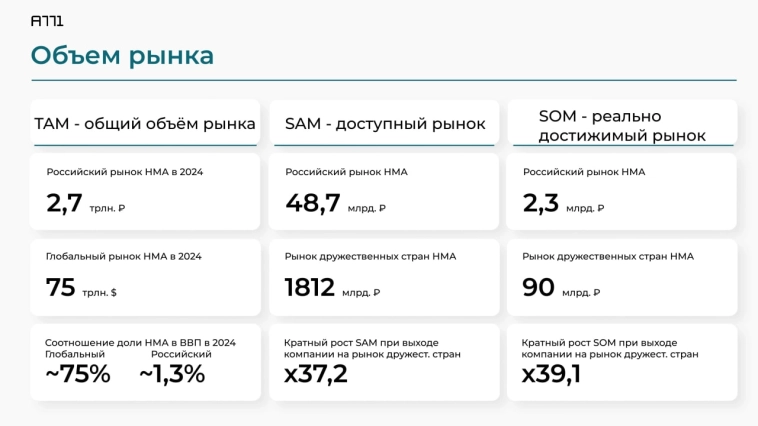

👨💻 Российский фондовый рынок сейчас переживает масштабные изменения: на смену сырьевой модели приходят высокие технологии, и большое количество IPO в отечественном IT-секторе в течение последних нескольких лет — яркое тому подтверждение. Очередной кандидат на публичность — российская компания A771 — молодой, но уже зрелый IT-проект, который готов выйти на публичную площадку, и уже совсем скоро наверняка официально об этом заявит.

Инвесторы, обращающие внимание на цифровую трансформацию экономики, могут увидеть в A771 интересный и перспективный кейс. Компания была основана в апреле 2022 года, и менее чем три года A771 выросла от стартапа до устойчивого бизнеса с масштабной финансовой моделью. Поэтому давайте и мы познакомимся с ней поближе.

Что делает A771?

✔️ A771 — это IT-компания, аккредитованная Минцифры, разрабатывающая уникальные решения для автоматизации бизнес-процессов на рынке нематериальных активов (НМА). Основная ценность проекта — интеграция нескольких ключевых технологий в единую цифровую среду: секьюритизация активов, геймификация, управление данными.

( Читать дальше )

Новый индекс Мосбиржи - шаг вперёд к прозрачности публичных эмитентов!

- 22 июля 2025, 18:37

- |

📈 Помните, когда в 2024 году Владимир Путин обозначил национальный план по удвоению капитализации российского фондового рынка к 2030 году (с 33% от ВВП на тот момент до 66% на горизонте ближайшей пятилетки)? Что-то мне подсказывает, что новый индекс — это один из инструментов в этой сложной и амбициозной миссии!

Сразу же отмечу, что попасть в индекс MOEX Value Building Index непросто:

1️⃣ Компания должна представить четкую и прозрачную стратегию развития на среднесрочную и долгосрочную перспективу, где будут убедительно прописаны ключевые операционные и финансовые показатели.

( Читать дальше )

Абрау-Дюрсо пытается поймать волну винного бума

- 22 июля 2025, 08:48

- |

🍷 Российский винный рынок переживает сейчас самый настоящий расцвет, и государственная поддержка отрасли играет в этом не последнюю роль. В таких условиях особенно интересно приглядеться к перспективам ведущего производителя игристых вин — компании Абрау-Дюрсо, которая на днях провела онлайн-конференцию на портале Cbonds для широкой инвестиционной общественности. Предлагаю вашему вниманию основные тезисы:

✔️ Завершившийся 2024 год стал для Абрау-Дюрсо невероятно успешным: выручка и EBITDA выросли на +26% и +48% соответственно, достигнув рекордных 15,8 и 4,3 млрд руб. Немаловажную роль сыграла господдержка, ограничившая бизнес иностранных производителей алкогольной продукции путем введения высоких пошлин.

✔️ При всём при этом глава компании Павел Титов отказался давать прогнозы на 2025 год, что лично у меня вызывает большое недоумение. Как бывший инвестбанкир, он наверняка знает, что фондовый рынок всегда любит и ценит от публичных эмитентов чётких ориентиров, поэтому такое решение выглядит весьма странным.

( Читать дальше )

От микросхем к роботам: революция Элемента

- 21 июля 2025, 15:47

- |

🧐 Друзья, мы с вами любим детально изучать сделки по слияниям и поглощениям (M&A), ведь именно такие события часто становятся спусковым крючком для переоценки стоимости компаний. И в этом контексте меня заинтересовала свежая сделкаГруппы Элемент по покупке контрольного пакета акции компании «Андроидная техника», о которой стало известно буквально сегодня.

Мы по горячим следам с интересом погрузились в эту тему, и сейчас попытаюсь кратко и доходчиво рассказать вам, о чем идёт речь:

1️⃣ Итак, Группа Элемент объявила о покупке 51% акций компании «Андроидная техника» — одного из ведущих отечественных разработчиков робототехнических систем и компонентов для промышленного оборудования.

2️⃣ Элемент не просто купил долю в компании — он по факту создал «Корпорацию Роботов» (крутое название, маркетингу респект!), которая теперь объединит все робототехнические активы под одним флагом.

3️⃣ На мой взгляд, первой ласточкой станет прорыв в производстве электродвигателей и сервоприводов для промышленных роботов и систем автоматизации. А теперь представьте, какой импульс для развития это даст сектору металлообработки и станкостроения!

( Читать дальше )

Стальной паралич ММК

- 21 июля 2025, 07:08

- |

⚒️ ММК в минувший четверг первым из российских сталеваров поделился своими операционными итогами за 6 мес. 2025 года. Давайте разберемся вместе с вами, что скрывается за этими цифрами и как они могут отразиться на будущем компании. Кстати, обязательно подписывайтесь на мой телеграмм-канал, чтобы всегда «держать руку на пульсе».

📉 Производство стали с января по июнь сократилось на -18,2% (г/г)до 5,2 млн тонн. Причины такого падения лежат на поверхности: слабый внутренний спрос, вынужденная приостановка плавильных мощностей на турецкой площадке и проведение плановых ремонтных работ в прокатном цехе.

Обращает на себя внимание, что во втором квартале темпы падения только ускорились. Что, впрочем, совершенно неудивительно, учитывая высокую себестоимость производства у компании, вынуждающую оперативно реагировать на снижение цен.

( Читать дальше )

Банк Санкт-Петербург: рост при растущих рисках

- 18 июля 2025, 07:32

- |

🏛 Банк Санкт-Петербург (БСПб) отличается самым высоким уровнем достаточности капитала среди российских публичных банков, а потому мы не можем обойти стороной бухгалтерскую отчётность банка за 6 мес. 2025 года, и предлагаем проанализировать её вместе с вами, актуализировав этот инвестиционный кейс. Кстати, обязательно подписывайтесь на мой телеграмм-канал, чтобы всегда быть в курсе событий, ну а я продолжу...

📈 Чистые процентные доходы с января по июнь выросли на +15,5% (г/г) до 38,8 млрд руб. Такой результат стал возможен благодаря увеличению активов и традиционно сильной процентной марже, обеспечиваемой высоким объёмом дешёвого фондирования.

Однако этот эффект для БСПб будет постепенно нивелироваться, на фоне ожидаемого смягчения денежной-кредитной политики ЦБ уже в самой обозримой перспективе, и неминуемо сожмёт маржу, но в 2025 году жёсткая политика регулятора пока что всё ещё послужит надёжным щитом. На мой субъективный взгляд, до тех пор пока не завершится СВО, госрасходы останутся на высоком уровне, и бюджетный импульс будет тормозить быстрое смягчение ДКП.

( Читать дальше )

Займер выигрывает гонку за клиентом

- 16 июля 2025, 07:18

- |

🏛 Займер, один из лидеров отечественного микрофинансового рынка, накануне раскрыл свои операционные результаты за 2 кв. 2025 года. Сразу скажу — бизнес компании демонстрирует уверенный и энергичный рост, ну а встрепенувшиеся вверх котировки акций компании на торгах во вторник — яркое тому подтверждение!

📈 Первым делом хочется отметить рост объема выданных займов: за отчетный период компания сумела увеличить выдачу на +9,7% (г/г), выйдя на отметку в 15,2 млрд руб. Радует, что темпы роста даже ускоряются, благодаря эффективной работе по привлечению новых клиентов.

📈 Выдача займов новым клиентамприбавила ещё более убедительно — на +21,2% (г/г)до 1,5 млрд руб. Инвестиции в маркетинг, хотя и требуют значительных вложений, но всё-таки окупаются, за счёт формирования долгосрочной клиентской базы. Думаю, вы и без меня прекрасно понимаете, что каждый привлеченный клиент становится источником стабильного денежного потока в будущем. Поэтому в любом бизнесе новая клиентская база — это залог завтрашнего успеха!

( Читать дальше )

Общение в кулуарах с Мосбиржей по фондам денежного рынка

- 15 июля 2025, 14:49

- |

👨💻 В рамках Инвест Wekend, в котором я принял участие на минувших выходных, мне удалось познакомиться с Дмитрием Даниленко — директором по развитию денежного рынка Мосбиржи, который высказал уверенность в продолжении роста этого рынка, даже несмотря на ожидаемое снижение ключевой ставки. В кулуарах мне удалось пообщаться с ним и выяснить, на чём строиться его уверенность! Кстати, обязательно подписывайтесь на мой телеграмм-канал, чтобы быть в курсе событий, ну а я предлагаю вам основные тезисы нашего общения:

✔️ В 2024 году денежный рынок подтвердил статус главного бенефициара, на фоне высокого «ключа», и на сегодняшний день среднедневной оборот достиг уже 5 трлн руб., а объём инвестиций в биржевые фонды денежного рынка #SBMM, #LQDT, #AKMM и ряд других) в совокупности оценивается на уровне 1,2 трлн руб.!

✔️ Количество инвесторов, купивших фонды денежного рынка за последние полтора года кратно выросло: с 400 тыс. человек в январе 2024 года до более 2 млн в июне 2025 года. Этот пятикратный рост за полтора года — яркий показатель растущего доверия.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- SPO

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- европлан

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- ИнтерРАО

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс