SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании AMarkets |Экспортная зависимость Америки – большой фактор риска

- 20 ноября 2012, 11:49

- |

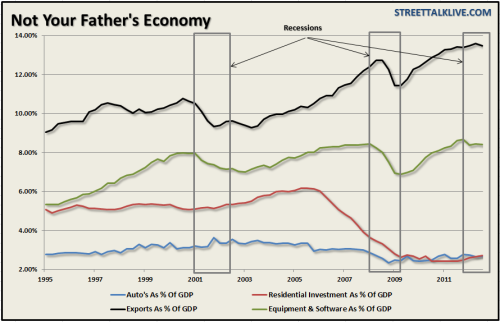

Экономическая реальность Америк такова, что экспорт в настоящий момент делает 40% корпоративных прибылей американских компаний и более 13% ВВП, что почти в три раз больше отдачи от сектора жилья и автомобильного производства вместе взятых (на последние, кстати, часто ссылаются как на ключевые экономические показатели) – по материалам AForex.

Экономическая реальность Америк такова, что экспорт в настоящий момент делает 40% корпоративных прибылей американских компаний и более 13% ВВП, что почти в три раз больше отдачи от сектора жилья и автомобильного производства вместе взятых (на последние, кстати, часто ссылаются как на ключевые экономические показатели) – по материалам AForex.Этот график отчетливо демонстрирует важность экспорта для ВВП (в % от ВВП).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании AMarkets |Торговые идеи от Ковжарова Сергея на 17 октября 2012

- 17 октября 2012, 13:01

- |

Здравствуйте.

Здравствуйте.Рынки оптимистичны. Хорошие стат данные в США, неплохие отчеты компаний, рейтинг Испании стабилен и самое главное — завтра стартует саммит ЕС. Пока я вижу классический сценарий — с самого начала недели разгон евро под завтрашнее событие. Разумно предположить, что и завершаться этот сценарий будет классически — распродажей евро по итогам саммита. Поэтому на всеобщей эйфории предлагаю закрыть длинные позиции. Нужно что-то очень существенное, не одни ожидания, чтобы уйти выше 1.3180.

Желаю прибыльного дня!

Блог компании AMarkets |Как хеджировать риски выхода периферийной страны из ЕС?

- 17 октября 2012, 10:52

- |

По словам Джеймса Вуда-Коллинса, генерального директора Record Plc., финансовым рынкам не хватает инструментов против вероятного выхода какой-либо страны из Евросоюза – по материалам AForex.

По словам Джеймса Вуда-Коллинса, генерального директора Record Plc., финансовым рынкам не хватает инструментов против вероятного выхода какой-либо страны из Евросоюза – по материалам AForex.По мнению Вуда-Коллинса, вероятность выхода какой-либо проблемной страны из зоны Евро довольно большая. И в данный момент времени на рынке нет ни одного ликвидного финансового инструмента, с помощью которого инвесторы могли бы защитить себя от возможных рыночных флуктуаций в случае выхода страны-члена ЕС. В такой ситуации рецессия неминуема и непредсказуема в полной мере. Тем не менее, рыночные игроки недооценивают этот риск, боясь исключительно за развал Евросоюза.

Греческий Премьер Антонис Самарас на предстоящей встрече с лидерами ЕС будет пытаться выиграть еще два года для того, чтобы привести бюджет в рамки, оговоренные соглашениями с евро-регуляторами. Позади уже остались три года невыполненных обещаний и статус единственной страны Евросоюза, которой понадобился второй пакет финансовой помощи. Испания в данный момент времени пытается оценить все риски для себя в том случае, если она согласится на принятие условий соглашений.

( Читать дальше )

Блог компании AMarkets |Испанский народ в ярости

- 26 сентября 2012, 13:20

- |

Во вторник в Мадриде произошло массовое столкновение испанских протестантов (несколько тысяч человек) с местной полицией. Причина конфликта – ярко выраженное недовольство испанских граждан на тему того, что правительство в рамках евро-политики планирует бюджет на 2013 год в режиме жесткой экономии, что ухудшает качество жизни людей. Финальное содержание бюджета будет анонсировано в этот четверг – по материалам AForex.

Во вторник в Мадриде произошло массовое столкновение испанских протестантов (несколько тысяч человек) с местной полицией. Причина конфликта – ярко выраженное недовольство испанских граждан на тему того, что правительство в рамках евро-политики планирует бюджет на 2013 год в режиме жесткой экономии, что ухудшает качество жизни людей. Финальное содержание бюджета будет анонсировано в этот четверг – по материалам AForex.По официальным данным в результате столкновения порядка 15 протестантов было арестовано, 6 человек получили увечья разной степени тяжести. Многотысячный бунт в центре столицы получил свое продолжение в социальных сетях в Интернете. Массовый характер приобрели высказывания в духе того, что испанские власти потеряли всякий стыд, бесконечно урезая зарплаты в госсекторе, а также субсидиарные расходы на образование и здравоохранение.

У многих офисных служащих в государственном и публичном секторах за последние 2 года произошло резкое снижение годового дохода, доходящее до нескольких десятков тысяч евро. Многие предприимчивые граждане планируют покинуть страну и попытать счастье в какой-нибудь другом европейском регионе или вне ЕС.

( Читать дальше )

Блог компании AMarkets |Периферийные драмы. Прогноз Николая Корженевского.

- 25 сентября 2012, 11:20

- |

Мы сохраняем позиционирование неизменным.

Мы сохраняем позиционирование неизменным.Европа продолжает разочаровывать инвесторов. Накануне все внимание рынка фокусировалось только на негативных новостях из Старого Света. Каталония, крупная провинция Испании, объявила о намерении провести в четверг референдум о сецессии, то есть выходе из состава государства. Сепаратистские настроения в этом регионе традиционно были очень сильны, но голосований по данному поводу еврозона не помнит. Следует учитывать, что в стране грядут общие выборы, намеченные на 21-е число. Де-факто они тоже проверят желание населения оставаться в одном королевстве

В заголовках снова появилась и избитая тема Греции. Один из районов Афин прекратил предоставлять все общественные блага кроме самых базовых, т.к. у муниципалитета закончились деньги. История, конечно, показательная, но нового в ней мало, и устойчиво влиять на рынок она не способна. Просочилась также информация о том, что Греция до сих пор скрывает истинный размер бюджетного дефицита, что стало еще одной каплей яда для оптимизма. Однако следует обратить внимание на то, как быстро была выкуплена просадка в EURUSD, NZDUSD и прочих инструментах, связанных с риском. Очевидно, каждое новое дно по таким парам привлекает свежие деньги. И, соответственно, устойчивого обвала, скорее всего, не получится. Мы держим открытые позиции и ищем точку входа в новые.

По материалам: ning.it/OR83N8

Блог компании AMarkets |ЕС заплатит «страшную» цену за неоправданную расточительность

- 11 сентября 2012, 10:17

- |

По мнению крупного международного инвестора Джима Роджерса, странам Еврозоны придется заплатить «страшную» цену за то, что они позволяют себе входить в долговые обязательства, не имея при этом достаточного суверенного капитала для покрытия этих обязательств – это, с одной стороны. С другой стороны, Роджерс отмечает, что попытки ЕЦБ по скупке евробондов с целью понижения стоимостей заимствования для стран, вроде Испании и Италии, маловероятно, увенчаются успехом, но окажутся пустой тратой времени – по материалам AForex.

По мнению крупного международного инвестора Джима Роджерса, странам Еврозоны придется заплатить «страшную» цену за то, что они позволяют себе входить в долговые обязательства, не имея при этом достаточного суверенного капитала для покрытия этих обязательств – это, с одной стороны. С другой стороны, Роджерс отмечает, что попытки ЕЦБ по скупке евробондов с целью понижения стоимостей заимствования для стран, вроде Испании и Италии, маловероятно, увенчаются успехом, но окажутся пустой тратой времени – по материалам AForex.По словам Роджерса, все текущие меры, которые предпринимают евро-лидеры, а также те меры, которые они планируют предпринять в ближайшем будущем, хороши только лишь для финансовых рынков (что «питаются» валютными или фондовыми интервенциями) и то на 1 месяц, не более. Эти поверхностные меры (не структурные, не фундаментальные) никак не смогут вывести проблемные страны из кризиса. Более того, долговая зависимость стран ЕС будет продолжать усугубляться, что в какой-то момент времени приведет Союз к катастрофическим последствиям.

( Читать дальше )

Блог компании AMarkets |Сорос: Германия должна, либо вести Еврозону, либо покинуть ее

- 10 сентября 2012, 12:42

- |

По мнению миллиардера-инвестора Джорджа Сороса, Германия должна определиться со своей функцией и своим назначением: она должна, либо вести весь ЕС к победе над кризисом, либо просто обязана покинуть Союз, чтобы не мешать ему выходить из кризиса – по материалам AForex.

По мнению миллиардера-инвестора Джорджа Сороса, Германия должна определиться со своей функцией и своим назначением: она должна, либо вести весь ЕС к победе над кризисом, либо просто обязана покинуть Союз, чтобы не мешать ему выходить из кризиса – по материалам AForex.Сорос полагает, что Берлин должен немедленно прекратить ставить «ужесточение» выше экономического роста, ибо первое не принесет проблемным экономикам ничего, кроме рецессии. Более того, принципы «ужесточения», в конечном итоге, будут вредить, как нациям-дебиторам, так и нациям-кредиторам. Вместо этого, как считает Сорос, германские власти должны сфокусироваться на генерировании идей, которые могли бы помочь проблемным странам увеличить темпы роста ВВП.

Если Германия не в силах действовать «по уму», то Сорос предлагает стране-лидеру ЕС покинуть Зону и позволить проблемным странам взять полный контроль над своей дальнейшей судьбой.

( Читать дальше )

Блог компании AMarkets |Американские компании готовятся к выходу Греции из ЕС

- 04 сентября 2012, 10:50

- |

Американские компании, пройдя этап просто эмоциональных переживаний насчет вероятных последствий выхода Греции из зоны Евро, в настоящий момент приступили к разработке конкретных антикризисных планов на тот случай, если евро-лидеры покажут на дверь приморской стране оливок и йогуртов – по материалам AForex.

Американские компании, пройдя этап просто эмоциональных переживаний насчет вероятных последствий выхода Греции из зоны Евро, в настоящий момент приступили к разработке конкретных антикризисных планов на тот случай, если евро-лидеры покажут на дверь приморской стране оливок и йогуртов – по материалам AForex.В частности, Bank of America Merrill Lynch активно генерирует наличные деньги и переправляет их своим греческим корпоративным клиентам, чтобы те могли расплатиться с работниками и контрагентами, как сообщает New York Times.

Ford автоматизировал свою систему управления таким образом, чтобы она могла моментально перевести весь финансовый учет в драхмы для всех операций на территории Греции.

Европейские лидеры не перестают заверять весь белый свет в том, что Союз делает все возможное для того, что Греция осталась в ЕС, однако, долг ЕС все время растет, ставки заимствования для проблемных стран растут, растет безработица и ухудшаются другие макроэкономические показатели. Кроме того, страны-доноры (Германия, Франция) все более отчетливо демонстрируют свое «народное» недовольство и вынужденное положение, при котором приходится жертвовать личными бюджетами в угоду обнищавшей периферии. Например, только ¼ всех немцев, согласно опросу Financial Times, считает, что Греция должна остаться в ЕС и продолжать получать финансовую помощь. 50% респондентов ответили, что, по их мнению, Греция никогда не сможет выполнить условия соглашений и провести все реформы в том виде, в каком требуют соглашения.

( Читать дальше )

Блог компании AMarkets |Евро-американская рецессия

- 03 сентября 2012, 14:07

- |

На фоне рекордно высокой безработицы в зоне евро и отсутствия признаков экономического восстановления эксперты ожидают проведения монетарного стимулирования Европейским Центробанком – по материалам AForex.

На фоне рекордно высокой безработицы в зоне евро и отсутствия признаков экономического восстановления эксперты ожидают проведения монетарного стимулирования Европейским Центробанком – по материалам AForex.По факту, в настоящий момент инвесторы, покупающие 10-летние испанские облигации требуют премию за риск на уровне 5.5%. Однако даже в том случае, если спрэд между германской облигацией и бумагами других стран был бы равен нулю, монетарное стимулирование все равно было бы очень вероятным – так полагают эксперты AForex. Очевидно, что по всем фундаментальным показателям Европа вновь шагнула в глубокую рецессию, и уже даже неважно, что будет анонсировано Центробанком на пресс-конференции в четверг.

Казалось бы, американская экономика выглядит немного лучше. Однако экономический рост в стране крайне зыбкий и рискует обнулиться в любой момент времени. Особенное беспокойство вызывает все тот же рынок труда. По предварительным данным август принес только 125 тыс новых рабочих мест в несельскохозяйственном секторе, что ниже 163 тыс, имевших место в июле. Августовская безработица, вероятней всего, осталась на уровне 8.3%, согласно опросам аналитиков Reuters.

( Читать дальше )

Блог компании AMarkets |Долговые активы Франции переоценены

- 30 августа 2012, 09:22

- |

По оценке компании General Re-New England AM (более $67 млрд в управлении, дочерняя структура Berkshire Hathaway), инвесторы в своем чрезмерном желании застраховать себя от нестабильности итальянских и испанских активов платят слишком много за инструменты французского суверенного долга – по материалам AForex.

По оценке компании General Re-New England AM (более $67 млрд в управлении, дочерняя структура Berkshire Hathaway), инвесторы в своем чрезмерном желании застраховать себя от нестабильности итальянских и испанских активов платят слишком много за инструменты французского суверенного долга – по материалам AForex.По мнению представителей General Re-New, Франция должна платить по своим суверенным 10-летним бондам 4.5-5% доходности. То есть, плата за риск должна быть ближе к итальянским и испанским ставкам, нежели, чем к ставкам, которые платит Германия.

Ставки по 10-летним государственным бондам Франции упали до уровня 2.1% против отметки в 3%, которая имела место в конце прошлого года. Доходность по аналогичным бондам Германии снизилась до отметки в 1.34% во вторник тогда, как плата за риск по испанским бондам подскочила до 6.47%, итальянским – до 5.82%.

Франция – вторая по величине экономика ЕС. Однако инвесторы должны остерегаться слишком активного присутствия во французских активах так, как компании Франции стали заметно менее конкурентоспособными за последние 10 лет. Кроме того, стоимость французской рабочей силы намного выше стоимости аналогичного персонала в Германии. В июле количество вновь поданных заявок по безработице выросло до 13-летнего максимума. Еще одна проблема – постоянно растущий торговый дефицит.

К слову сказать, Уоррен Баффет существенно сократил свои вложения в испанские, итальянские и французские долговые активы еще 2 года назад – как сообщил сам Баффет в интервью для CNBC в прошлом месяце.

По материалам: ning.it/NY6xbG

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс