Блог компании Иволга Капитал | Почему 2023 год может стать одним из лучших для ВДО

- 17 января 2023, 07:23

- |

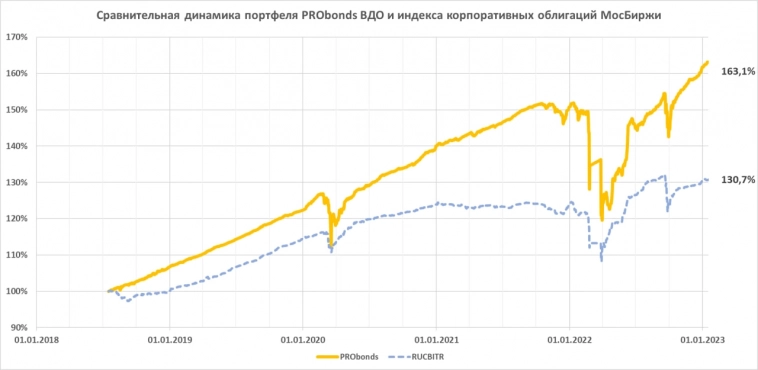

А ведь наступивший 2023 год рискует оказаться для нашего портфеля PRObonds ВДО одним из самых прибыльных. На входе в него портфель располагает внутренней доходностью почти 17% (на 16 января – 16,8%). Аналогично переходу потенциальной энергии в кинетическую, внутренняя доходность постепенно снижается по мере накопления уже полученного дохода. И снизится еще, до 15,5%-16% после оферты по облигациям ГК Страна Девелопмент (оферта 22 февраля).

Выскажу три наблюдения, которые считаю важными. В подтверждение надежд на 2023 год.

Первое. Несмотря на весьма высокую внутреннюю доходность, портфель примерно на 15% состоит из денег (размещаются в однодневных сделках РЕПО с ЦК). Добавим 5% активов, приходящихся на бумаги с рейтингом А-. И получим, что де-факто портфель PRObonds ВДО – это ВДО в лучшем случае на 3/4. Доходность это не угнетает, а вот стабильности и спокойствия добавляет.

Второе. Помню, как в начале 2021 года на канале Angry Bonds (тогдашний лидер настроений в сегменте ВДО) собралась длинная команда желающих посоревноваться в управлении портфелем облигаций. Конкурс назывался «гонки на портфелях». Меня тогда озадачило, что люди относятся к вложениям в высокодоходные облигаций по принципу «инвестировать просто». Надо сказать, для нашего портфеля именно 2021 год стал наименее доходным. В начале 2023 года желающих нет. А для фондового рынка свойственно, что, чем ниже популярность инструмента, тем выше выигрыш от него.

Третье. 2022 год показал, что купоны способны покрывать дефолты. Портфель PRObonds ВДО потерял в марте-апреле на дефолте Калиты около 4%. И всё же весь год закрыл год с результатом 7,3%. Потеря на Калите – это потеря от грубой ошибки в управлении капиталом. Но прочие доходности смогли обеспечить неплохую «защиту от дурака».

О новых операциях в портфеле напишу отдельно. Они будут, но в основном в феврале.

Завершу предположением о результате, Портфель претендует примерно на 14% в 2023 году. Из которых 0,9% уже получено в первой половине января.

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой (https://ivolgacap.ru/upload/medialibrary/Probonds_methodology.pdf). Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

теги блога Андрей Х.

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

а план, в общем, да, есть. как и стратегия управления

Я бы вел реальный портфель на счете какого-то брокера и отчетами и т.п… Не сложно закинуть какую-то сумму (например 500т.р.) и показывать реальное положение дел и действия. Приток аудитории вырастет в разы.

в соответствии с ней ведутся портфели доверительного управления, с незначительными отклонениями

У меня есть отдельный портфель ВДОшек (ему всего лишь чуть больше года, но все началось с Вашего блога) и он очень не плох, но я никогда его не сделаю публичным. Деньги любят тишину.

Прошу, чуть подробнее. В чем ошибка?

Т.е. Пионер, ЭТС, ВИС Вы за ВДО не считаете? Рисков не видите? Хотя доходность там приличная