Блог компании Иволга Капитал | Портфелю PRObonds ВДО исполнилось 4 года. Убыток 2022 сократился до -2,8%

- 18 июля 2022, 07:59

- |

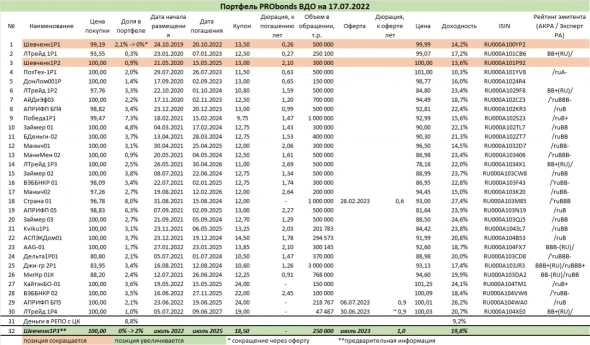

Портфелю PRObonds ВДО исполнилось 4 года. Все операции портфеля эти годы публиковались в нашем телеграм-канале, а также в блоге «Иволги Капитал» на Smart-Lab.

За это время портфель накопил 46,5% дохода с учетом заложенных в него издержек, до НДФЛ (после НДФЛ было бы около 40%). Со второй половины 2021 года у портфеля сложный период, с прошлого по нынешний июль он сократился на 0,3%. А с 11 января по 30 марта 2022 портфель показал самое глубокое падение в своей истории, -20,9%.

Основная часть падения первого квартала уже преодолена, с начала 2022 года портфель теряет уже только -2,8%. И, вероятно, полностью выйдет из просадки в течение августа.

Ожидаемый исходя из доходностей размещенных в портфеле облигаций и денег результат портфеля в нынешнем году – +5%, и это будет первым для нас годовым проигрышем инфляции и депозитам. Ожидаемая доходность на горизонте ближайших 12 месяцев – около 20%.

Портфель неплохо отражает состояние сегмента высокодоходных облигаций. Средняя доходность к погашению облигаций, входящих в портфель – 20,1%, премия +10,6% к актуальному значению ключевой ставки. Снижение ставки будет толкать доходности ВДО вниз. Однако сама премия вряд ли значительно сократится. Возможно, она достигнет 8%, сомнительно, что станет меньше. Такая премия к «ключу» сокращает новое предложение облигаций, однако лучше, чем когда-либо покрывает риски и дефолтов, и ликвидности. А это важнее.

Потому, считаю, портфель продолжит достаточно уверенно возвращать и накапливать результат, почти исключительно за счет купонов, а не роста цен облигаций.

Операции. Сегодня пройдет оферта по первому выпуску облигаций АО им. Т.Г. Шевченко, этот выпуск полностью выйдет из портфеля. Второй выпуска Шевченко также может покинуть портфель. Это произойдет, когда на размещение выйдет новый, третий выпуска эмитента. Его предварительные условия существенно более привлекательны, чем у первых двух выпусков.

В остальном без новых операций. Хотя они могут появиться в любой момент, т.к., пусть и сдержанно, но на рынок выходят выпуски с интересными параметрами доходностей/риска.

Портфели PRObonds отражают точку зрения их автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля PRObonds ВДО (прежнее название PRObonds #1) проводятся в соответствии с открытой методикой (https://t.me/probonds/7507). Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

А какая «бэта» портфеля к индексу?

Бета-коэффициент (бета-фактор) — показатель, рассчитываемый для ценной бумаги или портфеля ценных бумаг. Является мерой рыночного риска, отражая изменчивость доходности ценной бумаги (портфеля) по отношению к доходности другого портфеля, в роли которого часто выступает среднерыночный портфель.

***

Этот коэффициент используется в качестве меры риска и является частью модели оценки финансовых активов (CAPM). Актив с более высоким бета-коэффициентом имеет больший риск, но также и большую потенциальную доходность.

В вашем случае это: динамика портфеля PRObonds и индекса RUCBITR

Спасибо! Почему выделен Шевченко?

Почему АПРИФПа с 13% купоном 6%, а его же с 24% купоном — 2% ?