Блог компании Иволга Капитал | За 4 года портфель PRObonds ВДО принес 44% и переиграл большинство инвестиционных инструментов

- 04 июля 2022, 08:04

- |

Портфель высокодоходных облигаций PRObonds ВДО (прежнее название PRObonds #1) ведется почли полные 4 года, с 17 июля 2018. И несколько лет сравнивается с популярными инвестиционными инструментами. Как видим, на начало июля 2022 из этого списка портфель проиграл только жилой недвижимости.

PRObonds ВДО не идеальный портфель. Он учитывает комиссии (около 1% от активов в год) и допускает ошибки инвестирования. Так, хотя напрямую дефолтов в портфеле не было (и вряд ли будут), потери от преддефолтного или новостного обесценения бумаг (облигации OR Group, Калиты, Главторга) составили не менее 6% от активов.

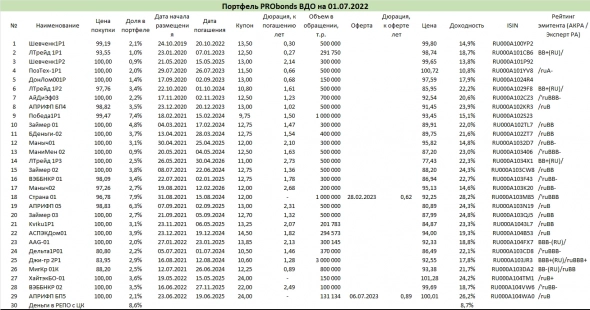

Накопленная доходность портфеля с 17 июля 2018 по 3 июля 2022 года (с учетом комиссионных издержек, до НДФЛ) – 44,9%. С начала 2022 года сохраняется убыток, который сейчас составляет -3%. Наиболее вероятная доходность на ближайшие 12 месяцев (исходя из доходностей к погашению входящих в портфель облигаций и доходности денежной позиции) выросла за неделю с 19,2% до 20,1%. Исходя из этих же расчетов, за 2022 год портфель способен показать примерно 5-6% накопленного дохода.

Что касается операций, возьмем небольшую паузу после интенсивных изменений мая-июня. Пусть рынок сперва немного стабилизируется. Из ранее запланированного 18 июля будет продана по оферте позиция в первом выпуске облигаций АО им. Т.Г. Шевченко. А также в ближайшие дни в портфель добавятся облигации нового выпуска Лизинг-Трейда (BB+(RU), 100 млн.р., доходность 20,5% до оферты), подробности будет объявлены отдельно.

Лизинг-Трейд. Презентация эмитента и выпуска облигаций:

![]()

Lizing_Trejd_prezentaciya_vypuska_obligacij_2022.pdf (1.4 МБ)

Портфели PRObonds отражают точку зрения их автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля PRObonds ВДО (прежнее название PRObonds #1) проводятся в соответствии с открытой методикой. Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- 04 июля 2022, 08:24

- 04 июля 2022, 09:31

- 04 июля 2022, 10:13

- 04 июля 2022, 10:32

- 04 июля 2022, 10:41

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал