SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Иволга Капитал | Интересны ли вам ОФЗ с нынешними доходностями (8%+)?

- 29 октября 2021, 16:28

- |

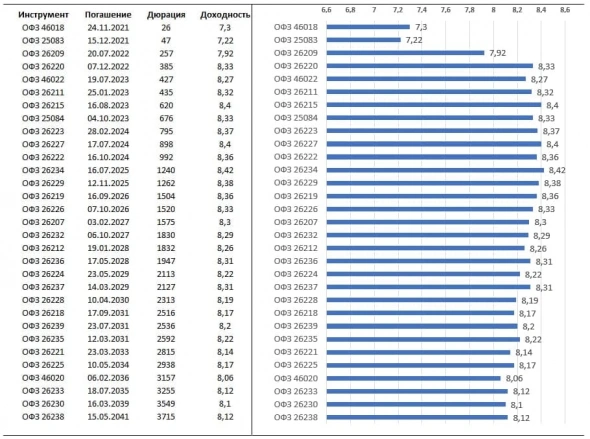

Индекс чистых цен ОФЗ (RGBI) вчера на закрытии оказался ниже минимальной цены закрытия последних полутора лет. Сегодня попробовал вернуться выше, но возврата не получилось. Между тем, доходности однолетних ОФЗ — 8%. Есть ли у вас мнение, чего ждать от ОФЗ дальше? Интересны ли они вам для покупки?

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

1. Продолжения роста ставок ЦБ РФ

2. Рост доходности иностранных гос облиг, что может оказать давление на наш рынок

3. Продолжение роста инфляции

Поэтому, вероятно, стоит подождать бОльшей определенности.

Альтернатива — входить в позицию частями.

т.е. вклад лежит себе, корпорат работает, а ОФЗ к тому же позволяет внутри дня что-то делать

Но интересны не абсолютные дохи, а их динамика… Пока она очевидна.

По 84 уже становится интересно. по 70, уверен, не дождёмся, нервы у людей раньше сдадут, всё выкупят и еще просить будут.

Я вам кривую Дохи офз посреди ночи пьяным нарисую. Не только ОФЗ, но и некоторых блю чипов тива Вэба Роснефти ржд и прочее…

Если на полшишки тазиками 52 набрать, процентов до 5 — посмотреть, что выйдет…

А откуда он возьмется? сахипзадовна при всем своем «могуществе» ни чего не сделает против роста цен в Поднебесной и роста ставок ФРС. Даже если 40% годовых сделает — добъет остатки частного бизнеса и будет обслуживать роснефть — и делов то. Думается, мы в начале извилистой горки: даже если муха ползает по слону и кричит Моё! Моё! к хвосту лучше не подползать…

да как бы мыслей особых нет. Лимиты по доллару, йене и франку выбраны, облигации меня давно смущают (кроме джанков), акции посыпятся первыми — куда податься хомяку? Зажимать в длинных облигациях капитал? Ну если сахипзадовна опять 17 резанет и ОФЗ в моменте 30% доходности дадут — в рамках лимита можно взять, а пока брожение около ставок депозитов с гораздо большими рисками — напуркуа? А вот по ИН ситуевина такая — даже госинфляция растет (номинал ИН вслед за ней) а цена — падает. В моменте рисуется дополнительный профит, ИМХО. Почему бы не взять?

А что за вопросы от профессионалов фондового рынка? Неужели такие серьёзные ребята как вы в растерянности? Или сантимент оцениваете? :)

Возможно имеет смысл сработать на опережение, и мониторить показатели инфляции на сайте Центробанка для поиска точки входа.

др. дело, что основной триггер — мировые цены на комод и логистику, местами — дефицит предложения

соглашусь конечно, что получим, с немедленным таймингом — нет уверенности (аргументы): сейчас в РФ частично техническая инфляция, когда еженедельно какой-нить да продовольственный компонент «стреляет» (по различным факторам — сезонность, рост «коррелирующих» (с «продуктом») мировых бенчмарков, логистика (domestic), непредсказуемость ситуации с локдаунами/covid-ом, и т.п.).

при этом есть автокорреляции как внутри продовольственных компонент, так и кросс (самые устойчивые, кмк, от композитного ИПЦ на 'energy' компоненты) + в этой модели есть вообще очень мутный фактор ожиданий (т.к. пока ситуация относительно стабильного рубля, а MM драйвится только ИПЦ ожиданиями, т.е. в повестке нет других «негативных» факторов для rub-ставок).

понятно, что чем дальше, тем большее число компонент становятся с высокой базой. т.е. торможение бы ждать когда останется статистически незначимое число продовольственных категорий («неподорожавшими») — при прочих равных, у такого процесса есть тайминг (зависящий, например, от времени от старта роста ипц)

есть версия, что до конца ноября/нояб. (до какого-то подобия зимы в ЦФО) база станет достаточно высокой, НО проблема в том, что потом с НГ (или от другого триггера) ИПЦ начнут догонять «услуги» (который в отличии от продовол. комодов более чувствительны к «рублевым» ставкам)

а долг государства я брезгую в руки брать

Выдержка из пресс-релиза ЦБ:

В целом растет вероятность, что ставка будет выше, чем планировалось ранее, и на повышенном уровне ее придется держать дольше, предупредила Набиуллина. «По базовому прогнозу, в следующем году ставка в среднем составит 7,3–8,3% годовых, а в 2023 году — 5,5–6,5%. То есть ключевая ставка вернется в свой долгосрочный нейтральный диапазон не ранее середины 2023 года», — заявила она. Сейчас нейтральный диапазон ключевой ставки оценивается на уровне 5-6%.

Индексы Мосбиржи

ОФЗ(синий) vs муниципальные(оранж) vs корпоративные(сиреневый)

Инвесторы всё это видят, и пока не очень то и берут 8%. Ждут когда доп.обеспечение на срочке потребуется. Это будет праздничная распродажа. Потом, жадные переложиться в подешевевших акции инвесторы должны пойти, но думаю, такие в 2021 из облигаций уже вышли.

ЦБ тупо следуют за трендом, хотят люди от денег избавиться, мы против толпы стоять не станем. Пока не вызовут к резиденту, не спросят, бюджет на год приняли, а рост цен в госэкономике на кого повесить?

Понижение ставки вообще никак не скажется на -ин «индексируемый на инфляцию номинал» То что было начислено вчера остаётся в номинале до погашения. Купон это ваша премия к индексу от Росстата, когда инфляция низкая, купон даёт большой вклад.

Вы беспокоитесь о облигациях серии -пк с «переменным купоном», который назначается ежедневно по ставке РУОНИА на межбанке. Они острее реагируют на денежную инфляцию и больше ничего хорошего

Корпоративные тоже не вижу смысла. Доходность низкая. А в кризис могут упасть как и акции.

ОФЗ ИН единственные дают доходность на 3% выше ПК. И еще НДФЛ только с копеечного купона. А Тело по ЛДВ можно провести.

1 риск это дефляция. Но этот риск такой же и у акций. Так смысл в ОФЗ ИН? Если проще купить акции которые так же из за инфляции растут, а дефляции падают.

Взял 10 таких ОФЗ ИН на посмотреть. Приятно видеть как железно тело растет на 0.03% но пока не понимаю чем это лучше акций…

Вообще, Андрей, Вы были последним от кого можно ждать подобных вопросов. Не Ваш профиль, не кажется, что ЯТЭК гораздо привлекательней в данной ситуации и в текущий момент рассматривать просевших надежных корпоратов или Казахстан?

Грааля не нужно, там миллиарды ЦБ зарабатывает для страны на этой простой схеме.

Слыште профи телеграмма у вас ставка растет, а офзшика падают

на фоне растущей нефти и угля это вообще забавно выглядит

Андрей может объясните логику, я лично вижу, что кто-то где-то баланс большой набрал, и будет переезд, владельцев компаний, но эт ладно

Дисбаланс глупо видимый, значит его нет ))

Че с RGBI происходит ??

вы вообще понимаете как актив двигается и от чего он зависит ? ))

Главное все деньги не вкладывайте. Удачи