Блог компании Иволга Капитал | Обзор портфеля высокодоходных облигаций PRObonds #1 (доходность 13,1%). И пара слов про индекс ВДО

- 13 июля 2021, 07:28

- |

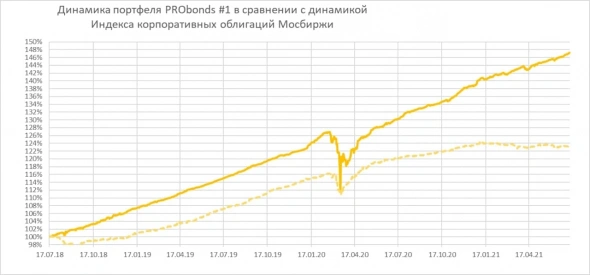

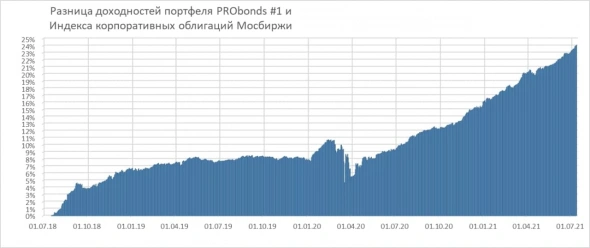

Текущий результат портфеля высокодоходных облигаций Probonds #1 (за последние 365 дней) – 13,1%. С начала 2021 года, под общим давлением падающего облигационного рынка портфель показывал намного более скромные величины. Однако к середине июля доходность уже 2021 года достигла почти 10% в годовом исчислении. Повышается вероятность достижения таргета по доходности на текущий год, а он устанавливался на уровне 11%. Это немного, учитывая, что портфель #1 в 2018-20 годах давал стабильно больше 13% годовых. Однако эти ± 11% будут соседствовать, вероятно, с околонулевыми результатами широкого облигационного рынка. Именно в 2021 году портфель пошел на самый стремительный в своей истории обгон широкого рынка облигаций, поскольку сохранил основную часть результативности, тогда как облигационный рынок, в целом, находится в глубокой ценовой просадке.

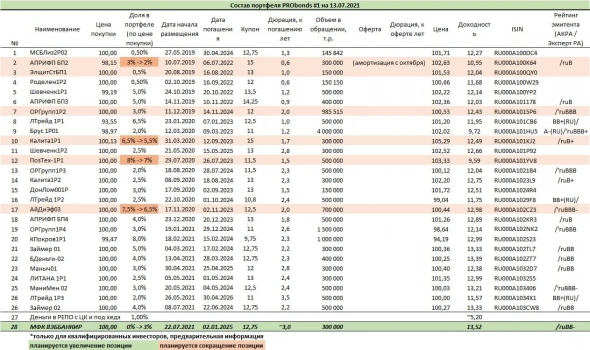

После июньской паузы мы готовим плотный ряд размещений, и все размещенные выпуски попадут в портфель. Ближайший из них – дебютный выпуск облигаций ООО МФК «ВЭББАНКИР». Бумаги добавятся в портфель на 3% от активов. Выпуск «ВЭББАНКИРА» небольшой, 300 млн.р., и мы ведем широкой кампании по сбору заявок на него. Информационная поддержка компании будет привязана уже к вторичным торгам ее облигациями.

Для справки, доходность смешанного портфеля PRObonds #2 составляет 8,9% годовых. Облигационные позиции портфеля #2 и их изменения совпадают с портфелем #1. Его публикация приостановлена, поскольку спекулятивная часть оказалась несостоятельной. Однако все операции, отличные от портфеля #1, пока продолжают публиковаться.

Несколько слов о смысле портфеля PRObonds #1. Его задача – отразить наименее рискованную, на наш взгляд, комбинацию высокодоходных облигаций. Сейчас в этой комбинации почти все выпуски облигаций организованы ИК «Иволга Капитал». Что очевидно. Поскольку об этих выпусках у нас есть максимум информации. Кроме того, доля любой облигации по мерее ее обращения снижается, во избежание календарных рисков (риск дефолта бумаги повышается по мере приближения ее погашения или оферты).

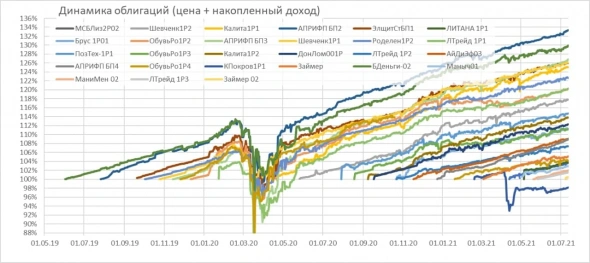

Чтобы расширить спектр покрываемых бумаг, а также продолжать полноценный обзор выпусков, давно обращающихся на рынке и уже поэтому покинувших портфель, планируем в очень близкой перспективе составить собственный индекс высокодоходных облигаций. Отличием от, скажем, индекса Cbonds HY будет избирательный подход к именам. Т.е. отсев тех, что воспринимаются излишне рискованными, с объяснением причин.

Все операции портфелей PRObonds публикуются в открытом доступе до момента их совершения.

Не является инвестиционной рекомендацией

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Главное, что бы интерес по размещению не конфликтовал с интересом рейтинга…

ДоходЪ, Атон — с ними можно и поговорить?

Индекс через Мосбиржу продавить и его продать.

А самая бомба это БПИФ облигаций которые купонны выплачивают раз в месяц. Или 75% купонов выплачивают, а 25% реинвестируют.

Ну а богодельня которая выпустит БПИФ из ОФЗ/Муни/ТопКорп/ВДО = по ~25% каждых.

Которая гос облиги до погашения держать будет.

А купоны выплачивать каждый месяц, возможно по скользящей средней за 52 недели (понятные выплаты на год вперед)

Вот эти ребята на Бентли в Ялту поедут.

Бо такой БПИФ уже можно продать как замену депозита, личной машины(аренда), инвест квартиры, замещение зарплаты инвестициями и ещё куча историй.

Искать якорных инвесторов которые с самого начала много СЧА дадут. (Пенсионные фонды? Кэш компаний под залог которого они кредитоваться смогут?)

Искать за чей счет можно кушать пару лет. (Стать внешним подрядчиком?)

Просто отлично делать свою работу и рынок сам подтянется :)

БПИФ с СЧА более 5 млрд.р. чуть больше десятка из почти сотни на рынке. Живут же как то, не особо жируют — зато перспектива есть.

Finex же не помер