Блог компании Иволга Капитал | Обзор портфелей PRObonds (доходности 12,8-12,3%)

- 28 сентября 2021, 06:59

- |

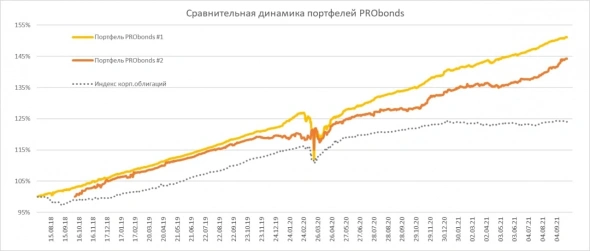

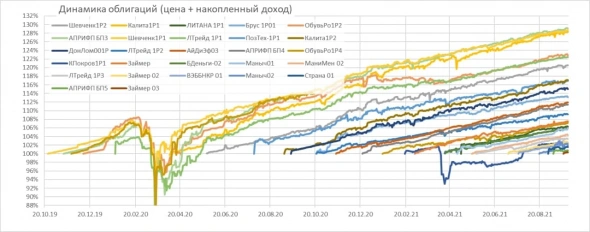

Доходности публичных портфелей PRObonds за последние 365 дней – 12,8% и 12,3% для облигационного портфеля #1 и смешанного портфеля #2. Заметных изменений доходности за неделю не произошло. Несмотря на то, что облигационный рынок на фоне высокой инфляции продолжает пробивать дно за дном.

Про изменения в портфелях напишу, видимо, уже на предстоящей неделе. Именно сейчас изменений не предполагается. Разве что могут более или менее внезапно возникнуть хеджирующие фьючерсные позиции. Но и они еще не определены.

В начале 2021 года я определял в качестве целевой на этот год доходность 11% для обоих портфелей. На данный момент, скорее, планка будет превышена, вплоть до 12% годовых. Вряд ли больше.

Сопоставляя доходность с инфляцией или динамикой рынка акций, очевидно, выигрыш невелик. Однако смотря с чем сравнивать. Акции дали намного больше, но многие ли готовы были покупать их год назад? И многие ли сегодня спрогнозируют, сколько они принесут еще через год? Если же брать за ориентир инструменты прогнозируемого дохода, т.е. депозиты и облигации, то портфели PRObonds окажутся далеко впереди.

Рынок облигаций остается тяжелым. Думаю, недолго ждать, к нему потянется и рынок акций. Так что тактика операций обретает важность. О ней отдельно напишу завтра, в отчете о доверительном управлении.

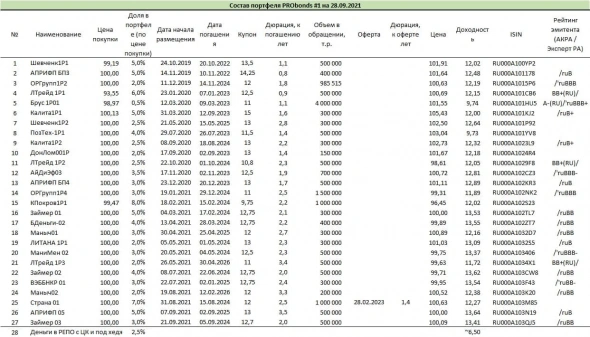

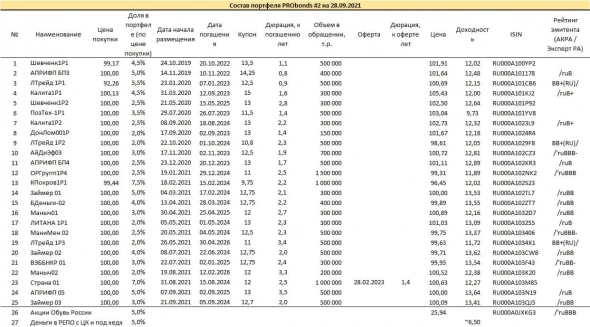

Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфели учитывают комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструмента.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал