Блог компании Иволга Капитал | О риск-менеджменте портфеля высокодоходных облигаций. Ч. 2. Критические риски

- 13 ноября 2020, 08:12

- |

Вернемся к вопросам рисков портфеля облигаций (первая часть здесь: https://t.me/probonds/4395). Покупка облигации – это не ставка на рост бизнеса заемщика. Серьезно выиграть от этого держателю бумаг будет сложно. Это ставка на возвратность, особенно если речь о высокодоходных облигациях. Классический подход к оценке возвратности – внимание к кредитному рейтингу и анализ отчетности. Однозначного отношения к внутрироссийским рейтингам у меня и коллег пока не сложилось. Отчетность – запаздывающий индикатор. Чем крупнее «Титаник», тем дольше он будет тонуть. И в оценке крупнейших компаний подойдут и рейтинг с отчетностью. В просто крупном, тем более – среднем или малом бизнесе проблемные процессы протекают критически быстрее и разрушительнее.

Задумываясь о том, как избежать явных проблем, наша команда стала мониторить риски, которые мы назвали критическими. Т.е. риски, которые в короткое время могут подорвать кредитоспособность эмитента.

Мы выделили 7 критических рисков:

1. Некомпенсируемая потеря имущества

2. Аварии, стихийные бедствия, неурожаи

3. Ценовой риск

4. Регуляторный риск, штрафы, судебный риск

5. Налоговый риск

6. Риск первого лица

7. Риск перенапряжения

Список может варьироваться, но базовые направления оценки критических рисков здесь учтены. Поиск и оценка таких рисков – дело эмоционально непростое и инструментально кропотливое. Часть из приведенных пунктов я распишу в отдельных постах. А пока отмечу, что, по последнему обновлению списка критических рисков 5 компаний, бумаги которых находятся в портфелях PRObonds, обладают, по нашей оценке, наименьшими такими рисками. Это «МСБ-Лизинг», «Лизинг-Трейд», «Первое коллекторское бюро», ЛК «Роделен» и «Позитив Технолоджис».

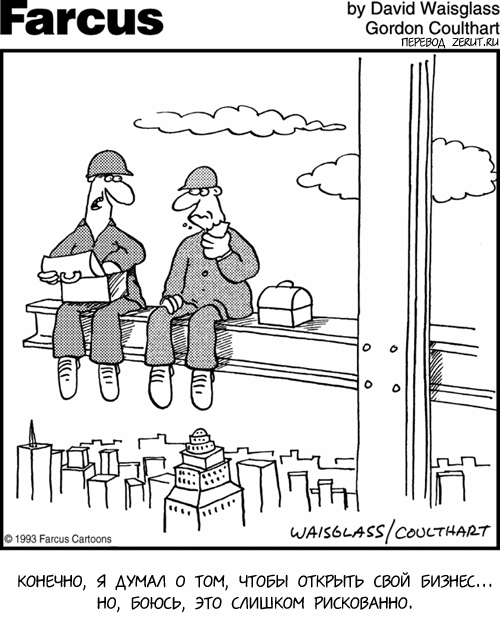

Источник иллюстрации: zagony.ru/uploads/posts/2011-01/1295864528_komiks-7.png

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- 13 ноября 2020, 10:57

- 13 ноября 2020, 11:08

- 14 ноября 2020, 08:39

- 14 ноября 2020, 19:01

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал