SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. z-Exit |Выводим "лежебоку" на чистую воду (о методе С.Спирина)

- 30 января 2019, 23:24

- |

Давно чесались руки написать статью о чудо-методе Сергея Спирина, активно пропагандируемом им самим же на просторах рунета как вариации Asset Allocation.

Блог, кто не знает, тут:

fintraining.livejournal.com/1056809.html

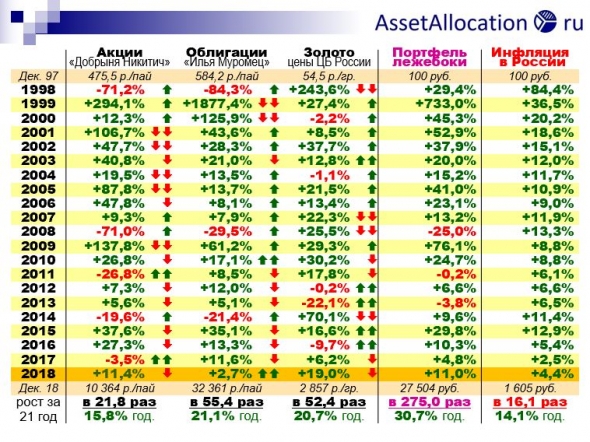

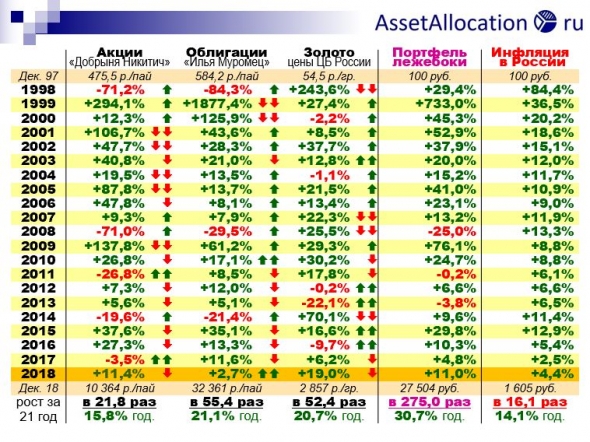

С виду все вроде презентабельно, портфель вырос в 275 раз, взгляните:

Мы видим, что за время жизни портфеля (с декабря 1997 года) акции выросли в цене в 21,8 раза, облигации в 55,4 раза, золото в 52,4 раза, портфель в 275 раз (!)

На блоге автора толпы подписчиков. Где же и в чем же тут может быть подвох?

А давайте-ка по аналогии как мы это делали тут с валютой:

smart-lab.ru/blog/517299.php

измерим покупательную способность портфеля С. Спирина в золоте — все данные для этого имеются — их приводит сам автор.

Делим стоимость портфеля на стоимость золота и выясняем его покупательную способность с течением времени.

Известно, что в декабре 1997 года портфель стоил 100 рублей, а курс золота был 54,5 руб./гр., к 2018 году сумма портфеля выросла до 27504 рублей, однако и золото не стояло на месте и выросло до 2857 руб./гр.).

( Читать дальше )

Блог, кто не знает, тут:

fintraining.livejournal.com/1056809.html

С виду все вроде презентабельно, портфель вырос в 275 раз, взгляните:

Мы видим, что за время жизни портфеля (с декабря 1997 года) акции выросли в цене в 21,8 раза, облигации в 55,4 раза, золото в 52,4 раза, портфель в 275 раз (!)

На блоге автора толпы подписчиков. Где же и в чем же тут может быть подвох?

А давайте-ка по аналогии как мы это делали тут с валютой:

smart-lab.ru/blog/517299.php

измерим покупательную способность портфеля С. Спирина в золоте — все данные для этого имеются — их приводит сам автор.

Делим стоимость портфеля на стоимость золота и выясняем его покупательную способность с течением времени.

Известно, что в декабре 1997 года портфель стоил 100 рублей, а курс золота был 54,5 руб./гр., к 2018 году сумма портфеля выросла до 27504 рублей, однако и золото не стояло на месте и выросло до 2857 руб./гр.).

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 184 )

Блог им. z-Exit |Так ли страшно контанго на нефть, если добавить ОФЗ

- 26 января 2019, 13:59

- |

Контанго сейчас 2,55%:

www.moex.com/ru/contract.aspx?code=BR-2.16.

Цена фьючерса на Февраль 2019 года — 61.54, на Февраль 2020 — 63.15.

Расчет: 61.54/63.15*100-100=2,55%.

Небольшое контанго для нефти, но как быть, учитывая, что на этом рынке цены дальних контрактов могут быть увеличены?

А вдруг с течением времени годовое контанго составит 8%, а мы уже заняли догосрочную позицию?

Предлагаю рассмотреть следующее решение.

Допустим гипотетически нужно купить на долгосрок нефть на весь депозит (1 млн. руб.).

Привлечение кредитного плеча не рассматриваю.

Сейчас ближайшее государственные облигации — ОФЗ 26208 — с датой погашения 27.02.2019 приносит 7,53 % годовых.

Делаем так:

Затариваемся на весь депозит ближайшими ОФЗ (покупаем ОФЗ на 1 млн. руб.).

Купленные ОФЗ брокер позволяет использовать в качестве ГО для нефтяных фьючерсов не влезая в маржинальное кредитование, поэтому дополнительно к ОФЗ смело встаем в лонг на 1 млн. руб. по нефти.

Да, риски по облигациям тоже есть, поэтому исключаем их 27.02.2019 перкладываясь только в ближайшие к погашению ОФЗ, например ОФЗ 26216 с погашением 15.05.2019.

( Читать дальше )

www.moex.com/ru/contract.aspx?code=BR-2.16.

Цена фьючерса на Февраль 2019 года — 61.54, на Февраль 2020 — 63.15.

Расчет: 61.54/63.15*100-100=2,55%.

Небольшое контанго для нефти, но как быть, учитывая, что на этом рынке цены дальних контрактов могут быть увеличены?

А вдруг с течением времени годовое контанго составит 8%, а мы уже заняли догосрочную позицию?

Предлагаю рассмотреть следующее решение.

Допустим гипотетически нужно купить на долгосрок нефть на весь депозит (1 млн. руб.).

Привлечение кредитного плеча не рассматриваю.

Сейчас ближайшее государственные облигации — ОФЗ 26208 — с датой погашения 27.02.2019 приносит 7,53 % годовых.

Делаем так:

Затариваемся на весь депозит ближайшими ОФЗ (покупаем ОФЗ на 1 млн. руб.).

Купленные ОФЗ брокер позволяет использовать в качестве ГО для нефтяных фьючерсов не влезая в маржинальное кредитование, поэтому дополнительно к ОФЗ смело встаем в лонг на 1 млн. руб. по нефти.

Да, риски по облигациям тоже есть, поэтому исключаем их 27.02.2019 перкладываясь только в ближайшие к погашению ОФЗ, например ОФЗ 26216 с погашением 15.05.2019.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс